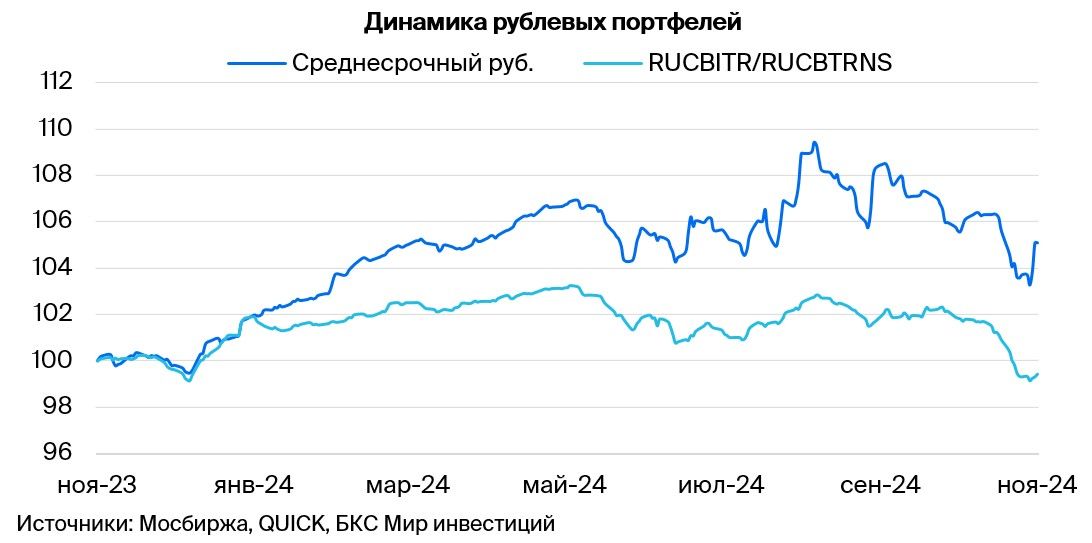

Сохраняем позитивный взгляд на долговой рынок в рублях, на рынок валютных облигаций смотрим умеренно негативно. Составы портфелей не меняем.

— Ставка ЦБ — 21%, возможно повышение до 23% в декабре;

— Недельная инфляция — интрига недели, публикацию данных перенесли на вечер пятницы;

— Макродрайвер №1: рост портфелей кредитов в октябре ожидаем ниже, чем в сентябре;

— Макродрайвер №2: PMI промышленности вышел в небольшой плюс — умеренно негативно;

— Рубль порядка 97 за доллар — начал влиять на инфляцию, негативно;

— Нефть Urals около $70/барр. — нейтрально;

— Рублевые портфели: внимание на ВУШ, Сэтл и Джи-групп с низким долгом;

— Валютный портфель: ФРС снизила ставку на 25 базисных пунктов — в рамках ожиданий рынка.

ЦБ не отступает от жесткой риторики, Росстат интригует рынок

В опубликованном «Резюме» Банк России подчеркнул приверженность жесткой денежно-кредитной политике (ДКП) и сохранил ястребиный настрой относительно ставки. Сохранение ключевой ставки на заседании в декабре будет возможно при существенном замедлении инфляции и дополнительных факторах для возвращения ее к цели. ЦБ подчеркнул, что вероятность повышения ставки высока, но не предопределена. Советник председателя ЦБ, Кирилл Тремасов, отметил, что шаг изменения ключевой ставки в 1% — минимально возможный. Публикация данных по инфляции перенесена на вечер пятницы – интрига недели. Сохраняем умеренно позитивный взгляд на рынок в долгосрочной перспективе, так как к 2026–27 гг. ожидаем постепенное снижение доходностей длинных ОФЗ с более чем 17% до 9-11%.

На фоне коррекции флоатеров выбираем эмитентов 2-ого эшелона с низким долгом

Флоатеры корректируются, даже надежные. Это связано с кризисом ликвидности, то есть оттоком из фондов, и расширением кредитных спредов из-за отдельных эмитентов с очень высокой долговой нагрузкой и увеличения стоимости банковских вкладов. Обращаем внимание на облигации эмитентов 2-го эшелона с фиксированным купоном и доходностью до погашения (YTM) 30-34%. Сэтл Групп — крупнейший девелопер на рынке Петербурга c долей 22%. Компания входит в российский топ-5, характеризуется минимальными бизнес и финансовыми рисками. Кроме того, у Сэтл Групп показатель Чистый Долг/EBITDA составляет 0,4x — минимум среди девелоперов 2-ого эшелона.

У ВУШ доля рынка по электросамокатам в России достигает 50%, а также низкий долг на конец I полугодия 2024 г. — 2х, более 60% под фиксированную ставку. Ожидаем снижения показателя до 1х в III квартале 2024 г. из-за сезонно самого сильного квартала.

Джи-групп — крупнейший девелопер в Татарстане с долей 10% и отрицательным чистым долгом. Эффективность бизнеса (EBITDA маржа — 28%) у эмитента немного лучше, чем в среднем по рынку. Ожидаем доход за полгода свыше 15%.

Валютные бумаги под давлением, снижение ставки ФРС может сказаться, но слабо

7 ноября ФРС снизила ставку на 25 базисных пунктов, так как инфляция (PCE) на конец сентября составила 2,1% в годовом сопоставлении, что близко к цели американского регулятора в 2%. Решение регулятора было ожидаемо, поэтому американские госбумаги показали слабую динамику. Дальнейшее снижение будет зависеть от поступающих данных. Зависимость между глобальным и российским рынком слабая, поэтому на рынок валютных облигаций в РФ на фоне замещения Минфина пока смотрим умеренно негативно.

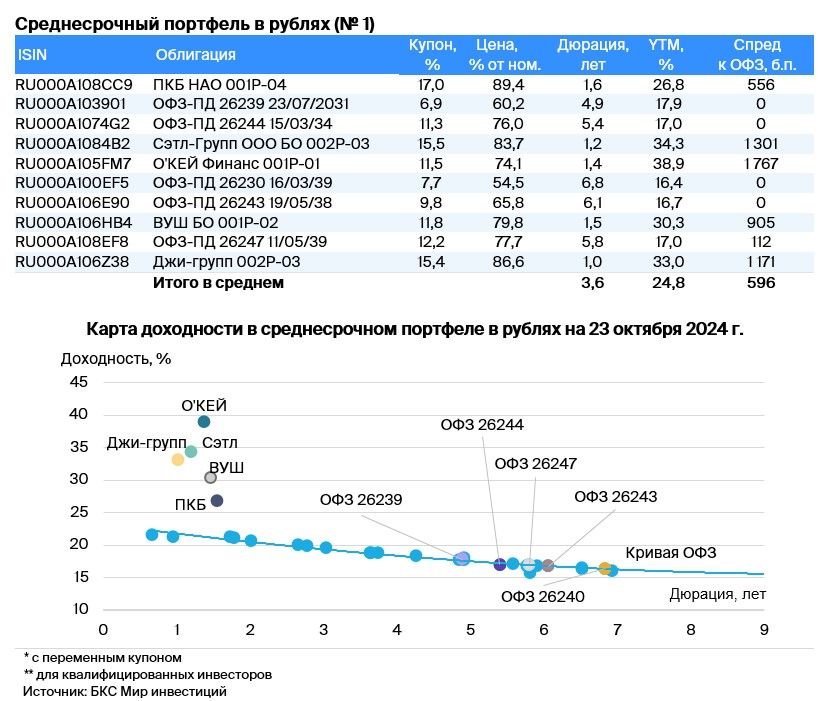

Состав портфелей

Среднесрочный портфель в рублях (№ 1)

Первое коллекторское бюро (ПКБ) БО 001P-04. Первое коллекторское бюро — крупный, цифровой (технологичный) коллектор на российском рынке с долей 20%. Основа кредитоспособности — очень низкие финансовые риски и крепкий бизнес профиль. ПКБ БО 001P-04 торгуется с доходностью на уровне облигаций с похожим рейтингом. Ожидаем доход по выпуску (переоценка тела + купон + реинвестирование) 12% за полгода.

Джи-групп 002Р-03. Джи-групп — крупнейший девелопер в Татарстане с долей 10% и отрицательным чистым долгом. Эффективность бизнеса (EBITDA маржа 28%) немного лучше, чем в среднем по рынку. Ожидаем доход 17%+ за полгода.

Сэтл Групп 002Р-03. Сэтл Групп — крупнейший девелопер на рынке Санкт-Петербурга c долей 22%, а также входит в топ-5 в России. Облигации Сэтл Групп стали жертвой распродажи облигаций всех девелоперов, хотя риски выглядят минимальными. Прибыльность бизнеса лучше конкурентов (рентабельность EBITDA 30-32% против 24-26% у конкурентов), долговая нагрузка минимальная среди всех девелоперов 2-го эшелона (Чистый Долг/EBITDA 0.4x, может погасить весь долг за полгода в идеальных условиях), а акционер может погасить весь чистый долг компании из выплаченных дивидендов. Ожидаем доход 14%+ за полгода.

ОФЗ 26244, 26243, 26240, 26239 и 26247. У России отрицательный чистый долг и растущая экономика. По бумагам ожидаем снижения доходности на 1% за полгода и 2–2,5% — за год, так как опережающие индикаторы (размещение ОФЗ с переменным купоном (флоатеров), повышение налогов, более низкий дефицит бюджета в 2025 г., чем в 2024 г., досрочная отмена льготной ипотеки банками, индексы PMI указывают на снижение напряженности на рынке облигаций с фиксированным купоном.

ВУШ 001Р-02. У ВУШ доля рынка по электросамокатам в РФ 50%, а также низкий долг на конец I полугодия 2024 г. — 2х (свыше 60% под фиксированную ставку). Мы ожидаем снижения до 1х в III квартале 2024 г. из-за сезонно самого сильного квартала. График погашения долга благоприятный: по 4-4,5 млрд руб. в год, что, в соответствии с нашим прогнозом, составляет 80% от EBITDA за 2024 г. Потенциальный доход за полгода 17%+, привлекательно.

O’КЕЙ Финанс 001Р-01. O’KЕЙ — стабильный продуктовый ритейлер, выигрывающий от инфляции и увеличивающий долю стабильного формата магазинов у дома «Да!» до 35% от выручки и EBITDA, остальное — менее привлекательный сегмент гипермаркетов. Включили в портфель после сильного сокращения издержек и улучшения эффективности в I полугодии 2024 г., что позволит показать свободный денежный поток после уплаты процентов по долгу и налогов около 8 млрд руб. (12% от чистого долга) во II полугодии 2024 г. Кроме того, поможет сократить долговую нагрузку по показателю Чистый долг/EBITDA до уровня 2,8х в 2024 г. Потенциальный доход за полгода 17%+, привлекательно.

Рентный портфель в рублях (№ 2)

Европлан 001Р-07. Европлан — крупная российская автолизинговая компания в секторе, достаточно устойчивом к кризисам, эффективным бизнесом и низкими финансовыми рисками. Стабильный бизнес: цена на авто (залоги) растет в кризис из-за курса доллара — низкие убытки по лизингу. Прибыль 6% от активов — лучший показатель в лизинговой и банковской отрасли. Долговая нагрузка низкая. Условная YTM 28,5% — максимум для 1-го эшелона для неквалифицированных инвесторов. Ожидаем снижения до уровня аналога РЕСО-Лизинга 19,2%. Потенциальный доход за полгода 10% — привлекательно.

Селектел 001Р-04R. Селектел — оператор сети дата-центров c небольшой долей рынка около 10%. Оперирует в стабильном секторе — облачная инфраструктура, дата-центры — сервера. Долговая нагрузка низкая. Потенциальный доход составляет 10%+ за год.

Позитив 001Р-01. Позитив — лидер сектора кибербезопасности в России. Долговая нагрузка у компании очень низкая: 0,3х по показателю Чистый Долг/EBITDA в 2023 г. Потенциальный доход составляет 10%+ за год.

ЕвразХолдинг Финанс 003P-01. Евраз НТМК (эмитент ЕвразХолдингФинанс) — российский стальной дивизион группы Evraz plc. Занимает сильные позиции в производстве стали для строительной и ж/д отрасли в РФ (54% выручки), имеет высокую маржинальность по EBITDA (27%) из-за вертикальной интеграции в железную руду, а также характеризуется очень низкой долговой нагрузкой по показателю Чистый долг/EBITDA 0,8x. Доля экспорта 38% от выручки, приходится в основном на Азиатский регион. Условная YTM 26,6% — максимум для 1-ого эшелона, ожидаем снижения. Потенциальный доход за полгода 11% — привлекательно.

Сэтл-Групп БО 002P-03. Сэтл-Групп — девелопер жилой недвижимости в Санкт-Петербурге №1. Долговая нагрузка по показателю Чистый долг/EBITDA очень низкая — 0,4x. Прибыльность одна из лучших в отрасли. YTM 34,3% — выше, чем у компаний с сопоставимым рейтингом. Потенциальный доход за полгода более 13% — привлекательно.

Россети ПАО БО 001P-13R. Россети — крупный инфраструктурный госхолдинг, объединяющий сетевые активы бывшего РАО ЕЭС. Занимается передачей электроэнергии по проводам. Долговая нагрузка по показателю Чистый долг/EBITDA очень низкая — менее 1х. Прибыльность — одна из лучших в отрасли, благодаря сегменту магистральных сетей от ФСК ЕЭС. Условная YTM 25,2%, потенциальный доход за полгода более 13% — привлекательно.

РЕСО-Лизинг БО-П-22. РЕСО-Лизинг — лучшая компания в стабильном сегменте автолизинга, который показывает контрцикличность в кризис, так как обесценение рубля приводит к росту стоимости залога — иномарок и уменьшению кредитных убытков. Выпуск БО-П-22 торгуется с доходностью 26,4% — на уровне Балтийского Лизинга при лучшем кредитном качестве по всем трем ключевым рискам: бизнес, финансовому и акционерному. Ожидаем доход 9%+ за полгода.

Каршеринг Руссия 001P-03. Делимобиль (эмитент Каршеринг Руссия) — крупный сервис по краткосрочной аренде автомобилей с долей около 50% рынка РФ. Компания владеет автомобилями, в основном иностранного производства, поэтому выигрывает от обесценения рубля и от роста утилизационного сбора. Долговая нагрузка по показателю Чистый долг/EBITDA повышенная — 3,8х, но ожидаем снижения из-за увеличения прибыльности. YTM 28%, потенциальный доход за полгода более 12% — привлекательно.

Трансконтейнер П02-01. Трансконтейнер — крупнейший контейнерный оператор в сфере железнодорожных перевозок в России и СНГ. Долговая нагрузка по показателю Чистый долг/EBITDA средняя 2,7х, но бизнес имеет среднюю стабильность, а акционер способен поддержать компанию и имеет более низкую долговую нагрузку. Условная YTM 27,1%, потенциальный доход за полгода более 11% — привлекательно.

Газпром БО-003Р-02. Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. За последние 12 месяцев по состоянию на I полугодие 2024 г. выручка от газа, нефти и прочего составила 51%, 42% и 7%, а EBITDA — 55%, 38% и 7%. Газпром капитал БО-003Р-02 с условной YTM 26,5% — очень высокая в 1-ом эшелоне (самые надежные компании), купон — переменный (ключевая ставка + 1,25%), выплата — ежемесячная с 7-дневной переоценкой. Потенциальный доход за полгода 11% — привлекательно.

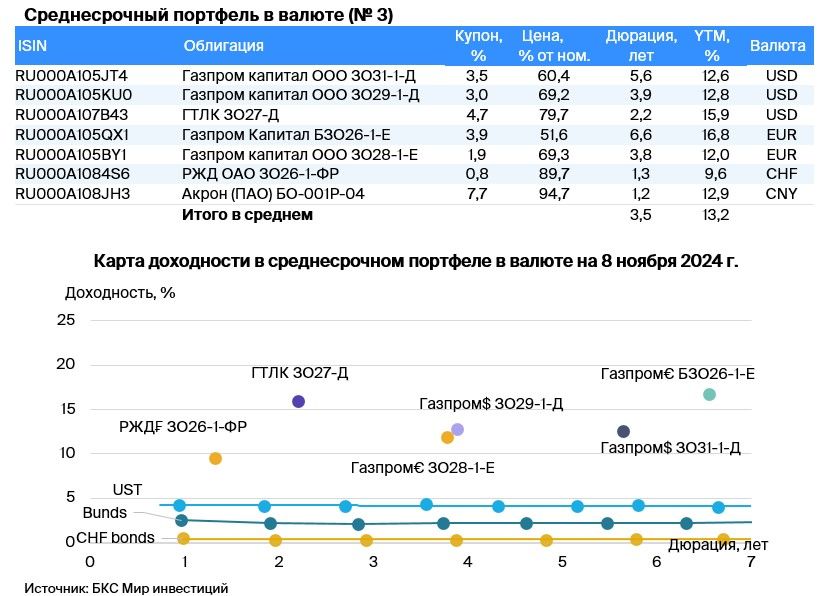

Среднесрочный портфель в валюте (№ 3)

РЖД ЗО26-1-ФР. РЖД — естественная монополия в стабильной сфере железнодорожной инфраструктуры и локомотивов, со 100%-ным акционером напрямую — государством. Компания владеет подвижными составами и локомотивами, занимая порядка 99% рынка услуг локомотивной тяги. Ежегодная докапитализация компании позволяет перекредитоваться в государственных банках в случае необходимости. Выпуск ЗО26-1-ФР предлагает спред к Лукойл-26 в размере 0,9% ожидаем доход свыше 10% во франках за год — привлекательно.

Акрон БО-001Р-04. Крупный мировой производитель удобрений в сельскохозяйственном секторе, исключенном из санкций. Мировая доля в производстве/добыче составляет 1,5-2% — маленькая, но прибыльность (маржинальность) выше средней по рынку из-за обесценения рубля, близкого расположения производства к морю и вертикальной интеграции в порты. Операционные риски средние, поскольку у компании есть три основных производства. Очень низкая долговая нагрузка. Бизнес и долговая нагрузка Акрона лучше, чем у размещавших облигации в юанях Южуралзолота, сравнимы с Металлоинвестом, поэтому мы считаем, что справедливая доходность Акрона должна быть на уровне 10-11%. Потенциальный доход выпуска БО-001Р-04 составляет до 8% за полгода.

Газпром ЗО28-1-Е, БЗО26-1-Е, ЗО29-1-Д, ЗО31-1-Д. Газпром (поручитель/оферент по облигациям) добывает газ и нефть, владеет газотранспортной системой в России и обладает монополией на экспорт по трубе. За последние 12 месяцев по состоянию на I полугодие 2024 г. выручка от газа, нефти и прочего составила 51%, 42% и 7%, а EBITDA — 55%, 38% и 7%. Себестоимость добычи газа и нефти одна из самых низких в мире. Долговая нагрузка средняя: коэффициент Чистый долг/EBITDA составляет 2,6х. Мы полагаем, что он будет держаться на уровне 1,5-2х. Риск ликвидности/ рефинансирования низкий благодаря денежным средствам в размере $8 млрд и господдержке. Выпуск замещающих облигаций (ЗО) ЗО31-1-Д предлагает спред к условному ориентиру на рынке ЗО, Лукойл-31, при сопоставимых рисках 2,4%, ЗО29-1-Д предлагает спред к выпуску Лукойл-27 при сопоставимых рисках 2,7%, потенциальный доход по выпускам до 27% за год. При сохранении жесткой ДКП в России и влиянии геополитики считаем маловероятным исполнение колл-опциона по бессрочным облигациям Газпрома БЗО26-1-Е в 2026 г. и 2031 г. и более вероятным исполнение оферты в январе 2036 г., доходность к оферте составляет 15,4%. С учетом снижения ставки ФРС и постепенной нормализации рынка после замещения Минфина бессрочный выпуск БЗО26-1-Е обладает потенциалом снижения доходности на 2-3% ближе к уровню Газпром капитал ЗО37-1-Д с YTM 10,7%. ЗО28-1-Е предлагает спред к выпуску Лукойл-27 при сопоставимых рисках 2,9%, потенциальный доход по последнему за год — 27%. С учетом паритета процентных ставок для USD и EUR доходность выпусков в евро должна быть ниже на 1,5-2%.

ГТЛК ЗО27-Д. ГТЛК — финансовый институт поддержки транспортной отрасли РФ посредством лизинга. Основа кредитоспособности — поддержка 100%-ного акционера государства, что выражается в практически ежегодной докапитализации и получении льготных кредитов. Кейс Роснано подтверждает господдержку. Качество активов удовлетворительное, крупнейший заемщик Аэрофлот (18% от портфеля кредитов). Достаточность капитала с учетом возможного недорезервирования в отчетности средняя. ГТЛК ЗО27-Д предлагает спред к Лукойл ЗО-27 в размере 6,8%, на фоне снижения ставки ФРС и стабилизации рынка после замещений Минфина ожидаем снижения бенчмарка на 1,5-2% и снижения доходности ГТЛК на 6-6,5%, потенциальный доход за год может составить до 20%.

https://www.finam.ru/