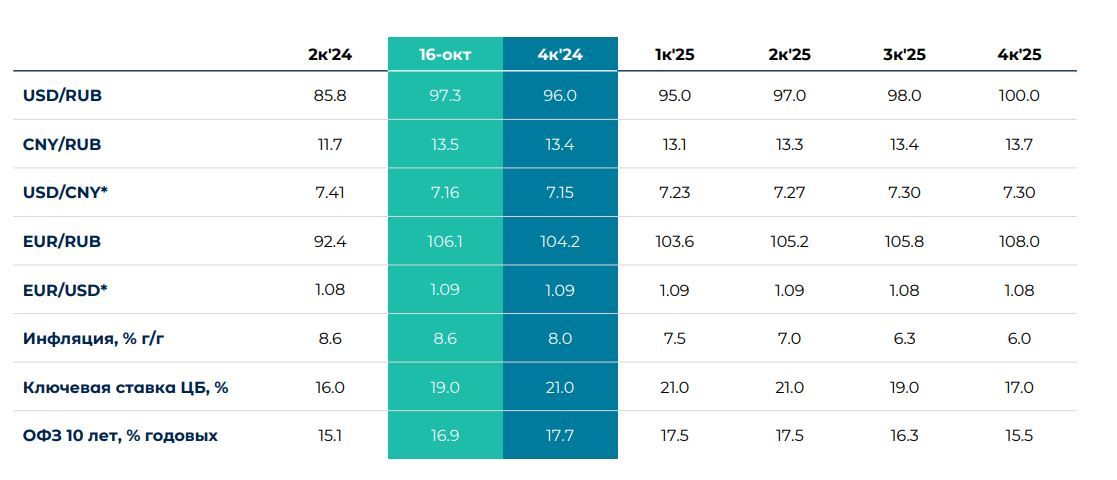

Обновление базового макро прогноза Росбанка. Пересмотр наших прогнозов в основном затронул секцию процентных ставок. Инфляция все еще вне контроля Банка России, что делает базовым сценарием рост ключевой ставки до 21% в течение 4к’24 (вероятно, уже 25 октября), не менее актуальна корректировка среднесрочного сценария по развороту КС. Этот факт, вкупе с навесом предложения на первичном рынке ОФЗ, будет стимулировать рост среднесрочных и долгосрочных ставок в экономике.

Инфляция и процентные ставки

Поводом для повышения прогноза по инфляции (8.0% дек/дек в 2024 г и 6.0% дек/дек в 2025 г) остается избыток шоковых факторов на стороне предложения. К ним относится навес бюджетных расходов, ускоренная индексация ЖКХ и утильсбора, дефицит рабочей силы, ужесточившиеся внешние условия торговли и расчетов.

Мы сохраняем предпосылки о том, что регулятор будет готов повышать процентные ставки в ответ на риски для инфляции и ожиданий. Однако фактором сдерживания для повышения КС еще выше в 2025 году станет охлаждение деловой активности. По меньшей мере выросли риски для стагфляционного сценария, при котором целевые показатели инфляции (4%) вряд ли будут достигнуты только лишь мерами монетарной политики.

На горизонте 4к’24 сценарий роста КС до 21% стал нашим базовым прогнозом.

Патовая ситуация в ОФЗ

Повышение прогнозных доходностей в сегменте ОФЗ отражает две группы неопределенности.

Во-первых, тактика Минфина на первичном рынке остается неоднозначной. Предпочтение размещать ОФЗ-ПД довлеет над вторичным рынком. Также в повестке остается исполнение плана 2024 года (на текущий момент исполнено 48%) и не менее амбициозного плана на 2025 год.

Во-вторых, неопределенность касается сроков разворота цикла денежно-кредитной политики. Мы полагаем, что в целях коммуникации намерений удержать инфляцию под контролем Банк России в октябре повысит прогноз средней ключевой ставки на 2025 г с текущих 14.0-16.0% до 17.0- 19.0%. В подобных условиях сегмент ОФЗ-ПД сохранит зыбкую почву для инвестирования.

Валютные курсы – косметические правки на фоне колебаний доллара

Прогноз по USD/RUB остался центральным и без изменений, несмотря на рост роли CNY в ценообразовании. Адаптацию к санкциям на Мосбиржу можно считать состоявшейся – далее на первый план вернутся фундаментальные показатели и режим репатриации выручки.

Ожидаем развития тренда на сокращение торгового профицита на фоне устойчивости спроса на импорт и ухудшения торговых условий для экспорта (риски стагнации спроса и восстановления добычи странами ОПЕК+). При этом не исключаем отказ от обязательной репатриации и конвертации валютной выручки в ближайшие кварталы.

На внешнем рынке индекс доллара DXY может замедлить коррекцию в ожидании более аккуратных шагов ФРС и выросшей склонности к стимулам от ЕЦБ и Банка Китая.

Консенсус аналитиков на 2025 год

Макроопрос аналитиков Банком России отражает ухудшившиеся ожидания относительно инфляции в 2025 году, что стало причиной для повышения ожиданий по средней ключевой ставке в 2025 году сразу на 1.9 пп. При этом изменения в прогнозе роста экономики и внешних условий незначительны.

Обновленные макропрогнозы Росбанка

Источник: Банк России, Росстат, расчеты Росбанка

https://www.finam.ru/