Падение фондовых индексов продолжается уже четыре месяца. Тем не менее новейшая история российского рынка показывает, что за столь продолжительными спадами наступают не менее продолжительные периоды восстановления индексов, хотя и не раньше, чем нормализуется наклон кривой доходности.

Более выраженная инверсия кривой доходности. В нашем предыдущем обзоре мы обращали внимание, что на скорый разворот фондовых индексов рассчитывать не приходится, в лучшем случае на консолидацию. Тем не менее реальность оказалась несколько жестче. Индекс МосБиржи в августе потерял 9,94%, а индекс РТС упал на 14,95%. Это соответствует самому сильному одномесячному падению индексов с сентября 2022 года.

Дальнейшее повышение доходностей облигаций на фоне опасений инвесторов перед потенциальным повышением ключевой ставки на заседании Банка России может объяснить причины спада на рынке акций, хотя вряд ли объясняет глубину такого падения фондовых индексов.

Доходности ОФЗ за месяц повысились на 36-109 б. п. (с 1 по 30 августа 2024 года), сильнее всего на ближнем отрезке кривой. Доходность 2-летних ОФЗ к началу сентября превысила 18% на устойчивой основе. Рынок, таким образом, может дисконтировать повышение ключевой ставки как минимум еще на 100 б. п. до конца текущего года.

С другой стороны, надо признать, что предыдущее повышение ключевой ставки сразу на 200 б. п. не спровоцировало столь масштабных распродаж на рынке акций, как в августе. Равно как и ожидания инвесторов о повышении ставки перед июльским заседанием Банка России.

Коммуникация регулятора была и остается достаточно прозрачной, и инвесторы могут четко оценивать перспективы денежно-кредитной политики. Тем не менее в июле мы не наблюдали столь масштабных продаж, как в августе. В этом контексте интриги добавляет еще и опубликованный в самом начале сентября бюллетень Банка России «О чем говорит тренды», в котором отмечаются признаки замедления экономического роста и выносится предположение о том, что инфляция уже могла достичь пика. Таким образом, повышение ставки на заседании сентябре не гарантировано. Так почему же упали индексы? Ответ, возможно, кроется в тех самых признаках замедления экономического роста, что при высоком уровне инфляции (в ее ослаблении уверенности пока нет) влечет риски стагфляции в экономике.

Если вернуться к рынку облигаций, то мы обнаружим, что инверсия кривой доходности сохраняется уже более года, а за последний месяц только усилилась на фоне опережающего роста процентных ставок на ближнем отрезке кривой. Спред доходности 2-летних и 10-летних ОФЗ расширился до 233 б. п. к концу августа со 166 б. п. в начале месяца. В теории это очень громкий сигнал о потенциальном экономическом замедлении, которое может привести к сокращению корпоративной прибыли, что как раз и может объяснять масштаб падения фондовых индексов в августе, несмотря на позитивные пока корпоративные результаты в целом.

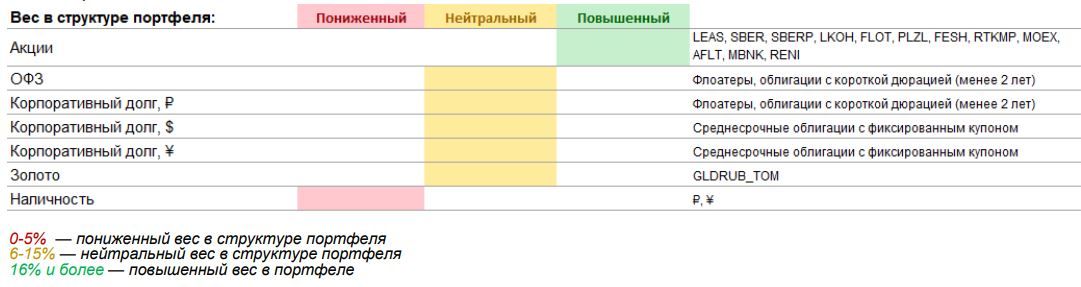

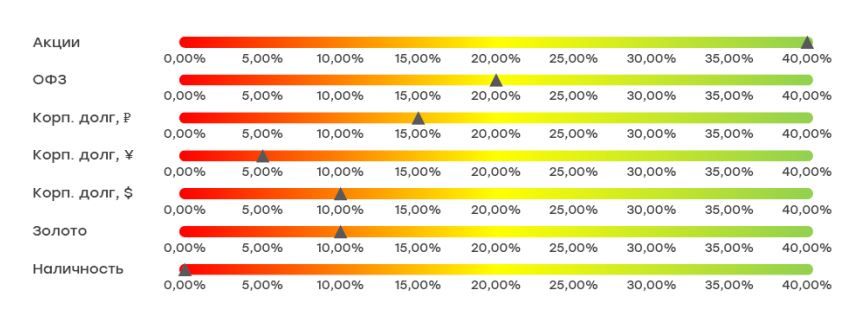

Аллокция по активам на российском рынке

В августе индекс МосБиржи показал снижение по итогам четвертого месяца подряд. Это, конечно, расстраивает. Тем не менее стоит отметить, что за новейшую историю российского фондового рынка падения индекса продолжительностью четыре и более месяцев подряд наблюдались только в 2008 и 2022 годах. Обнадеживает то, что в этих эпизодах индекс терял более половины от достигнутых перед падением уровней, но затем переходил к многомесячному восстановлению.

Российский рынок акций в августе не прошел проверку на прочность. Из отраслевых индексов с начала года положительную динамику показывает только индекс информационных технологий, в то время как в составе индекса МосБиржи акции только семи эмитентов показывают рост, в том числе акции Банка СанктПетербург, Аэрофлота и X5 Retail Group. Тем не менее в августе в составе индекса МосБиржи не оказалось ни одной акции, которая бы не упала в цене.

Около половины эмитентов в составе индекса МосБиржи в августе опубликовали результаты за II квартал и I полугодие 2024 года. Мы провели анализ опубликованных результатов представителей небанковского сектора в индексе МосБиржи.

Темпы роста выручки и чистой прибыли эмитентов за II квартал по сравнению с I кварталом*

Из 21 компании, которые мы рассмотрели, у 12 темпы роста выручки во II квартале сопоставимы с I кварталом 2024 года. Медианный рост выручки составил 13% во II квартале по отношению к аналогичному периоду 2023 года и по сравнению с 20% в I квартале 2024 года.

Что касается чистой прибыли, 12 компаний из 21 показали результаты хуже во II квартале по сравнению с предыдущим. Медианное снижение чистой прибыли составило 21% во II квартале по сравнению с тем же периодом прошлого года и 24% по сравнению с предыдущим кварталом.

Чистый долг во II квартале увеличился у 15 компаний из 23. Медианное отношение «Чистый долг/EBITDA» на конец II квартала осталось на уровне прошлого года, составив 1,13, в то время как в I квартале ему соответствовало значение 1,06. Коэффициент покрытия процентных расходов компаний тоже снизился, с 6,31 в I квартале до 3,15 во II квартале 2024 года.

Коэффициент покрытия процентных расходов и соотношение «Чистый долг/EBITDA»

Высокие процентные ставки в экономике могут оказывать давление на результаты компаний. При сравнении показателей на годовой основе следует учитывать также высокую базу 2023 года и более низкую ключевую ставку в то время. На этом фоне на рынке сохраняются пессимистичные настроения. Тем не менее спад на рынке, который продолжается с мая, открывает определенные возможности, хотя мы призываем придерживаться селективного подхода и распределять инвестиции между разными классами активов с учетом персонального риск-профиля.

Топ-10 акций на сентябрь

https://www.finam.ru/