Индекс МосБиржи пробил отметку в 2800 пунктов, и мы не исключаем снижения к следующему сильному уровню поддержки — 2700. Но, если смотреть на горизонте 12 месяцев и дальше, многие котировки уже сейчас выглядят привлекательно. Долгосрочные инвесторы могут закупать подешевевшие активы.

Краткосрочные идеи: без изменений в портфелях.

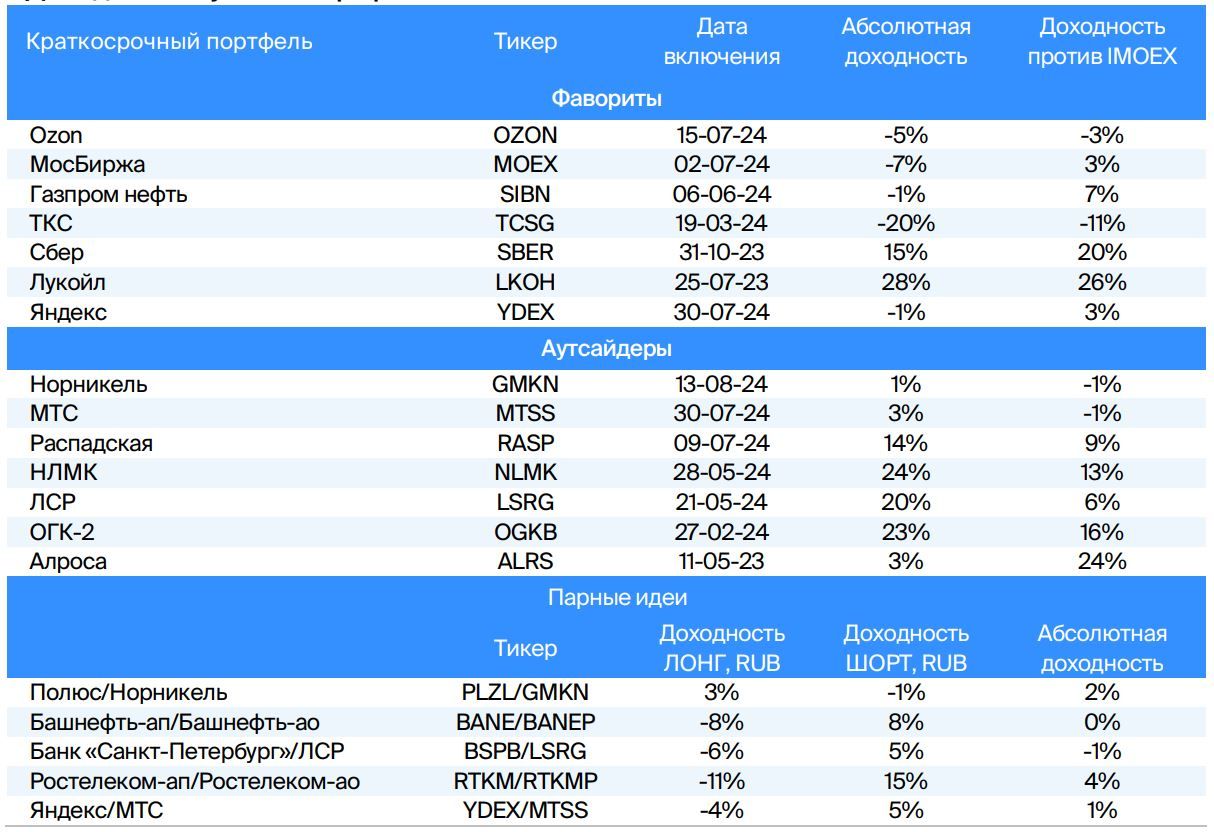

Актуальный состав портфеля: o Фавориты: Сбер-ао (SBER), ТКС (TCSG), Лукойл (LKOH), Ozon (OZON), МосБиржа (MOEX), Яндекс (YDEX), Газпром нефть (SIBN) o Аутсайдеры: Алроса (ALRS), НЛМК (NLMK), Норникель (GMKN), ЛСР (LSRG), ОГК-2 (OGKB), МТС (MTSS), Распадская (RASP).

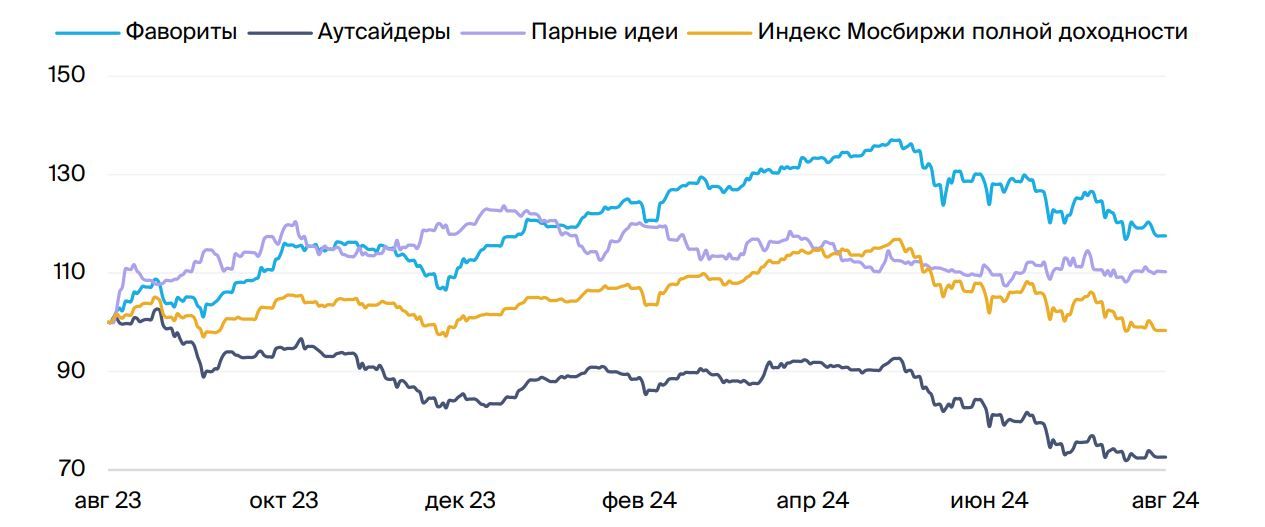

Динамика портфеля за последние три месяца: o Фавориты упали на 16%; o Индекс МосБиржи — снижение составило 17% o Аутсайдеры упали на 23%.

Динамика краткосрочного портфеля за 12 месяцев

Краткосрочные фавориты: причины для покупки

Сбер-ао — ключевой игрок в секторе, фундаментально сильная история;

ТКС — ставка на рост, сделка с Росбанком укрепляет позиции;

Лукойл/Газпром нефть — сильный баланс, стабильный бизнес, высокая дивидендная доходность в нефтегазе;

Ozon — хорошие долгосрочные перспективы бизнеса, оценка стала привлекательнее;

МосБиржа — защитная история, поддержка высоких процентных ставок;

Яндекс — привлекательный уровень котировок, ждем сильных результатов за 2П24.

Краткосрочные аутсайдеры: причины для продажи

Алроса — слабый спрос на алмазы;

НЛМК — кризис в мировой стальной отрасли особенно чувствителен для НЛМК;

Норникель — прогнозируем снижение финансовых показателей в 1П24;

ЛСР — давление на продажи с учетом более премиального сегмента;

ОГК-2 — снижение финансовых показателей в 2025 г. будет давить на котировки;

МТС — высокие процентные ставки негативны для прибыли, дивиденды только через год;

Распадская — не ждем катализаторов роста в ближайшее время.

Парные идеи

— Лонг Полюс/Шорт Норникель — хорошие финансовые результаты Полюса поддержат котировки против слабого отчета Норникеля за 1П24 и низкой вероятности дивидендов;

— Лонг БСПБ/Шорт ЛСР — дивиденды и сильные результаты за 2К24 по МСФО позитивны для котировок БСПБ, тогда как давление на продажи из-за высоких ипотечных ставок негативно для ЛСР;

— Лонг Башнефть-ап/Шорт Башнефть-ао — идентичные дивиденды означают, что эти две акции должны торговаться гораздо ближе друг к другу, чем сейчас;

— Лонг Ростелеком-ап/Шорт Ростелеком-ао — считаем вероятным сужение дисконта между акциями перед закрытием реестра по дивидендам за 2023 г.;

— Лонг Яндекс/Шорт МТС — ожидаем сильные финрезультаты за 3К24 у Яндекса, а у МТС не видим значимых катализаторов в среднесрочном плане.

Доходность бумаг в портфеле с момента включения

https://www.finam.ru/