Половина года позади, а значит, настало время проанализировать отчет по МСФО Сбера по итогам 6 месяцев. Сможет ли банк закрыть год с рекордной прибылью или история исчерпала себя? Давайте разбираться!

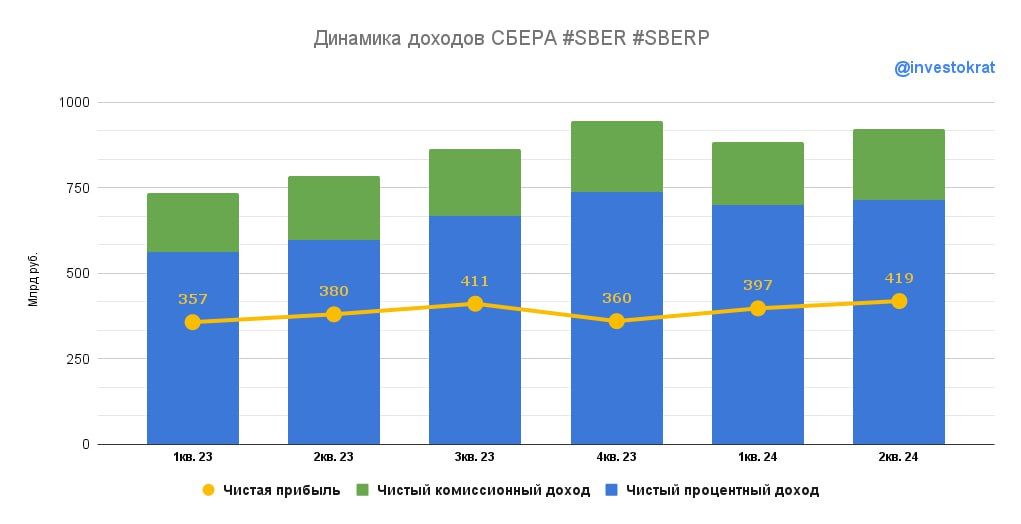

Чистый процентный доход прибавил 21,8% г/г на фоне растущих кредитных портфелей физлиц (+8,9% с начала года) и юрлиц (+4,6%). Даже высокая ставка пока не помешала банку нарастить объемы кредитования!

Однако, держим в голове несколько факторов, которые заставляют смотреть на второе полугодие более осторожно:

— Во-первых, ставка стала еще выше (сейчас она 18% против 16% в первом полугодии). И, судя по прогнозу ЦБ, есть вероятность ее повышения до 20% до конца года. Встречный ветер для кредитования пока только крепчает.

— Начиная с июля перестала работать программа льготной ипотеки. По ставке 20%+ кредит на жилье становится заградительным для значительной части населения. При этом, доля ипотеки в объеме кредитного портфеля физлиц велика и составляет 62,3%. Остается надеяться, что семейная ипотека и новые программы застройщиков поддержат рынок и не дадут ему обвалиться слишком сильно.

— Чистый комиссионный доход вырос на 9,9% г/г. Однако он составляет всего 21,8% в общем объеме доходов и играет гораздо меньшую роль по сравнению с процентными доходами.

— Главный тревожный сигнал — растущие на 20,6% г/г операционные расходы. Привлечение и удержание квалифицированных сотрудников в текущих условиях никому не дается легко, даже Сберу.

— Добиться положительной динамики чистой прибыли, вопреки растущим расходам, банк смог за счет снижения резервирования (-18,8% г/г). Однако, это будет работать ровно до тех пор, пока экономика растет, а кредитные риски остаются под контролем, благодаря высокому качеству заемщиков. В случае каких-либо экономических шоков или разворота в динамике ВВП, ситуация может повернуться в обратную сторону и тогда прибыль начнет снижаться. Сейчас это главная слабая точка Сбера, которая не позволяет рассматривать текущую прибыль, как устойчивую.

По итогам полугодия Сбер заработал 36,74 рубля прибыли на акцию или 18,37 рублей дивидендов. Если второе полугодие будет не хуже первого, то итоговый дивиденд составит 36-37 рублей. Однако, ввиду возросших рисков, я бы закладывал чуть более консервативный сценарий. Если получится превысить результат прошлого года и заработать хотя бы 34 рубля на акцию — это уже хорошо.

Итоговая дивидендная доходность при текущих вводных приближается к уровню 12-13% к текущей цене акции. С учетом сохраняющейся высокой рентабельности капитала на уровне 25%, это все еще интересно для долгосрочного удержания позиции. Однако, риски постепенно копятся и назвать акции Сбера тихой гаванью становится все сложнее.

https://www.finam.ru/