Во вторник о ситуации со ставками/инфляцией высказался глава Сбера Г.Греф:

Экономика сильно перегрета – растет темпами выше ее возможностей, что выливается в повышенный спрос и инфляцию.

Мощности экономики загружены на 84%, основной фактор – бюджетный импульс, который приводит к повышению з/п, что приводит к рекордному росту накоплений — это одна сторона медали. Те, кто вчера был некредитоспособен становятся кредитоспособными и начинают брать больше кредитов (на потребление), несмотря на высокие ставки.

В итоге на бюджетный импульс (который выражен не в дефиците бюджета, а в структурном перераспределении доходов в сектора где они были низкими до этого) накладывается кредитный импульс, который обусловлен тем, что рост з/п приводит к росту кредитоспособности и собственно кредита.

Хорошее описание того, что мы видим, единственное, что стоит акцентировать – этот импульс, скорее, краткосрочен по своей природе, т.к. ступенчатый рост доходов приводит к аналогичному росту спроса и с этим мало что можно сделать – эту волну придется переждать, сохраняя жесткую ДКП. Достаточно ли она жесткая – скорее да, но к июльскому заседанию ЦБ будет достаточно большой пул дополнительной информации, как по инфляции, так и по динамике кредитов/депозитов, чтобы что-то корректировать, к текущему заседанию этой информации не будет.

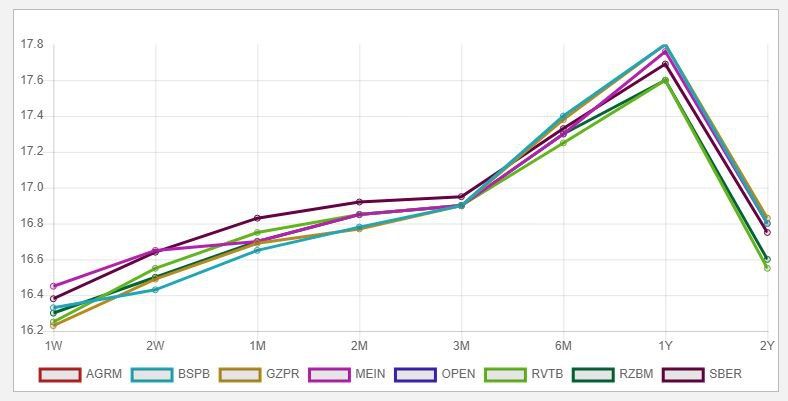

То, что мы увидели в последние несколько недель – это резкое ужесточение денежно-кредитных условий в результате, с одной стороны чуть более жесткой риторики ЦБ, с другой резкого изменения стратегии Сбера, который (отчасти, устав терять долю на рынке депозитов), сделал «ход конем», резко повысив свои ставки и аппетиты привлечения по всем направлениям (не только по депозитам населения, но и на рынке дорогих корпоративных ресурсов). Это изменение стратегии крупнейшего игрока переставило весь рынок вверх. По сути не ЦБ повысил ставки – их повысил Сбер, все остальные вынуждены адаптироваться.

В итоге, перед заседанием по ставке в июне мы имеем следующее:

- Рыночные ставки предполагают значимую вероятность повышения ставки в июне и заложили повышение в июле;

- Условия уже жесткие, реальные ставки выросли, ужесточение фактически состоялось;

- Есть в общем-то большая вероятность, что по ряду причин инфляция на конец года не впишется в цели ЦБ за счет более быстрого роста весной-летом, но на текущий момент информации недостаточно, чтобы делать мотивированные выводы (в июле ее будет намного больше – инфляция за май, июнь, частично июль… данные по кредитам за 2 квартал и т.п.);

- Есть приличная вероятность сильного охлаждения кредита, но уже скорее ближе к осени-зиме, когда эффект от жесткой ДКП выйдет на максимумы влияния;

- Есть высокая геополитическая неопределенность в принципе, которая только усиливается, в т.ч. впереди еще выборы в Штатах большими неизвестными… усиление рецессионных процессов в мире скорее продолжится.

В принципе, Банк России мог бы повысить ставку и в июне, учитывая, что рынок уже готов, но уже произошедшее ужесточение условий, позволяет этого не делать, просто поддержав жесткий сигнал на июль и дождаться большей информации – это выглядит более рациональным и приоритетным сценарием (не исключено, что к концу осени придется разворачиваться — зачем метаться?).

Это, конечно при прочих равных, в текущей турбулентности вводные могут быстро меняться …

Пресс-конференции Банка России после заселения по ставке перенесена с 15 часов на 17 часов.

P.S.: Годовые ставки улетели в 17.8

https://www.finam.ru/