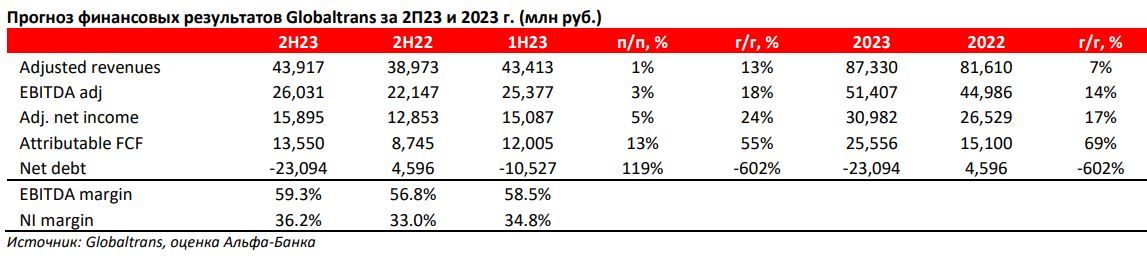

Globaltrans опубликует финансовую отчетность за 2ПГ23 и 2023 г. 8 апреля. Мы ожидаем хороших показателей. На фоне относительно стабильной выручки во втором полугодии (по сравнению с первым) и некоторого снижения физических объемов перевозки мы ожидаем роста рентабельности EBITDA до рекордного уровня в 59,5%, благодаря росту цен груженой отправки и эффективному контролю над издержками. Чистый денежный поток в 2023 г., по нашим оценкам, составит 25,5 млрд руб. В ходе телефонной конференции для инвесторов основное внимание будет уделяться комментариям менеджмента в отношении дивидендов или возможного обратного выкупа акций.

▪ Мы ожидаем некоторого снижения объемов погрузки во 2П23 по сравнению с 1П23 на фоне роста цен груженой отправки. Наш прогноз по скорректированной выручке Globaltrans составляет 44 млрд руб. (+1% п/п, +13% г/г). Рост цен обеспечит очередной рекорд по рентабельности скорректированной EBITDA, на уровне 59,3% (+2,5 п. п. г/г, + 1 п. п. относительно 1П23).

▪ Скорректированная чистая прибыль (с поправкой на разовые доходы и расходы, связанные со сделкой M&A) ожидается на уровне 15,9 млрд руб. за 2П23 и 31 млрд. руб. по итогам всего 2023 года.

▪ Капитальные затраты прогнозируются на уровне в 10 млрд руб. за 2023 г., а чистый денежный поток, по нашим расчетам, составит 25,5 млрд руб. (13,6 млрд руб. за 2П23). Таким образом, чистая денежная позиция на конец 2023 г. оценивается в 23 млрд руб.

▪ Катализатором ралли последних дней, очевидно, стали ожидания, что компания объявит дивиденды или даст иные комментарии по этому вопросу. Переезд в ОАЭ не дает возможности начисления дивидендов для акционеров, чьи права учитываются в НРД, но оставляет возможность действовать через платежного агента.

▪ Если компания решит распределить в виде дивидендов все денежные средства, накопленные к концу 2023 г. (мы ожидаем почти 44 млрд руб.), доходность может составить 30%. На наш взгляд, это маловероятный сценарий. Напомним, что в ближайшие пять-шесть лет компании предстоит удвоить средний годовой объем капиталовложений. Если будет решено направить на дивиденды чистую денежную позицию, накопленную к концу 2023 г. (23 млрд руб.), дивидендная доходность составит 16%. Если будет принято решение направить на дивидендные выплаты весь свободный денежный поток (25,5 млрд руб.), дивидендная доходность при текущей цене акций составит 18%.

▪ Если менеджмент не даст четких ориентиров по дивидендам или обратному выкупу, это разочарует инвесторов и приведет к коррекции котировок, т. к. очевидно, что спекулятивный рост последних дней основан именно на дивидендных ожиданиях. К вчерашней цене закрытия остаточный потенциал роста котировок с учетом нашей целевой цены составляет 8%.

https://www.finam.ru/