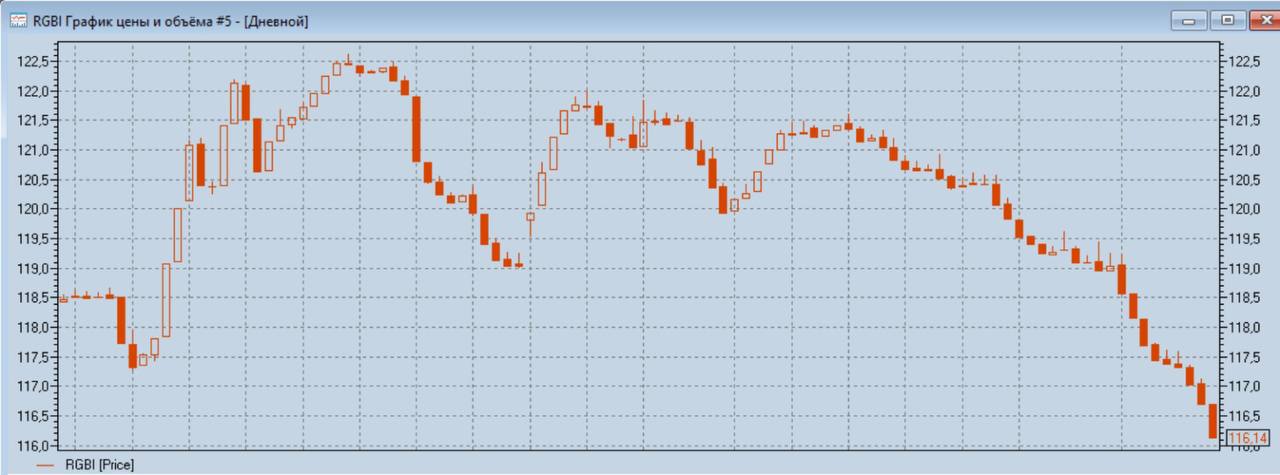

К пятнице индекс RGBI (ценовой индекс гособлигаций) падал девять сессий подряд и достиг минимального уровня, который наблюдался в ноябре. Многих это волнует.

Две главные причины падения цен ОФЗ (и, соответственно, роста их доходностей):

1. Рынок перестал ждать скорого и быстрого снижения ключевой ставки.

Ставка, скорее всего, будет ниже текущих уровней к концу года. Но снижение не будет таким стремительным, как ожидалось ранее. Основная причина — инфляция, которая не хочет быстро замедляться.

2. ОФЗ еще совсем недавно были значительно ниже по доходности по сравнению с ключевой ставкой.

На среднем участке кривой доходность была около 12% годовых. Это на целых 4 процентных пункта ниже ключевой ставки. В том числе и поэтому ОФЗ сейчас переоцениваются на более справедливые уровни. Кроме того, Минфин предлагает новые выпуски с премией, чтобы разместить больший объем, что также оказывает давление на цены ОФЗ.

Являются ли эти процессы опасным сигналом для рынка?

Мы пока полагаем, что все происходит в рамках изменившихся ожиданий.

Стоит ли сейчас покупать ОФЗ?

Да, цены стали более привлекательные, но я бы обратил внимание на корпоративные облигации. В том числе с плавающей ставкой, привязанной к ключевой. Там текущая купонная доходность зачастую выше уровня ключевой ставки – превосходит 16% годовых.

А ценовой индекс корпоративных облигаций, кстати, стоит на месте. И это очень важный индикатор. Так что роста процентной ставки я пока не жду.

https://www.finam.ru/