Что случилось? ЦБ опубликовал очередной обзор по финансовым рынкам, из которого мы хотели бы подсветить следующие моменты:

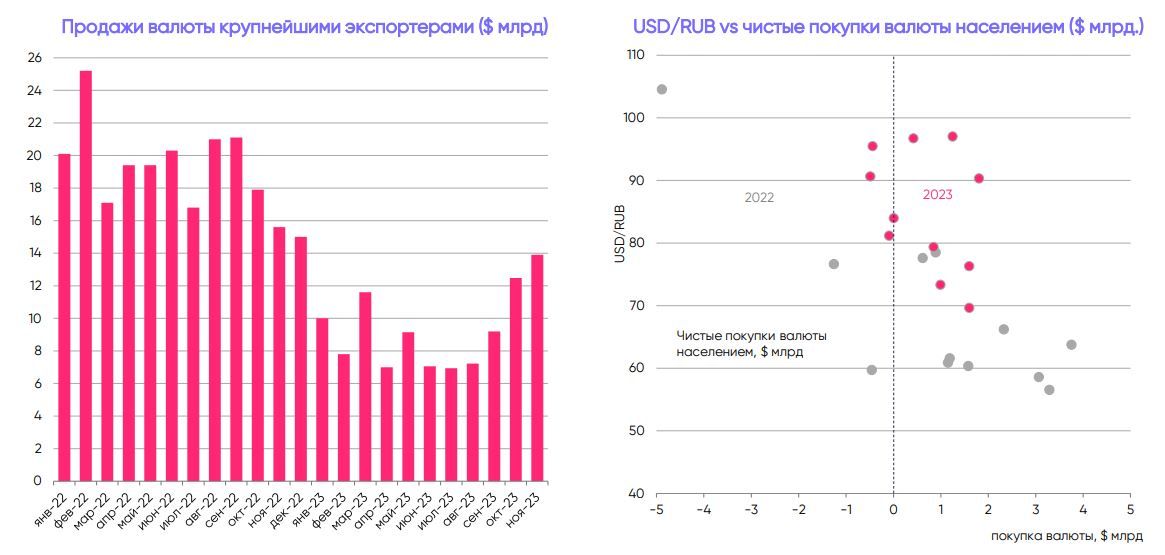

· Рост рубля на 4.2% в ноябре обеспечен ростом продаж валюты крупнейшими экспортерами ($13.9 млрд. vs $12.5 млрд. в октябре) и чистыми продажами валюты по бюджетному правилу (покупки приостановлены, но есть небольшие продажи от инвестиций ФНБ).

· Долю продаж в валютной выручке за ноябрь ЦБ не раскрыл, в октябре она увеличилась с 77% до 91% на фоне снижения экспорта ($33.2 млрд. vs $35.6 млрд) и завидной устойчивости импорта ($25.5 млрд. vs $25.6 млрд.).

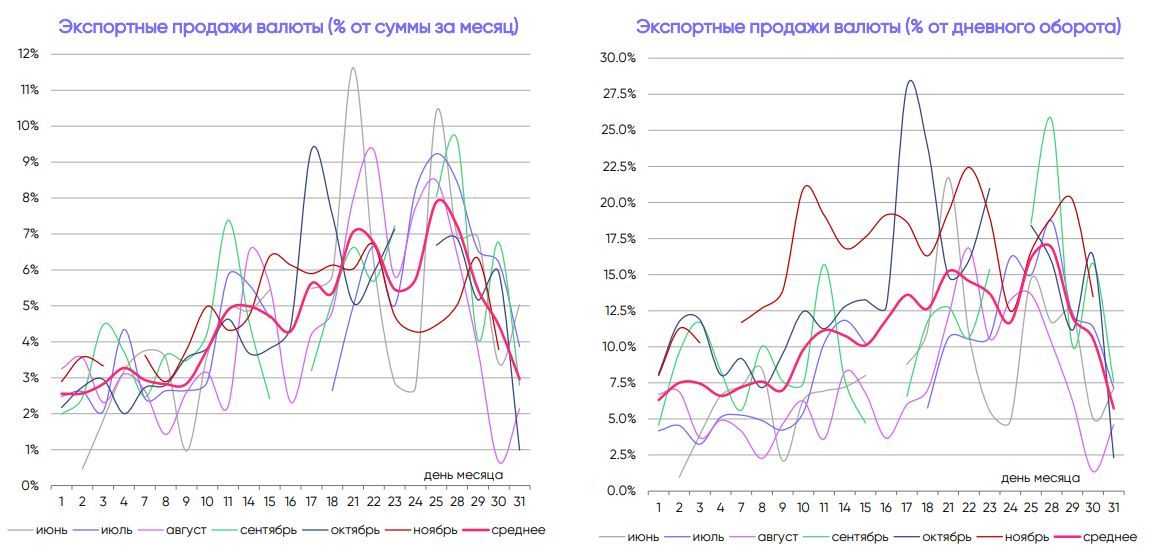

· Ослабление рубля в начале декабря ЦБ связал со снижением экспортных продаж из-за сезонности этих потоков внутри месяца (см. слайд 1) и устойчивым спросом импортеров, хотя сразу же оговорился, что средний объем продаж крупными экспортерами в первую неделю декабря был сопоставим с началом ноябре.

Сезонность экспортных продаж

· Дополнительным фактором ослабления, видимо, оставались и покупки валюты населением, причем именно USD и EUR – в ноябре физлица купили $1.8 млрд. vs $1.2 млрд. в октябре на фоне роста рубля (слайд 2), и в декабре покупки могли продолжиться, ведь рубль был всё еще крепче, чем в среднем в октябре (~97/USD).

RUB: экспорт продает, население покупает

· Продавцами валюты оставались системно-значимые банки (СЗКО) и сами юрлица (причем в ноябре их доля возросла), покупали же валюту прочие банки и нерезиденты (объем почти не изменились).

· На биржевом рынке юань (пары CNY/RUB и CNY/USD) впервые потеснил доллар и евро (51% vs 47%), но на внебиржевых торгах это сделать сложнее (35% vs 59%), хотя и там его доля чуть подросла, а сам внебиржевой рынок валюты составляет 58% от общего оборота вместе с биржевым.

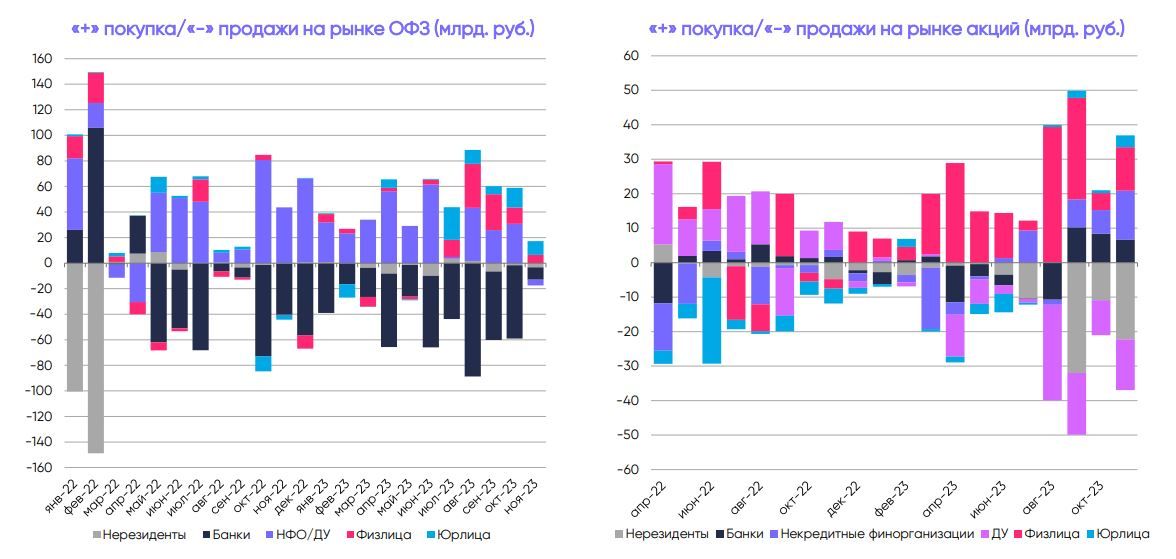

· На вторичном рынке ОФЗ в ноябре основными покупателями оставались юрлица (10.9 млрд. руб), но к ним присоединись СЗКО (10.2 млрд. руб.), покупки населения снижались, став минимальными с июля (6 млрд. руб.), спрос был и от институциональных инвесторов (4.8 млрд. руб.), которые покупали бумаги на собственные средства. Но они же ОФЗ продавали в рамках доверительного управления (9.2 млрд. руб.) наряду с прочими банками (19.9 млрд. руб.) и нерезидентами (3.1 млрд. руб.). На первичном рынке 71% всех размещений выкупили институционалы в рамках ДУ (вероятно, пенсионные фонды).

· На рынке акций доля физлиц в обороте сократилась с 80% до 77%, но в номинале их чистые покупки (12.6 млрд. руб.) уступали только собственным операциям институционалов (14.1 млрд. руб.), СЗКО купили бумаг на 6.5 млрд. руб. Продавали акции нерезиденты (22.2 млрд. руб.) и счета ДУ (14.7 млрд. руб.).

· Отдельно ЦБ обратил внимание на:

— рост объема покупок акций физлицами с использованием заемных средств (как риск усиления негативной динамики при возможных шоках);

— риски вложений в квазироссийские акции и расписки под идею редомициляции, поскольку их конвертация в локальные бумаги может вызвать рост предложения и снижение цены – всего их выпущено на 5 трлн. руб. против 1 трлн. руб. учитываемых в локальном контуре, т.е. 80% может быть переведено в РФ и продано, а объемы операций на внебиржевом рынке сопоставимы с биржевыми, указывая на масштаб возможного давления на цены. В случае усиления рисков ЦБ предупредил о возможности введения ограничений (на продажу), как это было в случае с конвертацией депозитарных расписок – 0.2%/5% в день при покупке у недружественных/дружественных нерезидентов.

Что это значит? Рост продаж валюты экспортерами в ноябре вкупе с некоторым смещением сезонности в середину месяца (как % от месячных продаж и % от ежедневного оборота) можно связать с опасением потерять на укреплении курса, ведь выплаты сырьевых налогов в ноябре были ниже октябрьских. Валюту могли продавать и под выплату налога на сверхприбыль, об успешном сборе которого отчитался Минфин. В декабре экспортеры пока выжидали, но с середины месяца в рамках сохраняющейся сезонности их продажи могут начать расти – налоги, вероятно, захотят заплатить пораньше, ряд компаний готовится к дивидендам, компании получили разъяснения и по «валютному» указу.

Покупки/продажи на рынке ОФЗ/акций

Поэтому до конца года ждём возвращения ненадолго к 90/USD, хотя год может быть закрыт около 92-94. В 1К24 с поправкой на текущие более низкие цены на нефть рассчитываем увидеть 85-90/USD благодаря усилению чистых продаж валюты по бюджетному правилу, причем более низкая нефть означает меньший объем дополнительных НГ доходов и, как следствие, покупок, которые определят общий объем операций наряду с продажами валюты из ФНБ. Это частично компенсирует снижение экспорта из-за подешевевшей нефти.

Относительно ОФЗ свое мнение не меняем – до уверенных покупок СЗКО (их покупки в ноябре, полагаем, были связаны с закрытием коротких позиций) доходности могут продолжать двигаться вверх, особенно в свете ожидаемого нами повышения ставки до 16% и планов Минфина занимать в «фиксированном купоне» в 2024 (план 4+ млрд. руб. валовых займов). Покупки институциональных инвесторов в прошлые месяцы помогали при отсутствии обильного предложения Минфина, но его восстановление их роль снизит.

В акциях история редомициляции, действительно, требует осторожности, ведь других ярких идей на рынке, в целом, нет – впереди вероятна долгая жизнь с высокими ставками ЦБ и торможением ВВП (и прибылей), возможная слабость сырьевых цен и торможение внешнего спроса, геополитические/санкционные риски также сохраняются.

https://www.finam.ru/