Российский фондовый рынок в IV квартале обновил локальные минимумы, индекс вернулся к уровням ниже 2500, близко к уровню марта 2023 г. Причины две: рост инфляции и геополитика. Позитив от победы Трампа на выборах быстро сменился негативом от новых санкций уходящей администрации Байдена. Как итог, Индекс МосБиржи потерял около 15% за прошедший квартал, а значение мультипликатора P/E (капитализация к прибылям компаний, входящих в индекс) снизилось до 3,3х против исторически нормальных уровней 5–7х.

Охлаждение экономики перед разворотом

Оперативные данные Банка России за октябрь свидетельствуют о снижении спроса у предприятий в целом по экономике с августа 2024 г. Отчасти сказываются снижение темпов кредитования населения и замедление темпов роста заработных плат. Одновременно с этим наблюдаем замедление кредитования: несубсидируемые ставки для компаний начинаются от ключевой ставки + 7% — запретительный, на наш взгляд, уровень для предприятий.

Краткосрочный взгляд

На фоне неутешительной статистики по инфляции в ноябре рынок снова ждет повышение ключевой ставки до 23%, отдельные участники рынка не исключают рост и до 25% на первом заседании в 2025 г. Считаем, что риски роста ставки продолжат давить на рынок в начале следующего года, это объясняет понижение нашего краткосрочного взгляда до «Нейтрального». Риски санкций от уходящей команды президента Байдена могут стать еще одним негативным сюрпризом для российского рынка.

Долгосрочный взгляд

Распродажи на рынке акций и снижение до 3,3х мультипликатора Р/Е сдвигают наш долгосрочный взгляд на 12 месяцев к «Позитивному» с учетом целевого уровня индекса в 3500 (+45% без дивидендов, или +57% с дивидендами). По нашим расчетам, дивидендная доходность Индекса МосБиржи на горизонте 12 месяцев составит 11,3%. Самый высокий потенциал роста мы видим в секторе финансов, нефти и газа, девелопмента. Выделяем два основных драйвера для роста: сигналы о стабилизации или смягчении денежно-кредитной политики и снижение геополитической напряженности.

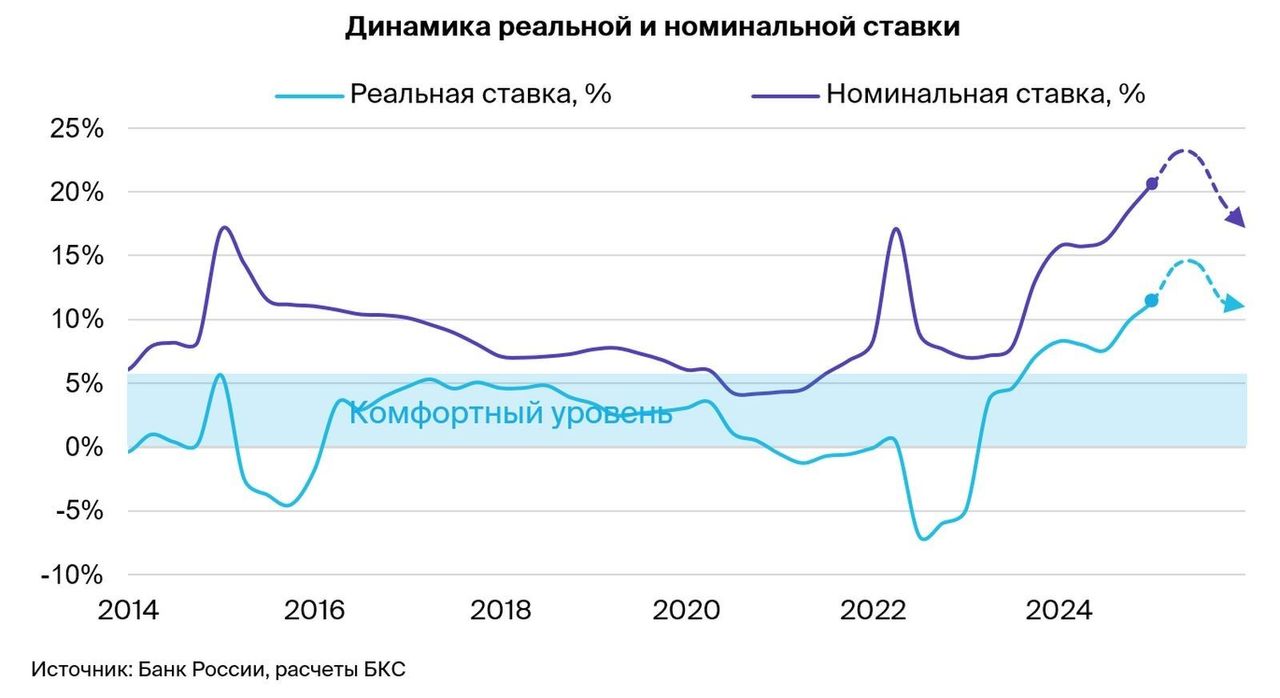

Рекордные ставки

Десять лет назад Центробанк РФ перешел от управления обменным курсом к таргетированию инфляции, установив среднесрочную цель в 4%, актуальную и по сей день. С точки зрения 10-летней истории текущая ключевая ставка в 21% беспрецедентна по двум причинам: ключевая ставка никогда не превышала уровень 20% и не держалась выше 15% дольше трех месяцев.

С учетом этих двух факторов, рекордно продолжительные и высокие ставки — это неизбежный разворот в обозримом будущем. Ставки не могут сохраняться на таких уровнях по простой причине: текущие реальные ставки, за вычетом ожидаемой инфляции, приведут к резкому замедлению ВВП уже в I квартале (-0,9%) и охладят инфляцию.

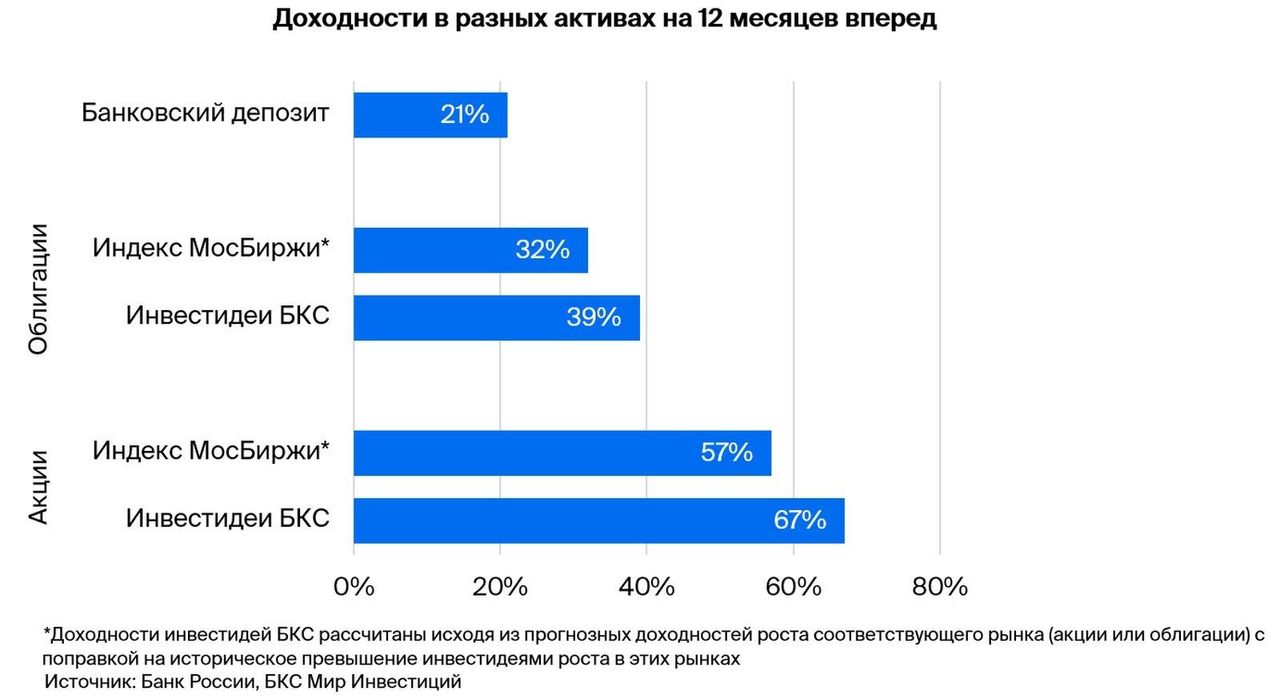

Рынки упали, чтобы обеспечить от 30% доходности во всех классах активов

Потенциал роста во всех классах активов на год вперед объясняется просто: рынки упали, чтобы восстановиться в будущем и обеспечить доходности выше депозитов. Доходности в акциях РФ исторически были выше, чем в депозитах — на 8 процентных пунктов, или почти в два раза (с учетом дивидендов), за прошедшие 10 лет.

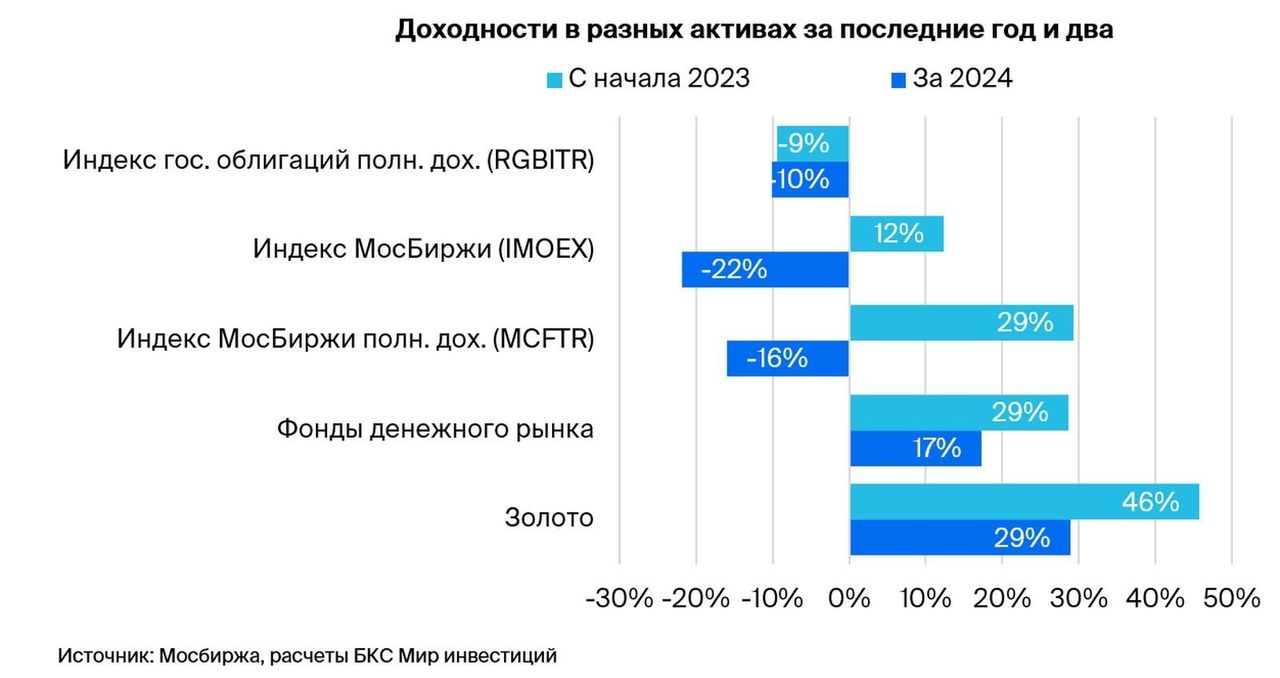

Защитные активы показали себя лучше в 2024 г., но не за 2023–2024 гг.

Просадка на российском рынке акций существенно нивелировала доходности 2023 г. Тем не менее даже в условиях экстремально высокой ключевой ставки — доходность индекса полной доходности в акциях (MCFTR) сопоставима с доходностями фондов денежного рынка, что еще раз подтверждает тезис о том, что в долгосрочной перспективе акции лучше защищают от инфляции.

Тем временем золото за последние 2 года выросло более чем на 40% в долларах. В истории такие результаты наблюдались в 2020, 2010, 2007, 2003, 1987, 1978–1980 гг. Два года кряду золото прибавляло более 40% (рост за прошедшие 2 года превышал 40% на протяжении двух лет подряд) лишь в 2011, 2007 и 1978 гг. — а затем рост снижался до 5% (в среднем), что подтверждает наш консервативный подход к потенциалу роста этого актива на ближайший год.

Тем не менее, если золото в 2025 г. вырастет всего на 10% от текущих порядка $2650 за тройскую унцию до 2930, это будет четвертым по счету ростом с 1975 г., когда золото 2 года подряд оказывалось на 40% дороже, чем 2 года назад.

Текущая оценка рынка — справедливо по P/E с учетом ставок

Доходность на рынке акций неразрывно связана с доходностью по безрисковым инструментам (ОФЗ). Рост ключевой ставки вызывает рост доходности по облигациям (за счет снижения цен на них) и одновременное снижение рынка акций, о котором мы писали выше. С точки зрения исторической перспективы текущие значения по показателю Р/Е соответствуют справедливым значениям.

В рамках базового сценария мы ожидаем снижение ключевой ставки до 16% на конец 2025 г. В таком случае доходность 10-летних ОФЗ будет в диапазоне 12,5–13%. Исторически такому уровню соответствовали значения мультипликатора Р/Е, близкие к 4,5х, что существенно выше текущих 3,3х. На основании этого исторического соотношения у российского фондового рынка есть потенциал роста 36% от текущих уровней даже без учета динамики прибылей.

https://www.finam.ru/