Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Мы считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее мы считаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие. Мы добавили в фавориты HeadHunter, а в аутсайдеры вернули Распадскую.

Актуальный состав портфеля:

— Фавориты: ТКС (TCSG), Ozon (OZON), Мосбиржа (MOEX), Яндекс (YDEX), Татнефть (TATN), Полюс (PLZL), HeadHunter (HEAD)

— Аутсайдеры: Алроса (ALRS), MMK (MAGN), ОГК‑2 (OGKB), МТС (MTSS), РусГидро (HYDR), ПИК (PIKK), Распадская (RASP)

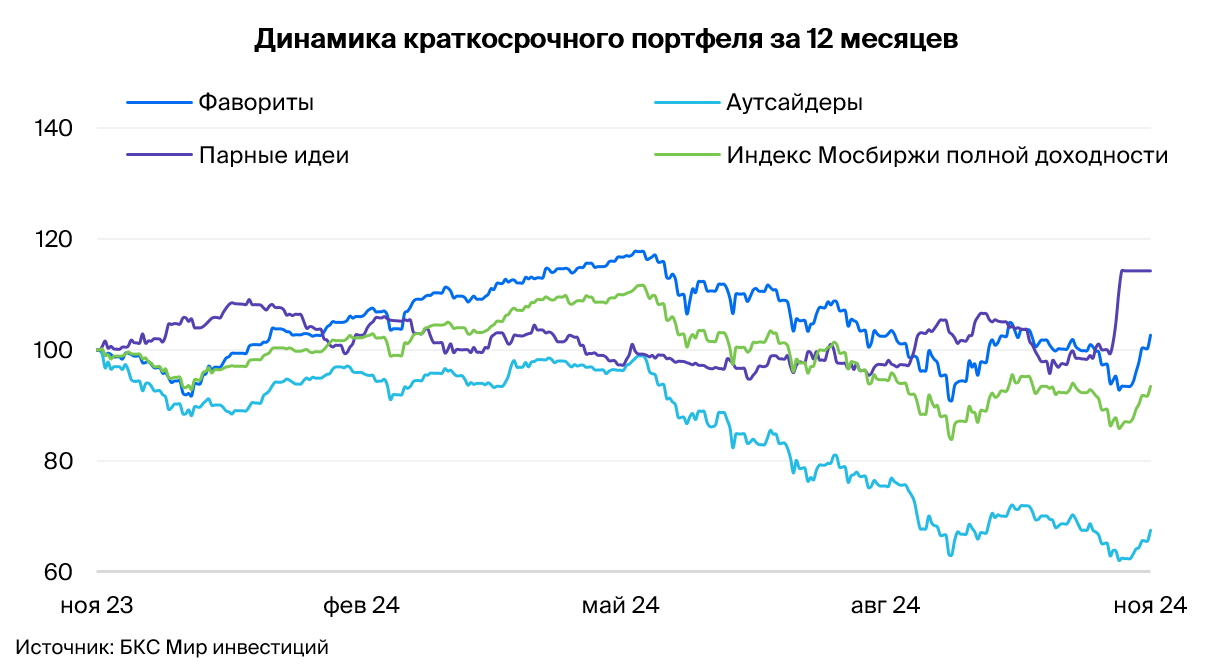

Динамика портфеля за последние три месяца:

— Фавориты — динамика котировок без изменений

— Индекс МосБиржи — снижение на 1%

— Аутсайдеры упали на 11%

Изменения — убрали Сбер и НЛМК, добавили HeadHunter и Распадскую

В фаворитах Сбер меняем на HeadHunter, учитывая несколько катализаторов до конца года и привлекательную оценку. HeadHunter в пятницу раскроет финансовые результаты за III квартал, и мы ждем сильных показателей, в особенности по чистой прибыли. Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции HeadHunter торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

В аутсайдерах НЛМК меняем на Распадскую. После недавнего ралли в акциях Распадской вновь добавляем их в список аутсайдеров на фоне неоправданно высокой оценки по Р/Е — более 30% к историческим значениям. Мы считаем, что слабый внутренний спрос и экспортные ограничения давят на бизнес угольной компании, что должно негативно отразиться на финансовых результатах за II полугодие 2024 г. Наконец, дивидендный вопрос остается открытым, так как материнская компания Evraz все еще находится в недружественной юрисдикции.

Краткосрочные фавориты: причины для покупки

ТКС Холдинг — ждем сильных показателей за III квартал по МСФО, которые отразят новую структуру совместно с Росбанком. Новая стратегия ожидается в начале 2025 г.

Мосбиржа — сложившаяся конъюнктура с высокими процентными ставками позитивна для значимой части доходов биржи — чистых процентных доходов и, как следствие, дивидендов. Ждем сильных результатов за III квартал по МСФО.

Ozon — полагаем, что результаты за III квартал подали позитивный сигнал рынку — об улучшении рентабельности и умеренности долговой нагрузки, без денежных средств на счетах в сегменте финтех. Мы думаем, что это может придать импульс бумаге, которая пострадала во время рыночной коррекции.

Яндекс — в краткосрочной перспективе ждем динамику акции лучше Индекса МосБиржи, учитывая сильные показатели за III квартал, которые компания раскрыла в октябре, прибыльность и низкую долговую нагрузку.

Татнефть — сохраняется вероятность роста котировок в случае дивидендного сюрприза, то есть повышения коэффициента дивидендных выплат до 75-90% в 2024 г. Финансовые показатели компании получат поддержку за счет сильного баланса и высокого производственного потенциала, который будет реализован в случае смягчения ограничений ОПЕК+.

Полюс — рекомендация рекордных дивидендов за 9 месяцев 2024 г. позитивна с точки зрения корпоративного управления после прошлогоднего выкупа. Дополнительным катализатором станет раскрытие информации о проекте «Сухой Лог» до конца года. Прогнозируем также рекордные финансовые результаты за 2024 г. на фоне высоких цен на золото и ослабления рубля.

HeadHunter — компания в эту пятницу раскроет финансовые результаты за III квартал, и мы ждем сильных показателей, в особенности по чистой прибыли. Также, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. Кроме того, у компании действует программа выкупа акций с рынка для поддержания котировок.

Краткосрочные аутсайдеры: причины для продажи

Алроса — в ближайшие время мы не ждем улучшения ситуации в отрасли и не видим катализаторов для роста котировок. Результаты ближайшего конкурента (De Beers) за III квартал подтвердили сохранение кризиса в алмазной индустрии. Полагаем, что у Алросы цифры могут быть близкими.

Распадская — слабый внутренний спрос и экспортные ограничения давят на бизнес угольной компании, что должно негативно отразиться на финансовых результатах за II полугодие 2024 г. Наконец, дивидендный вопрос остается открытым, так как материнская компания Evraz все еще находится в недружественной юрисдикции.

ММК — наиболее чувствительная компания к негативной конъюнктуре на рынке стали. Ожидаемо слабые результаты за IV квартал будут и дальше давить на бумагу. Отметим, что у ММК более низкая рентабельность в сравнении с конкурентами, что также будет ограничивать экспортный потенциал.

РусГидро — крупная государственная инфраструктурная компания с масштабными инвестиционными проектами. Отрицательный свободный денежный поток снижает вероятность выплаты дивидендов не только за пропущенный 2023 г., но и в последующие годы. Высокий долг, значительная доля которого имеет переменную процентную ставку, также будет негативно сказываться на финансовых результатах компании.

ОГК-2 — окончание проектов с повышенной выплатой за мощность может увести компанию в убыток по итогам 2025 г. Компания ухудшила раскрытие вместе с другими компаниями ГЭХа, поэтому мы не видим текущих результатов. Тем не менее мы прогнозируем снижение финансовых показателей в 2024–25 гг., что в свою очередь, должно негативно сказаться на котировках компании.

МТС — процентные ставки, вероятно, давят на прибыль, так как компания потратила более половины заработанной операционной прибыли на процентные расходы в I полугодии 2024 г.

ПИК — ухудшение раскрытия информации создает неопределенность вокруг стратегии компании и инвестиционной привлекательности. Продажи находятся под давлением высоких процентных ставок.

https://www.finam.ru/