Курс рубля остаётся довольно волатильным, неопределенность относительно его будущей динамики – тоже. Диапазон прогнозов на конец года – от 95 до 115/USD, если отталкиваться от среднегодовых ожиданий, на 2025 прогнозы от 93.5 до 110.0 в среднем за год.

Ежегодно в декабре вопрос «Купить валюту сейчас или подождать?» является одним из самых популярных среди клиентов.

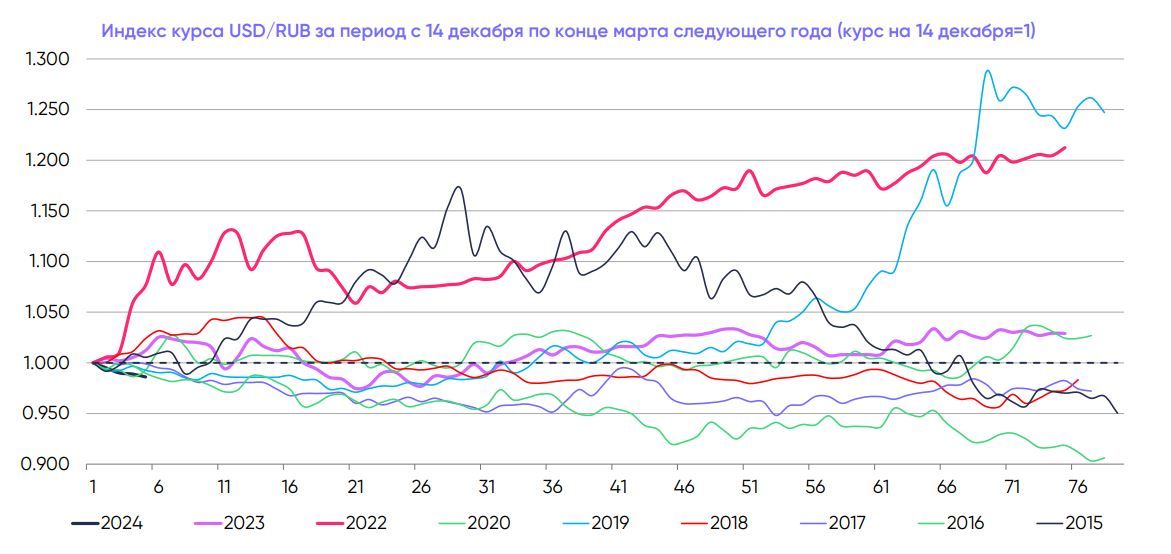

Обычно мы редко (или вовсе не) используем «макро-теханализ» – т.е. суждение о будущих макро-трендах на основе прошлого. Но сегодня решили взглянуть на вопрос сезонности курса USD/RUB с середины декабря до конца 1 квартала следующего года с декабря 2015.

Стоит (можно) ли рассчитывать на сезонное укрепление рубля в начале следующего года, отталкиваясь от исторического опыта?

Что показывают данные?

На первом слайде мы изобразили индекс для пары USD/RUB, за единицу взяв значение курса на 14 декабря каждого года. Значение ниже 1.0 покажет укрепление рубля, выше – ослабление рубля на исследуемом горизонте:

В 6 из 9 случаев к концу декабрьского налогового периода рубль был чуть крепче, чем в середине месяца, но закрывал год на чуть более низких уровнях (6 из 9 раз)

В 7 из 9 случаев на этом отрезке с декабря по март валюту можно было купить дешевле, чем в середине декабря

В 4 из 8 случаях (здесь исключили 1К22) курс завершал 1К на более крепких уровнях, чем в середине декабря

Колебания курса (если не брать 2015 и 2022 годы, когда рубль сильно падал) до конца декабря достигали +4%/-4% в обе стороны относительно начального уровне, увеличиваясь в дальнейшем

А если добавить содержательных аргументов?

Сезонное укрепление рубля выглядит статистически вероятной альтернативой, но далее лучше добавить содержательных аргументов:

— Сезонный рост рубля в 1К, как правило, это следствие стабильного энергетического экспорта в зимний период, снижения импорта после праздников и платежей по внешнему долгу/других выплат нерезидентам, часть экспортеров платит дивиденды, активнее продавая валюту.

— Нарушение сезонности по курсу в 2015/начале 2016, 2019/начале 2020 и 2022/начале 2023 происходило на фоне резкого снижение цен на нефть и, частично, профицита внешней торговли, в 2020 начиналась пандемия.

— Сейчас, глядя в 1К25, больших угроз для экспорта не видно, хотя продление обязательств РФ по сокращению добычи нефти перед ОПЕК+ до апреля, опасения роста добычи в США при новой администрации, риски замедления Китая, новые санкции на суда, перевозящие российскую нефть – это факторы риска для объемов экспорта.

— Но мы полагаем, что они будут во многом компенсированы снижением импорта из-за влияния жесткой ДКП на спрос/импорт – доля импорта в ВВП в 3К24 выросла до 18.1% с 17.3-17.8% в предыдущие 3 квартала, но после восстановления в августе-сентябре импорт с октября начал снижаться и номинально, и с корректировкой на сезонность, ждём усиления этих тенденций.

— На фоне осенней слабости рубля населения предпочитало валюту продавать, при уровнях 100-105 чистые операции могут быть около нуля, но при курсе менее 100/USD могут возобновиться покупки.

— Последние данные по платежному балансу и валютной структуре расчетов (слайд 2) указывают на снижение «насыщенности» рынка валютой, при этом мы видим улучшение баланса расчетов в недружественных валютах (USD и EUR) на фоне ухудшения в дружественных (юань) и переход к дефициту в расчетах за рубли впервые с 2020-21. Одновременно продолжают заметно расти (в среднем на $6 млрд. в месяц) иностранные активы из-за проблем/нежелания компаний репатриировать валютную выручку во «внутренний» контур из «внешнего».

— Банковская система продолжает адаптироваться к последним санкциям и девалютизации балансов, что также может влиять на спорт-рынок валюты и волатильность курса.

Свои количественные оценки по курсу мы обновим в своей Стратегии-2025 в начале января, но пока сохраняем прежний взгляд на рубль – до конца 2024 и/или в начале 2025 есть возможность возврата ближе к 100/USD или даже чуть ниже, сезонность поможет, но ставить только на неё вряд ли стоит, устойчивого роста рубля (ниже 95/USD) не ждём, скорее, в течение 2025 он будет постепенно (с повышенной волатильностью относительно тренда) слабеть.

https://www.finam.ru/