Сегодня нефть – это единственный товар, о котором постоянно говорят и спорят не только на страницах, посвященных экономике, но и на первых полосах газет и журналов. Как и в прошлом, она – источник благосостояния для отдельных людей, компаний и целых стран. По словам одного известного магната: «нефть – это уже почти деньги».

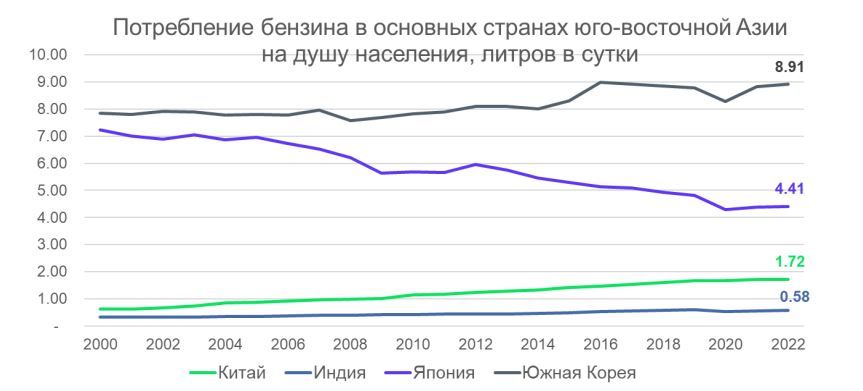

Мировое потребление нефти непрерывно повышается среднегодовыми темпами (CAGR) за последние 10 лет на уровне 1,1%. Важно отметить, что темпы роста в 2022 году составили 3,2%, и 2,8% в 2023, что значительно превышает средние значения и говорит о стабильном росте потребления, несмотря на всё более активное лоббирование многими странами «зелёной повестки». Самыми высокими темпами потребление нефти растёт в Китае, в среднем на 10,7% в год. Если рассматривать потребление нефти на душу населения, то лидером по этому показателю в Азиатском регионе остаётся Южная Корея, в России потребление остаётся на стабильном уровне и снижается в Китае, где власти активно стимулируют переход к использованию электромобилей, в то время как целевые показатели по увеличению мощностей «зелёной» энергетики выполнены с опережением почти на шесть лет. Россия является одним из крупнейших производителей нефти. В 2023 году в стране добывалось 10,1 млн б/с по сравнению с 12,9 млн б/с в США. Среди крупнейших экспортёров нефти Россия занимает второе место, поставляя на мировой рынок 4,586 млн б/с и уступая только Саудовской Аравии.

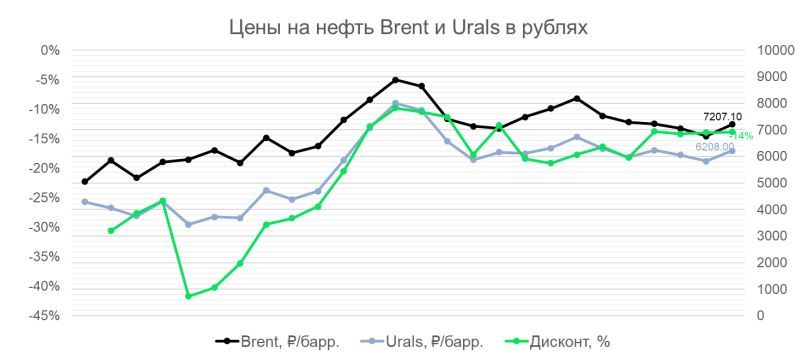

Сложно переоценить значение отрасли и в рамках формирования доходов для бюджета страны. Доля нефтегазовых доходов в наполнении федерального бюджета России в январе — сентябре 2024 года достигла 31,7% по сравнению с 28,3% годом ранее. Важными составляющими в оценке нефтяных доходов всегда являлись цены на нефть и курс рубля. После введения потолка цен на российскую нефть, важным индикатором стал дисконт нефтяных марок Urals и Brent. Последние три месяца он остаётся на относительно комфортном уровне 14%. С начала осени рубль ослаб к китайскому юаню на 13%, а цены на нефть в последние пару лет остаются в широком диапазоне 72,5-87 долларов США, отражая баланс сил между сокращением добычи странами ОПЕК+, с одной стороны, и наращиванием добычи в США, с другой. Спрос на нефть остаётся стабильным и, по долгосрочным прогнозам ОПЕК, вырастет к 2050 году на 17,5%. Конъюнктура рынка остаётся комфортной для российских представителей нефтяной отрасли, которые по-прежнему демонстрируют сильные результаты и стабильно выплачивают дивиденды. Самое время, чтобы рассмотреть подробнее некоторых ведущих представителей отрасли.

Роснефть

Крупнейший в России представитель отрасли по объему добываемой нефти. В общей структуре российской нефтедобычи на Роснефть приходится более 40%. Кроме того, компания является одним из крупнейших независимых производителей газа в России. По итогам 2023 года доля экспорта нефти в дружественные страны составила 86% в общей структуре поставок, а доля экспорта нефтепродуктов — 84%.

Роснефть — один из мировых лидеров по запасам углеводородов среди публичных нефтегазовых компаний. Компания проводит геологоразведочные работы во всех регионах недропользования в России. В 2023 году на суше завершены испытания 73 скважины с рекордной результативностью 90%. Роснефть реализует масштабную программу по геологическому изучению недр на шельфе. Компания владеет лицензиями на разработку 55 участков континентального шельфа России, залежи углеводородов на этих участках оцениваются в объеме около 41,5 млрд тонн нефтяного эквивалента.

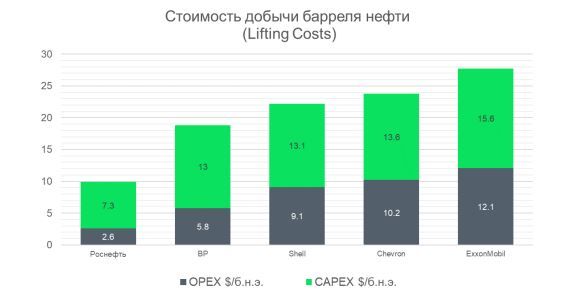

«Восток Ойл». В 2020 году компания приступила к реализации проекта «Восток Ойл», крупнейшего в мировой нефтегазовой отрасли. Проект включает 52 лицензионных участка в северной части Красноярского края и ЯмалоНенецкого автономного округа, где находятся 13 месторождений нефти и газа. Ресурсная база проекта составляет 6,5 млрд тонн и подтверждена результатами геологоразведочных работ. При выходе на полную проектную мощность к 2033 году в рамках проекта планируется добывать до 115 млн тонн нефти. Для сравнения, по итогам 2023 года Роснефти добыла жидких углеводородов в общей сложности на 193,6 млн тонн. Благодаря рекордно низким затратам на добычу и слабому углеродному следу проект «Восток Ойл» является одним из самых экологических в мире. Нефть проекта характеризуется низким содержанием серы и уникальна по своему составу: это легкая малосернистая нефть премиального качества с содержанием серы от 0,01% до 0,1%. Показатель сопоставим с требованием стандарта Евро-3 к дизельному топливу. Фактически – это «зеленые баррели», которые добываются при помощи передовых технологий. Их производство позволяет существенно разгрузить или вообще исключить потребность в отдельных установках на НПЗ. Ещё одним неоспоримым преимуществом проекта являются налоговые льготы: пониженные ставки налога на прибыль и имущество для активов проекта; нулевая ставка НДПИ на нефть до истечения 15 лет с года достижения выработки 1% для новых месторождений.

Операционные и финансовые результаты. Осенью дисконт Urals к Brent стабилизировался в области 14%. Между тем с востока страны Роснефть в основном отгружает нефть марки ESPO, дисконт по которой ещё меньше и в сентябре составил порядка 7,6%. На нефть этой марки приходится около 50% экспорта компании. Добыча жидких углеводородов во II квартале 2024 составила 3796 тыс. б/с, сократившись на 2,6% по сравнению с тем же периодом прошлого года. Такая динамика была обусловлена ограничением добычи нефти в соответствии с решениями правительства России. При этом компания нарастила добычу газа до 1566 тыс. б.н.е./с (баррелей нефтяного эквивалента в сутки), что на 11,9% превышает сопоставимый показатель годом ранее. Более трети добычи газа обеспечивают новые проекты в ЯмалоНенецком автономном округе, введенные в эксплуатацию 2022 году.

Объем переработки нефти слегка снизился относительно средних значений, но восстанавливается по сравнению с предыдущим кварталом, когда объемы снизились после приостановки Туапсинского НПЗ в I квартале 2024 года из-за атаки беспилотного аппарата.

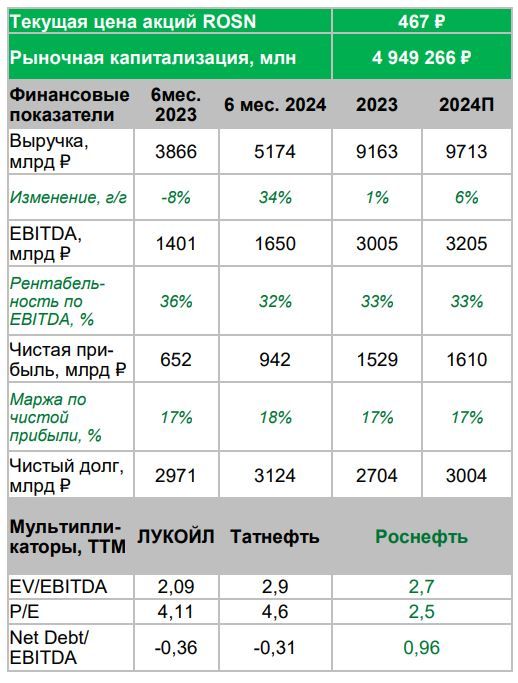

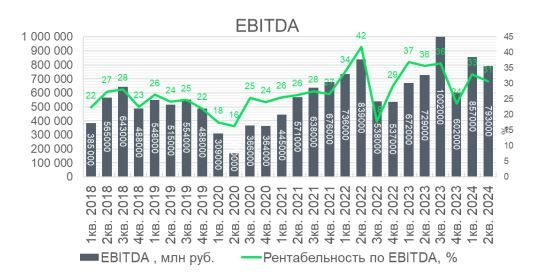

Выручка во II квартале выросла на 26%, показатель EBITDA — на 8,78%. Рентабельность по EBITDA составила 31%, оставаясь выше средних значений за последние шесть лет. Чистая прибыль увеличилась за год на 14% по сравнению с CAGR 15,8% в период с 2019 года.

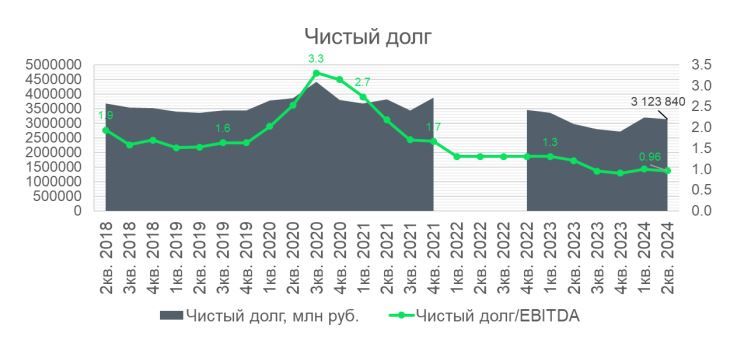

Капитальные расходы в I полугодии увеличились на 16,2% по сравнению с I полугодием 2023 года из-за плановых работ в сегменте «Разведка и добыча». Свободный денежный поток в отчетном периоде достиг 700 млрд руб., превысив на 61,3% сопоставимый показатель за I полугодие 2023 года. Чистый долг немного сократился, хотя в компании отмечают негативные эффекты от высоких процентных ставок, а также увеличения тарифов на перевозки грузов по железной дороге, темпы роста которых превышают инфляцию. Являясь крупнейшим налогоплательщиком в России, компания в I полугодии выплатила 2,8 трлн руб. налогов.

Совет директоров Роснефти 8 ноября рекомендовал промежуточные дивиденды за 9 месяцев 2024 года в размере 36,47 руб. на одну акцию, предложив направить на выплату 50% чистой прибыли. За весь 2024 год дивиденды могут составить около 65 руб. на одну акцию, что соответствует форвардной дивидендной доходности 13,9% по текущим котировкам.

Татнефть

Вертикально интегрированная компания, основными направлениями деятельности которой являются разведка, разработка, добыча, переработка и сбыт нефти и нефтепродуктов. Кроме того, Татнефть занимается переработкой газа, производством и реализацией нефтехимической продукции. Татнефть занимает шестое место в России по объёмам добываемой нефти.

Приоритетом для компании является увеличение добычи, объёмов нефтепереработки до 100% и развитие не топливных бизнес-направлений. В прошлом году на фоне ограничений ОПЕК+ компания смогла добыть 29,114 млн тонн нефти, что на 4,6% превышает сопоставимый показатель прошлого года. В основе дальнейшего развития находится нефтегазохимический комплекс Татнефти, нацеленный на растущие сегменты промышленности. Объём добычи нефти практически не меняется последние пять лет, но к 2030 году компания ставит целью увеличение добычи на 50% от текущих показателей (до 39 млн тонн жидких углеводородов). Кроме того, компания планирует полностью отказаться от продажи сырой нефти и перейти на её стопроцентную переработку. Это предполагает двукратное увеличение нефтеперерабатывающих и нефтехимических мощностей.

За последние годы Татнефть достигла значительных результатов в импортозамещении и технологическом развитии. Уровень использования российского оборудования составляет 90%. Ключевые производственные активы компании расположены на территории России, в основном в Республике Татарстан. Между тем Татнефть разрабатывает проекты и за рубежом. Собственная сеть АЗС насчитывает более 1500 заправок по всей России, в Турции и странах СНГ. Лидерство на рынке сохраняет и укрепляет шинный бизнес Татнефти, который производит каждую четвертую автомобильную шину в России. Правительство Республики Татарстан контролирует около 36% голосующих акций Татнефти и является держателем «золотой акции», предоставляющей право назначать своих представителей в совет директоров и ревизионную комиссию компании, а также налагать вето на важные решения.

Операционные и финансовые результаты. Выручка группы в I полугодии 2024 года выросла на 49% на фоне более высоких цен в указанном периоде. Отдельно стоит отметить сегмент нефтепереработки, на который делает ставку компания. Крэк-спред (разница в цене между сырой нефтью и нефтепродуктами) в последние годы достигал рекордных значений и долго держался выше исторических средних показателей. В 2023 его значение находилось на уровне 20 долларов США за баррель, что благоприятно отражалось на результатах компании. В 2024 году разрыв в ценах стал сокращаться, и эксперты ожидают его возврата к привычным уровням к концу года.

Доля собственной нефтепереработки растёт и почти достигла 50%, удерживая добавленную стоимость для компании. Рентабельность по EBITDA повысилась до 24,5%, но пока ниже чем у Роснефти.

Чистая прибыль обновляет рекорды, хотя в прошлом году прирост составил всего 3% из-за эффекта валютной переоценки.

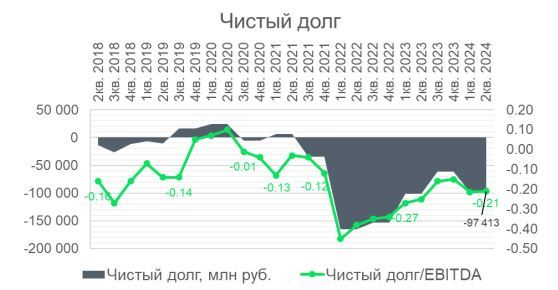

Амбициозная трансформация бизнеса может обусловить увеличение капитальных затрат для развития новых производственных мощностей. Однако рекордный свободный денежный поток за первое полугодие и отсутствие долга позволяют компании привлекать ликвидность для реализации своих проектов не в ущерб акционерам, при этом в перспективе ее инвестиции значительно повысят рентабельность и прибыль Татнефти. У Татнефти сохраняется отрицательный чистый долг, поэтому компания не испытывает неблагоприятных последствий от ужесточения денежно-кредитной политики Банка России.

Повышение свободного денежного потока позволяет компании инвестировать в развитие и не в ущерб росту акционерной стоимости. Действующая дивидендная политика Татнефти предполагает выплату акционерам не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая из них окажется выше. На дивиденды за I полугодие 2024 года менеджмент направил 38,2 руб. на одну акцию (59% от чистой прибыли МСФО). За полный 2024 год дивиденды могут составить около 79 руб. на акцию, что эквивалентно 14% дивидендной доходности по текущим котировкам. Тем не менее текущий показатель свободного денежного потока позволяет выплатить и более высокие дивиденды.

РОСНЕФТЬ

Исторически котировки акций Роснефть почти совпадали с их балансовой стоимостью. Последние три года эта корреляция не работает. Акции торгуются с дисконтом к балансовой стоимости, что наглядно отражает потенциал роста их котировок.

На основе мультипликатора P/E оценка акций Роснефти никогда не была такой низкой, как сейчас. Повышению котировок акций препятствует два фактора: высокая ключевая ставка и игнорирование инвесторами потенциала будущих проектов, т. к. инвесторы выбирают нефтяные компании с более высокими дивидендами. Тем не менее предпосылки для роста Роснефти достаточно убедительные: количество лицензий на разработку континентального шельфа, реализация проекта «Восток-Ойл», увеличение добычи при минимальной в отрасли и прозрачная дивидендная политика, которая позволяет увеличить дивиденды по мере реализации проектов компании. Таким образом, акции компании сохраняют потенциал роста до справедливых 750 руб. за одну акцию, по нашей оценке, по мере снижения ключевой ставки и ввода новых мощностей.

ТАТНЕФТЬ

Текущие котировки акций Татнефти практически соответствуют их балансовой стоимости. В прошлом хорошей возможности для покупки появлялись, когда котировки опускались ниже балансовой стоимости, но так было только в кризисных 2014 и 2022 годах.

По коэффициенту P/E ниже чем сейчас акции Татнефти оценивались только в 2022 году. В целом по нефтяному сектору Роснефть выделяется самой низкой оценкой на основе Р/Е, хотя акции ЛУКЙОЛа, Газпром нефти тоже торгуются ниже своих средних оценочных значений. С позитивной стороны Татнефть выделяют амбициозные планы по замещению продаж сырой нефти, более маржинальные продукты нефтепереработки и нефтехимии. В частности, высокая доля светлых нефтепродуктов, которые обладают более высокой добавленной стоимостью. Отдельно стоит отметить дивидендную политику. Последние годы компания заметно превышает 50- процентный коэффициент выплат, а за 2023 год акционерам и вовсе направили на дивиденды 70% от чистой прибыли. По нашей оценке, справедливая оценка составляет 740 руб. за одну акцию Татнефти.

РИСКИ

— Рецессия в мировой экономике, замедление экономики Китая и, как следствие, сокращение спроса и снижение цен на нефть.

— Продолжение тренда на сокращение добычи сырой нефти странами ОПЕК+ и последующая потеря рыночной доли.

— Финансовые результаты компаний во II полугодии могут снизиться по сравнению с I полугодием из-за более низких цен на нефть и сохраняющихся ограничений на добычу. Высокие ставки окажут давление на чистую прибыль.

— Увеличение налоговой нагрузки на отрасль и ухудшение условий по демпферу.

https://www.finam.ru/