Банк России напрямую указал на необходимость дополнительного повышения ключевой ставки на июльском заседании. Так как ожидания по смягчению сигнала ЦБ во II квартале не реализовались, классические ОФЗ принесли инвесторам убыток 5% за квартал. В виду высокой неопределенности в части инфляционных рисков рекомендуем по-прежнему сохранять основную долю облигационного портфеля во флоатерах, которые принесли за квартал доход на уровне 4,0%-4,5%.

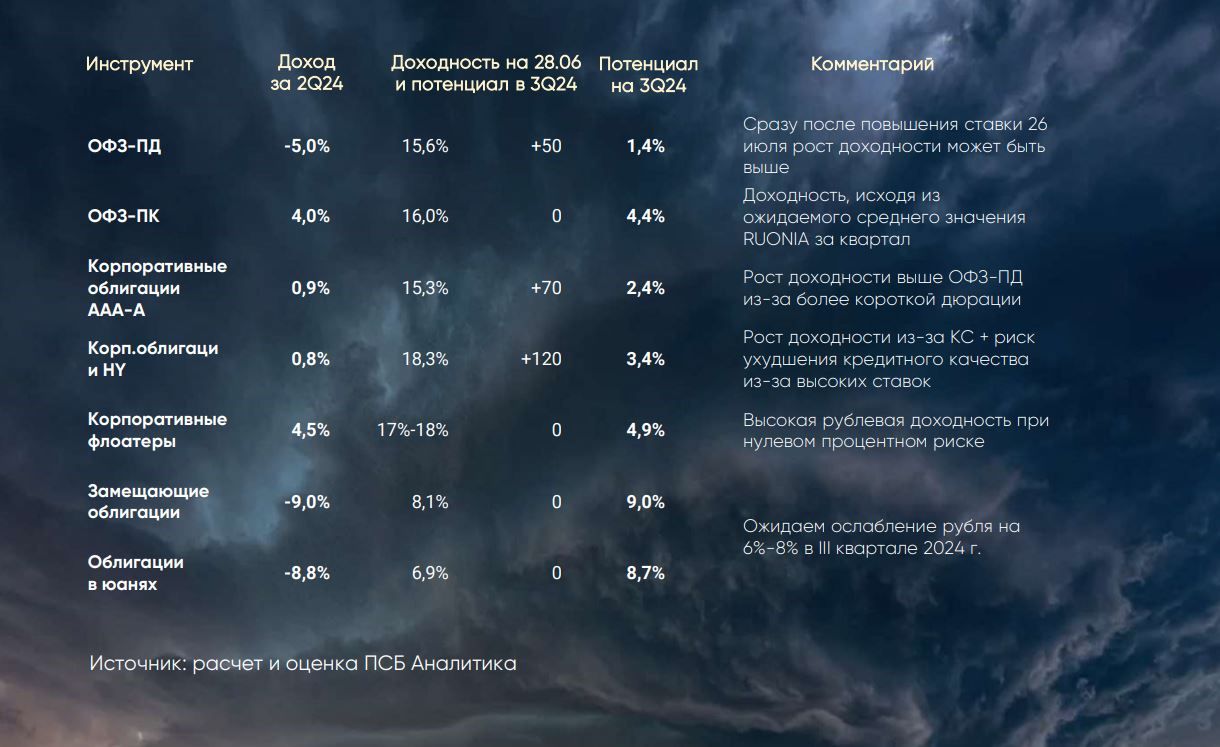

Повышение ключевой ставки до 18% краткосрочно может способствовать повышенной волатильности на долговом рынке. По итогам III квартала рост доходности по долговым инструментам с фиксированным купоном составит 50-100 б.п. (в зависимости от их дюрации). В результате потенциальный доход за квартал ожидается весьма скромным – 1,4% по ОФЗ-ПД и 2,4% по корпоративным бумагам (рейтинг ААА-А). Высокодоходных облигаций по-прежнему рекомендуем избегать из-за накопления кредитного риска в связи с высокими ставками в экономике.

В результате в рублевом сегменте рынка по-прежнему стоит держать основную часть долгового портфеля в корпоративных флоатерах, доход по которым вырастет до 4,9% за квартал за счет ожидаемого повышения ключевой ставки.

Рекомендуем также обратить внимание на валютный сегмент облигаций. Прошедший квартал для облигаций, номинированных в валюте, был не самым лучшим – из-за укрепления рубля совокупный убыток составил 9%. Ожидаем постепенной нормализации ситуации с международными платежами при ослаблении рубля на 6%-8% в III квартале, что позволит получить доход на уровне 8%-10%.

Ранее мы рекомендовали валютные облигации (замещающие облигации, облигации в юанях и долларах) для диверсификации облигационного портфеля, в III квартале стоит увеличить их долю в портфеле

https://www.finam.ru/