Прошел почти 1 год с момента выхода компании на IPO, бизнес тогда был оценен в 185 руб. за акцию. За это время котировки выросли всего на 8% и сейчас торгуются около уровня 200 руб. Такая динамика вызвана исключительно настроениями инвесторов или в бизнесе есть какие-то проблемы? Попробуем сегодня ответить на этот вопрос.

Деньги, привлеченные в рамках IPO, были инвестированы в расширение парка самокатов. И здесь мы действительно видим хороший рост по итогам 10 месяцев 2023 года, число средств индивидуальной мобильности (СИМ) выросло на 82% г/г до 148,6 тыс. шт. Сопоставимая динамика и в количестве поездок, число которых увеличилось на 89% г/г.

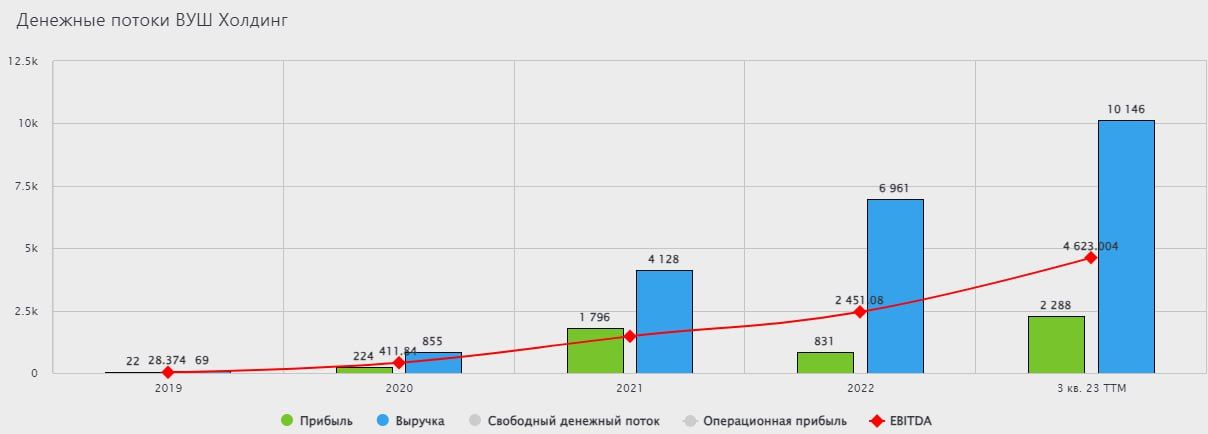

Рост операционных показателей отразился и на финансовых результатах. Выручка за 9 мес. текущего года выросла на 66% г/г до 9,5 млрд руб. EBITDA выросла на 49% г/г до 4,9 млрд руб. Рентабельно по EBITDA немного снизилась, но осталась на комфортном уровне в 52%. Чистая прибыль практически удвоилась за рассматриваемый период.

Главным риском для сектора кикшеринга остается регулирование отрасли. Мы неоднократно слышали от наших властей инициативы по ограничению или запрету использования самокатов в людных местах. Это связано с тем, что время от времени случаются наезды на пешеходов и маленьких детей, но доля таких случаев в % от общего числа поездок крайне незначительная.

Есть и позитивные сдвиги по данному вопросу. Сергей Собянин заявил, что “В Москве не будут запрещать электросамокаты” . Такого же мнения придерживается и Валентина Матвиенко «Лишать людей удобного способа передвижения — это не выход”. В октябре текущего года была утверждена дорожная карта Правительства по развитию регулирования СИМ, реализация которой начнется в 2024 году.

Вернемся к финансовому отчету. Менеджмент старается снижать издержки, чтобы поддерживать высокую маржинальность бизнеса. Для этого запущен собственный центр восстановления самокатов. «Уставший» самокат направляется в данный центр, где его приводят в чувство. Это позволяет продлить срок полезной эксплуатации до 5 лет вместо текущих 3 лет.

Параллельно с этим, у Whoosh есть локализованное производство комплектующих. На данный момент в РФ производится около 30% от общего количества запчастей, что позволяет экономить до 20% бюджета на данное направление.

Долговая нагрузка тоже постепенно снижается, на конец 3 квартала чистый долг составил 2,8 млрд руб., а отношение ND/EBITDA опустилось до уровня 0,6х.

Еще один приятный бонус для растущей компании — это дивиденды. По итогам 9 месяцев акционеры приняли решение выплатить 1,14 млрд руб. или 10,25 руб. на акцию, что дает див. доходность около 5% к текущей цене. Дивидендный гэп прошел 4 декабря, что пока еще дает возможность купить акции чуть дешевле, если бизнес вам интересен.

Резюмируя все вышесказанное, с компанией пока все в порядке. Финансовые показатели продолжают расти, но темпы постепенно замедляются, но это вполне ожидаемо с увеличением бизнеса. Мне удалось пообщаться с представителем компании, где было сказано, что они серьезных регуляторных ограничений не ожидают в ближайшее время и находятся в диалоге с Правительством, а также входят во все рабочие группы, которые занимаются вопросами СИМ. Это снижает немного риски, которые мы рассматривали выше.

Что касается оценки бизнеса, то сейчас дешевым его назвать нельзя, как и дорогим. Скорее, текущая цена акции является справедливой и дальнейший рост возможен в случае роста бизнеса, который мы увидим, скорее всего, уже в следующих отчетах.

Не является индивидуальной инвестиционной рекомендацией!

https://www.finam.ru/