На текущей неделе Индекс МосБиржи может снова оказаться под существенным давлением на фоне дивидендных отсечек нескольких компаний, включая такого тяжеловеса, как Лукойл во вторник. Кроме того, на текущей неделе в фокусе у российских инвесторов будут данные по инфляции (в среду) и решение по ключевой ставке на заседании ЦБ РФ (в пятницу, 20 декабря), что также будет оказывать влияние на котировки.

Краткосрочные идеи: изменения в фаворитах — убрали Хэдхантер, добавили ФосАгро.

Актуальный состав портфеля:

— Фавориты: Т-Технологии (T), Ozon (OZON), Мосбиржа (MOEX), Яндекс (YDEX), Татнефть (TATN), Полюс (PLZL), ФосАгро (PHOR)

— Аутсайдеры: Транснефть-ап (TRNFp), MMK (MAGN), ОГК‑2 (OGKB), ВК (VKCO), РусГидро (HYDR), ПИК (PIKK), Распадская (RASP).

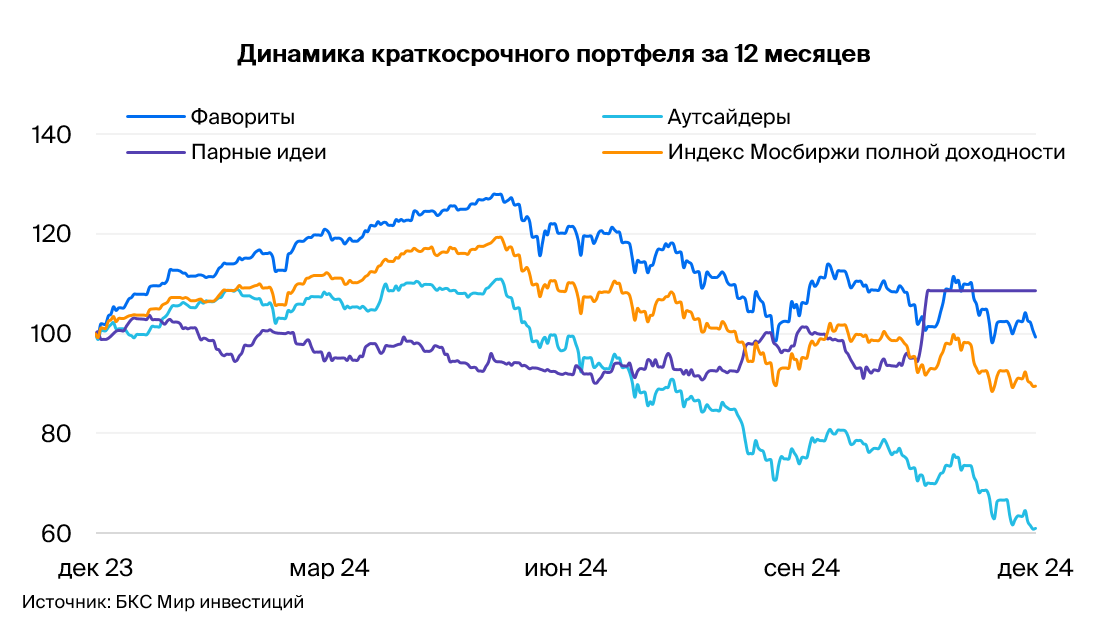

Динамика портфеля за последние три месяца:

— Фавориты просели на 2%

— Индекс МосБиржи показал снижение на 3%

— Аутсайдеры упали на 16%, динамика остается хуже рынка, что позитивно.

Изменения в фаворитах

Убираем из фаворитов Хэдхантер — бумага показала динамику незначительно лучше Индекса МосБиржи благодаря хорошим специальным дивидендам. Однако реестр закроется уже сегодня, и после него акциям Хэдхантер будет сложнее опережать рынок.

Включаем в фавориты ФосАгро. Мы позитивно смотрим на перспективы ФосАгро благодаря относительно слабому рублю, устойчивым ценам на фосфорные удобрения и отмене валютных экспортных пошлин с 1 января 2025 г. Мы также ожидаем увеличение выпуска сложных удобрений в 2025 г., что должно поддержать выручку в следующем году. Решение акционеров заплатить меньше максимального предложенного значения в качестве дивидендов за III квартал несколько разочаровывает. С другой стороны, компания продолжает свою дивидендную историю выплат.

Краткосрочные фавориты: причины для покупки

Т-Технологии — рост бизнеса на фоне роста компании с учетом интеграции Росбанка, дивиденды также поддерживают инвестиционный кейс. Ждем Стратегии-2025 в первом полугодии.

Мосбиржа — высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении денежных средств овернайт. Комиссионные доходы также находятся на хорошем стабильном уровне.

Ozon — бумага остается среди наших фаворитов на отскок в случае улучшения настроений на рынке. Результаты за III квартал отразили улучшение рентабельности и умеренную долговую нагрузку, что могло снизить беспокойство инвесторов по поводу финансового положения. Ozon — один из лидеров на растущем рынке онлайн-торговли, и у бизнеса хорошие перспективы улучшения рентабельности долгосрочно. Основной риск для идеи — настроения на рынке акций.

Яндекс — прибыльная компания с диверсифицированным портфелем потребительских сервисов и низкой долговой нагрузкой. Результаты за III квартал 2024 г. оказались сильными, долгосрочные перспективы бизнеса остаются привлекательными, а оценка — умеренной. При этом основной риск для идеи — настроения на рынке акций и экономическая ситуация.

Татнефть — акции привлекательны для инвесторов на фоне сохранения давления на котировки российского нефтегазового сектора. По-прежнему видим возможность дивидендного сюрприза в виде повышения коэффициента дивидендных выплат до 75–90% по результатам за 2024 г. Взгляд подкрепляется сильным балансом и высоким производственным потенциалом, который ограничен только соглашением ОПЕК+.

Полюс — благодаря высоким ценам на золото акции держатся лучше рынка. Среднесрочным катализатором будет выступать финансовая отчетность за II полугодие 2024 г., которая окажется довольно сильной, по нашим оценкам.

ФосАгро — позитивные перспективы в свете слабого рубля, устойчивых цен на фосфорные удобрения и отмены валютных экспортных пошлин с 2025 г. Выручке окажет поддержу увеличение выпуска сложных удобрений. Выплата меньше максимального предложенного значения в качестве дивидендов за III квартал несколько разочаровывает, но в то же время компания продолжает свою дивидендную историю.

Краткосрочные аутсайдеры: причины для продажи

Транснефть-ап — утверждение правительством роста ставки налога на прибыль с ожидаемых 25% до 40% на период 2025–30 гг. вызвало переоценку рынком перспектив компании и ее целевой цены. Ожидаем, что итогом повышения налогов станет сокращение прибыли и дивидендов за 2025 г. на 25%. Сохраняем осторожность на фоне высокой волатильности в бумагах Транснефти в последние недели. В краткосрочной перспективе котировки могут отставать от рынка до нормализации рыночной конъюнктуры.

Распадская — низкие цены на коксующийся уголь в совокупности с экспортными ограничениями давит на бизнес компании. Акции Распадской все еще стоят дорого, что не оправдано в текущих условиях.

ММК — мы ожидаем слабых финансовых результатов за IV квартал, что в целом создает низкую базу для дивидендов за II полугодие 2024 г. Считаем, что в текущих условиях бумага должна торговаться с дисконтом по мультипликатору Р/Е к историческим значениям.

РусГидро — отрицательный свободный денежный поток снижает вероятность выплаты дивидендов не только за пропущенный 2023 г., но и за последующие годы. Высокий долг, значительная доля которого имеет переменную процентную ставку, также будет негативно сказываться на финансовых результатах.

ОГК-2 — окончание проектов с повышенной выплатой за мощность может увести в убыток по итогам 2025 г. ОГК-2 ухудшила раскрытие вместе с другими компаниями Газпром энергохолдинга, поэтому мы не видим текущих результатов. Тем не менее мы прогнозируем снижение финансовых показателей в 2024–25 гг., что, в свою очередь, должно негативно повлиять на котировки ОГК-2.

ВК — высокая долговая нагрузка и чистый убыток делают компанию чувствительной к возросшим процентным ставкам в РФ. Рентабельность остается одной из сфер неопределенности для ВК. В III квартале ее выручка росла неплохими темпами, но без данных по рентабельности этот рост малопоказателен. Потенциальный риск — если ВК решит провести IPO сегмента VK Tech — о такой возможности компания объявила недавно. Однако мы считаем этот риск маловероятным краткосрочно, учитывая динамику рынка акций.

ПИК — высокие процентные ставки давят на долг и прибыль, а также на спрос, отмечаем сильные рыночные доли ПИК и умеренный уровень корпоративного долга.

https://www.finam.ru/