Долговой рынок РФ. Макроэкономика. Основными макроэкономическими событиями текущей недели стали ослабление рубля и блок статистики, опубликованной вчера вечером.

Начнем с цифр: уровень безработицы в октябре составил 2,3% (против 2,4% в сентябре), а прирост реальных зарплат в сентябре — 8,4% г/г (месяцем ранее — 7,7%). ВВП в октябре вырос на 3,2% в годовом выражении, по итогам 10 месяцев экономика выросла на 4,1%.

Безработица продолжает выступать сильным проинфляционным фактором, с которым крайне сложно справиться монетарными методами. Скорее всего, до окончания конфликта на Украине данный вопрос не будет решен и продолжит давить на зарплаты, толкая их вверх.

ВВП в целом достаточно ожидаемо вырос, но темпы роста нормализуются, и здесь уже есть некоторое влияние жесткой ДКП. Оцениваем текущие цифры как нейтральные с точки зрения инфляции.

Сама же статистика по инфляции позитива не добавила. Рост цен за последнюю неделю составил 0,36% (против 0,37% и 0,3% ранее). С начала года рост цен уже составил 7,8%, темп в годовых — 8,6%. Отметим, что основной вклад вносят волатильные компоненты, но даже без них темпы роста цен остаются повышенными. На текущий момент мы не видим ни результатов действий правительства, о которых говорили на прошлой неделе, ни влияния жесткой ДКП.

Исходя из того, что жесткость ДКП транслируется в экономику с лагом, можно предположить, что уровень ставки 21% проявит себя полностью лишь в декабре-январе, как и макропруденциальные меры. Отметим, что, по последним данным, кредитование физлиц начинает замедляться, а торможение кредитования юрлиц ожидается в декабре. Возможно, мы увидим нетипичное замедление цен в декабре, несмотря на традиционную сезонность, но пока ситуация говорит в пользу повышения ключевой ставки до 23% в декабре с последующим жестким сигналом. Хотя обратим внимание, что, судя по последним комментариям от представителей ЦБ (в лице советника главы ЦБ К. Тремасова), повышение ставки не предопределено.

Еще одним важным макроэкономическим фактором этой недели стало ослабление рубля. Основные факторы следующие: новые санкции, «сломавшие» систему расчетов у экспортеров; укрепление доллара к большинству мировых валют; девальвационная природа российской национальной валюты.

Последний фактор является долгосрочным: на длинном горизонте валюты развивающихся стран постепенно девальвируются, вопрос, как правило, только в скорости. Укрепление доллара в мире вызвано агрессивной торговой политикой Д. Трампа, который угрожает введением пошлин против товаров из Европы, Канады, Мексики и особенно Китая. Мы считаем, что политические обещания и требования, как правило, исполняются лишь наполовину и в связи с этим опасения, заложенные в курс доллара, являются преувеличенными. На текущий момент ожидаем консолидацию индекса DXY.

Основная проблема для рубля — санкции, которые в значительной степени влияют на расчеты с российскими экспортерами. Мы считаем, что компании предусматривали данный риск и альтернативные цепочки для расчетов будут найдены, но на их построение потребуется время. До завершения процесса рубль останется под давлением, хотя ЦБ однозначно будет предпринимать меры для стабилизации ситуации, чтобы рост курса не перешел в цены и не разогнал инфляцию дополнительно. Часть этих мер мы уже увидели вчера (приостановка продажи валюты в рамках бюджетного правило, возможная интервенция на рынке), т. е. регулятор держит ситуацию на контроле. Ожидаем возврата курса к 100 рублям за 1 доллар, если не ниже.

Аукционы Минфина

На текущей неделе Минфин предложил рынку один выпуск ОФЗ с постоянным купоном: 26245 с погашением в 2035 году. Спрос составил 32,712 млрд руб., размещено бумаг на 5,243 млрд руб. Доходность — 17,36% годовых.

Размещение скромное, но вполне стабильное, это показывает, что некоторый баланс Минфин и участники рынка нашли. В целом нас радует проявление интереса к бумагам с постоянным доходом, хотя мы предлагаем рассматривать и бумаги данного типа с «дальними» сроками погашения как имеющими и серьезный доход в текущем купоне, и потенциал роста в «теле». С учетом высокой вероятности повышения ключевой ставки в декабре мы продолжаем считать, что такие бумаги подходят инвесторам с уровнем риска выше «умеренного». Актуальными остаются облигации-флоатеры и фонды ликвидности, позволяющие наиболее оперативно отыгрывать ситуацию с ДКП.

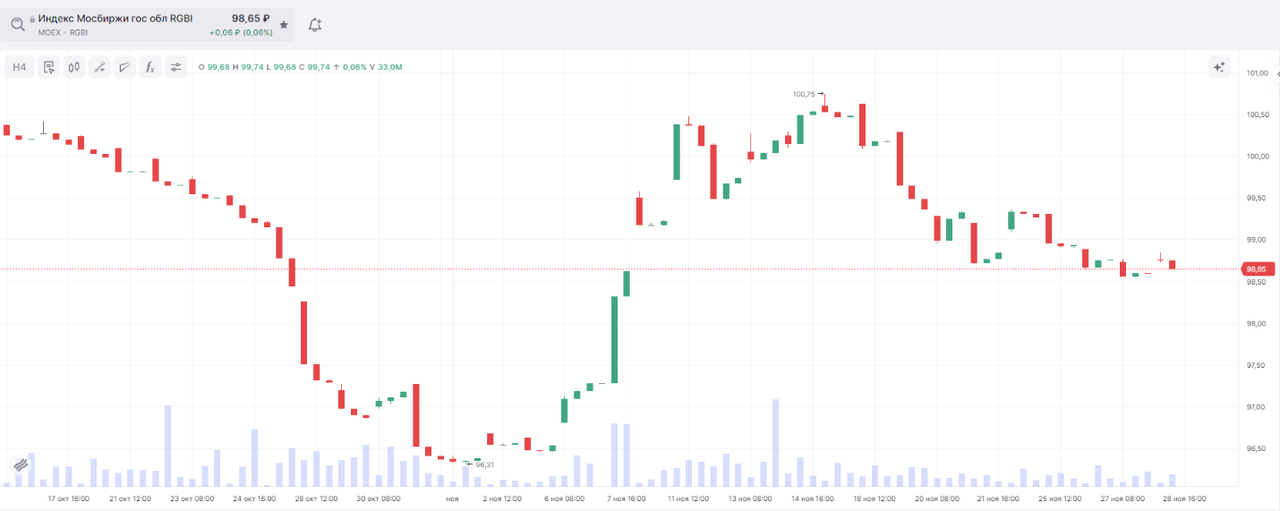

С технической точки зрения индекс RGBI консолидируется чуть ниже 100 пунктов. Участники рынка оценивают данные по инфляции и риторику ЦБ, но, судя по всему, пока не готовы заложить в свои прогнозы какие-либо конкретные решения.

Долговой рынок США

Сегодня в США выходной день — День благодарения, перед которым был опубликован большой объем макроэкономической статистики. По большей части она оказалась в рамках ожиданий:

— инфляция составила 2,3%;

— базовая инфляция — 2,8%;

— количество первичных заявок на пособие по безработице — 213 тыс. против ожидаемых 215 тыс.;

— предварительный рост ВВП — 2,8%.

Инфляция остается повышенной, что, несмотря на комментарии представителей ФРС, вызывает вопросы в дальнейшем смягчении ДКП. Участники рынка, судя по ситуации на срочном рынке, придерживаются мнения, что снижение ставки ФРС на ближайшем заседании достаточно вероятно (вероятность около 60%), но на фактическое решение будут влиять поступающие данные, а также жесткая тарифная политика Д. Трампа, которая может оказать давление на цены.

С технической точки зрения фонд TLT, отражающий цены на Казначейские облигации США с погашением через 20 лет, показывает положительную динамику, реагируя на снижение опасений, связанных с бюджетным дефицитом и инфляцией. Не ожидаем на текущий момент существенного роста инструмента и рассчитываем на консолидацию на текущих уровнях в краткосрочной перспективе.

https://www.finam.ru/