Мы уже писали обзоры по Сберу и сильно его хвалили. Было это и в 2022 году, и в 2023. И вот, Сбер публикует отчет по РСБУ за октябрь 2024 года. Мы видим, что котировки акций Сбера движутся в русле широкого рынка, иногда то сдерживая, то поддерживая весь рынок.

Работаем этой акцией мы регулярно и забираем ежегодно с акций периоды от нескольких недель до нескольких месяцев. Главное – давать прибыли течь, а убытки сразу резать.

На этот раз идеей для спекулянтов в Сбере может стать довольно неплохой бухгалтерский отчет, который как бы говорит всему рынку – мы пришли на рынок не на один раз и не на один год. В хорошем смысле, конечно. Держать не растущую акцию в портфеле – плохой Фэн-шуй.

Так что же по самим акциям Сбера?

Технически.

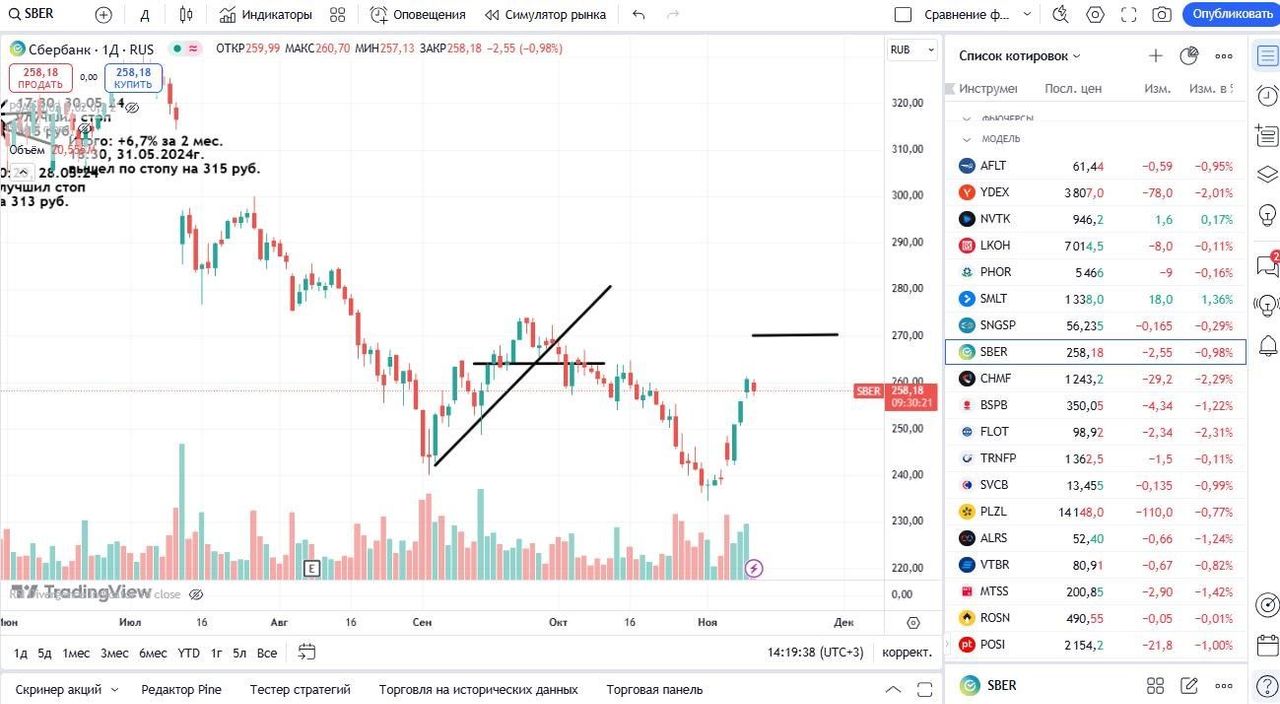

Бумаги основного российского банка находятся в краткосрочном восходящем движение. И если не знать про отчетность, то акции работают, как и весь остальной рынок – достаточно наложить график акций Сбера на график индекса ММВБ. Поэтому, даже несмотря на сильный и многообещающий отчет по РСБУ, мы видим, что акция не ходит против рынка. Будет падать весь рынок, упадет и Сбер, и не важно какой там сильный или очень сильный отчет. На рынке есть истории и посильнее, чем Сбер, которые смотрятся лучше рынка. В любом случае — хорошая стабильная идея, да еще и подкрепленная фундаменталом, делает инвестицию более осознанной, что, несомненно, кроме материального бонуса, повышает качество жизни в целом – меньше нервничаешь, так как покупаешь не кота в мешке из третьего эшелона, а топового эмитента. Ближайшая техническая цель роста акций Сбера на ноябрь 2024 года мы видим в районе 270 рублей при текущей цене в 257 рублей, что дает довольно неплохой апсайд на оставшуюся половину ноября.

Фундаментально.

Первое, на что нужно обратить внимание – успехи Сбера год к году (кстати, за предыдущий год отчетность тоже нас порадовала). Чистый процентный доход вырос и составил +2,6% к результатам предыдущего периода. На комиссиях Сбер тоже прибавил. Здесь результаты лучше еще на 6,6% — а сам комиссионный доход в абсолютной величине составил впечатляющие 64,5 миллиардов рублей. Чистая прибыль увеличилась на 1% и составила 134,2 млрд. руб., что не может не повлиять на принятие положительных инвестиционных решений и дальше. Денежный поток – это главное в нашем деле. Рентабельность капитала в рамках средних величин по отрасли и составляет 24,2%, что для такого эмитента как Сбер очень даже неплохо.

И пару слов о «высокой ставке, которая убивает бизнес». Ребята, кредитный портфель Сбербанки растет, то есть – увеличивается. Вы понимаете это? Давайте проще — кредитов берут больше. И в абсолюте, и относительно. При чем, как в рознице, так и в бизнес-сегменте. Рост там одинаково сильный — на 10% и 10,9% соответственно, что на пальцах рассказывает «пессимистам от высокой ставки» – что замедление спроса на деньги идет правильно, без вреда для экономики в целом при чем, и со стороны населения, и со стороны бизнеса. И рост этот посчитан аккурат с начала года, то есть, когда вы уже в самом разгаре плакали, что ставка «слишком высокая». Ну вот рынок отвечает вам: нет, не высокая, всё относительно.

Дивиденды.

На прощанье, пара слов о перспективах дивидендов. Как прекрасно знает наш хорошо образованный читатель – дивиденд платится только с прибыли. А в случае Сбера – платить они будут не просто дивиденды «на отвяжись для галочки», а не менее 50% от этой самой прибыли. Кредитный портфель растет, прибыль растет, процентные доходы растут, а комиссионные доходы растут еще быстрее – и всё это за аналогичные периоды прошлого (и без того неплохого, когда народ получил рекордно большие дивиденды) года. И несмотря на рекордные дивиденды прошлого года, дивиденды за 2024 год ожидаются еще лучше.

https://www.finam.ru/