На 05.11 объявленный ЦБ курс USDRUB составляет 97,54. На прошлой неделе во вторник 29.10 курс Банка России составлял 97,23. Таким образом, за неделю официальный курс подрос на 0,3%.

На срочной секции Мосбиржи фьючерс Si-12.24 торгуется на отметке 98,03. На OTC же торговля сейчас ведется на отметке 98,15. Курс рубля несколько укрепляется за текущую торговую сессию, однако в понедельник курс превышал уже отметку 99.

Сейчас, конечно, главным фактором, который определяет курс на внешнем периметре являются события в США, а именно выборы президента, которые пройдут сегодня, а также решение по ключевой ставке ФРС, которое будет принято в четверг.

В настоящее время большой определенности в части того, кто же следующий займёт место в Овальном кабинете пока нет. Вероятность победы Трампа достаточно высока, а это, в свою очередь, может привести к возвращению протекционистской политики. На днях Трамп заявил, что не только Китай пользуется большим торговым дисбалансом с США, но и отдельные страны ЕС. Соответственно, кандидат пообещал ввести 10% тариф на импорт из всех стран и 60% пошлины для Поднебесной.

JP Morgan уже заявил, что ФРС может пересмотреть траекторию ставки, если Трамп выиграет выборы. И тут снова может наметиться определенный конфликт между Трампом и Пауэллом. Напомним, что в прошлый срок Трампа Пауэллу всё же удалось сохранить свой пост, хотя он и оставался под серьезным давлением.

В любом случае, вероятная победа кандидата от республиканцев – это пока скорее аргумент в пользу сильного доллара.

Между тем, на прошлой неделе глава Банка России Э. Набиуллина выступала в Государственной Думе по поводу текущей ситуации с ДКП. Из ключевых тезисов необходимо отметить:

- ЦБ не будет делать “никаких скидок” для достижения таргета по инфляции в 4%;

- Ставка как инструмент достаточно эффективна, но в нынешних условиях нужны более решительные изменения, чтобы она работала.

Согласно нашему базовому сценарию, по итогам 2025 года годовая инфляция будет чуть выше нашей цели — 4,5–5%, а в 2026 году стабилизируется вблизи 4%. В пересчете на текущие темпы, месяц к месяцу, инфляция снизится до 4% раньше, к концу следующего года. И это будет свидетельством, что экономика вернулась в так называемую безопасную гавань, производственные возможности, наконец, нагнали спрос и необходимость в жесткой денежно-кредитной политике снижается.

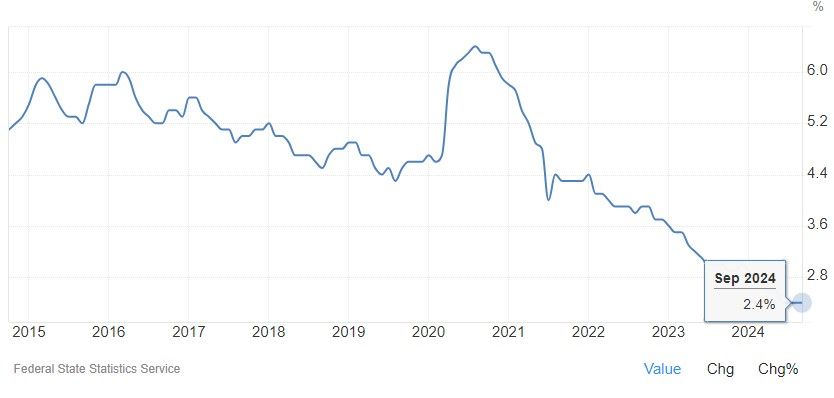

30.10 Росстат представил данные по уровню безработицы. Ситуация не изменилась – уровень безработицы находится на исторически низком уровне и составляет 2,4%.

Мы допускаем, что ситуация с разрывом выпуска (отставание предложения от растущего спроса) всё также будет оставаться достаточно сложной. Учитывая последние заявления Набиуллиной, вероятность ещё одного повышения ставки до конца текущего года высока.

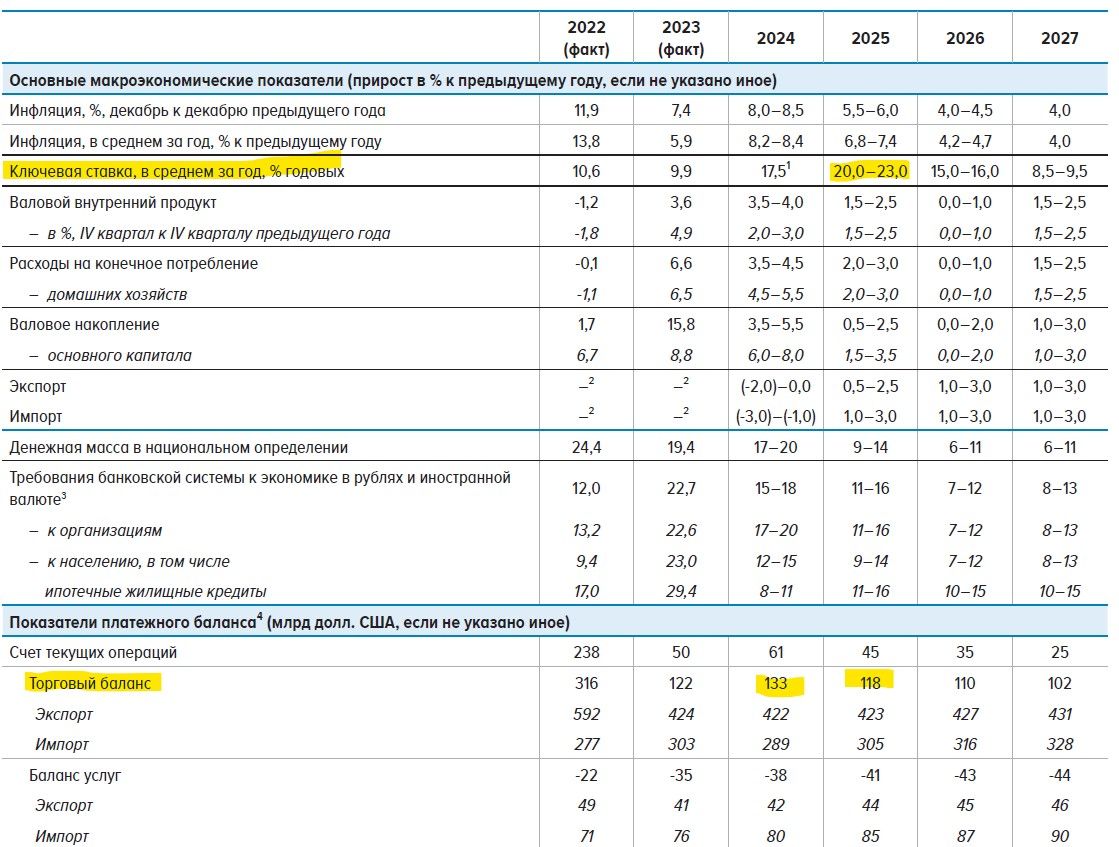

Банк России внёс также корректировки в свои Основные направления денежно-кредитной политики (ОНДКП) с учётом последнего решения по повышению ключа на 200 bp. Теперь в базовом сценарии средняя ключевая ставка составляет 17,5% годовых, а в следующем году диапазон средней ставки составляет 17-20%.

Мы же обратили бы внимание, в первую очередь, на альтернативный проинфляционный сценарий, который в текущих условиях выглядит более реалистично. В рамках него средняя ключевая ставка в следующем году составит 20-23%, а профицит торгового баланса сокращается до $118 млрд.

Соответственно, с большей долей вероятности рубль будет продолжать снижаться. При этом, если Банк Росси начнёт всё же переходить к смягчению ДКП, то это ещё больше может подтолкнуть валюту вниз.

Минфин сегодня опубликовал информацию о нефтегазовых доходах бюджета и сообщил параметры операций на валютном рынке. С 07.11 по 05.12 совокупный объем средств, направляемых на покупку иностранной валюты и золота, составляет 87,5 млрд руб. Соответственно, ежедневный объем покупки иностранной валюты и золота составит в эквиваленте 4,2 млрд руб. Таким образом, нетто продажа иностранной валюты ЦБ+Минфин сократится до 8,4 млрд. руб. (ЦБ РФ) — 4,2 млрд. руб. (Минфин) = 4,2 млрд. руб. vs. 5,3 млрд. руб. месяцем ранее. Как следствие, это негативный фактор для RUB.

Мы пока всё так же не ждём продолжения сильной девальвации российской валюты и считаем, что определенный нами диапазон 95 — 98,5 является актуальным. На ближайшую торговую неделю мы допускаем, что на OTC доллар может вырасти на фоне фактора выборов, но вполне возможно, что далее последует коррекция

https://www.finam.ru/