ВТБ (VTBR) – системообразующий универсальный банк, второй по размеру активов в России. Банк растет не только органически, но и за счет сделок M&A. Тем не менее из-за нерегулярных выплат дивидендов банк исторически оценивается с дисконтом к стоимости собственного капитала.

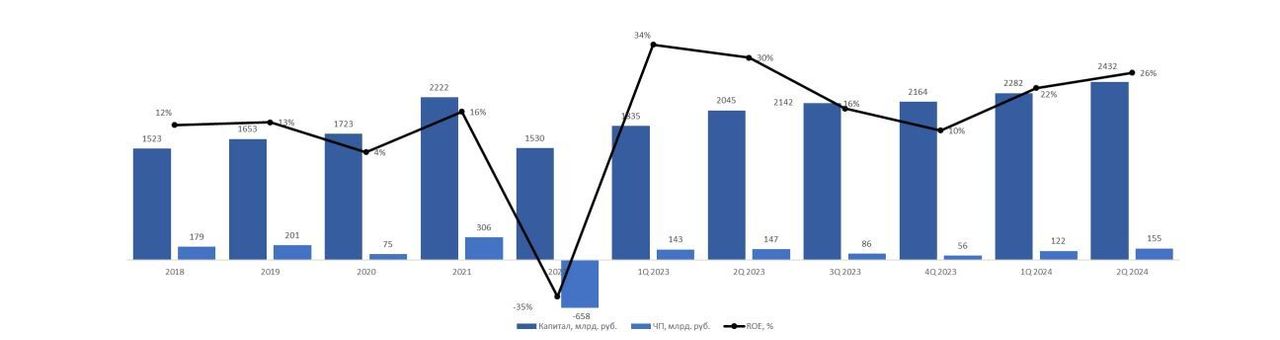

ВТБ — самый недорогой на основе рыночных мультипликаторов банк в секторе. Это связано с низкой достаточностью капитала, низкими и нерегулярными дивидендами и дополнительными эмиссиями в пользу государства ниже рыночных цен, что размывает стоимость акционеров. После слабого 2022 года с рекордным убытком более 650 млрд руб. банк несколько кварталов подряд показывает сильные результаты. ВТБ сейчас эффективно распоряжается капиталом, по итогам 1П ROE превысил 24%. Если сохранится такой показатель ROE, ВТБ станет самой интересной идеей в банковском секторе. Недавно банк объявил о покупке доли в капитале «Почта Банк», что может поддержать рентабельность на высоком уровне.

Структура пассивов. Основные источники фондирования:

— Депозиты физических лиц (27%).

— Текущие счета физических лиц (10%).

— Юридические лица (44%). В общей структуре депозитов юридических лиц 72% приходится на срочные депозиты. Преимущественно юридические лица открывают короткие депозиты для сохранения ликвидности, поэтому повышение ключевой ставки практически сразу приводит к расту процентных расходов банка.

— Средства других банков (12%).

— Другое (7%).

Структура активов.

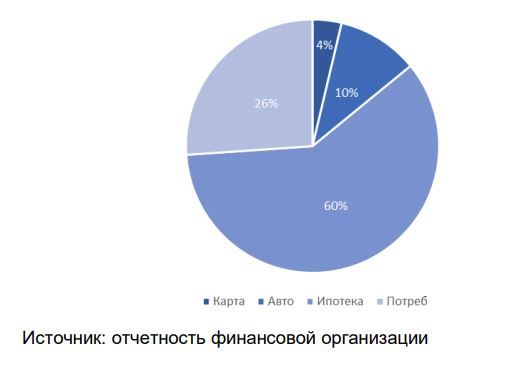

— Кредитный портфель (68%). На юридические лица приходится 64% в общей структуре портфеля. Такая высокая доля связана с тем, что ВТБ фактически полностью кредитует часть отраслей российской экономики и является своего родом банком развития промышленности. На физические лица приходится 36% портфеля, в котором основную долю составляют ипотечные кредиты (60% портфеля физлиц), что оказывает давление на процентную маржу из-за повышения процентных расходов по обязательствам.

— Ликвидные резервы (денежные средства) (9%).

— Ценные бумаги (14%).

— Прочее (9%).

Структура портфеля физических лиц, %

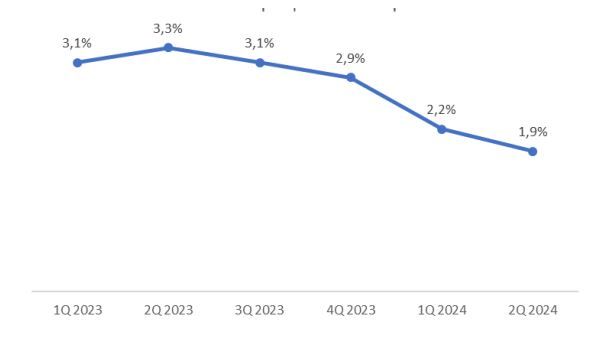

Вывод: ВТБ может стать одним из самых интересных банков с точки зрения инвестиционной привлекательности при возвращении к выплате дивидендов. Но по итогам 2024 года и 1П 2025 дивиденды ждать не стоит, поскольку у банка низкая достаточность капитала, а антициклическая надбавка с 1 июля 2025 в размере 0,25% от активов требует от ВТБ дополнительного капитала в размере около 60 млрд. руб. Чистая процентная маржа банка снижается из-за удорожания фондирования и высокой доли просроченных кредитов в портфеле (NPL 90+ 3,2%).

Чистая процентная маржа, %

https://www.finam.ru/