Российский рынок акций начал неделю с отступления. Инвесторы сосредоточили внимание на проекте бюджета на 2025-2027 гг., предполагающем наращивание федеральных расходов в 2025 г. до 41,5 трлн руб. Такой рост расходом может иметь проинфляционный эффект и создать предпосылки для дальнейшего ужесточения монетарной политики. Сейчас рынок исходит из того, что в октябре ставка ЦБ РФ будет повышена еще на 100 б. п., до 20%. Такое развитие событий, вероятнее всего, будет сдерживать рост российского рынка акций в 4К24. Глобальные рынки к концу месяца и третьего квартала растеряли позитивный настрой.

В понедельник на общем фоне сильно выделялись рынки акций в Гонконге и континентальном Китае, где снова наблюдалось мощное ралли в преддверии начинающейся 1 октября «Золотой недели». Катализаторами этого роста стали анонсированные властями КНР дополнительные меры по стимулированию экономики в целом и рынка недвижимости в частности. Опубликованный в понедельник официальный индекс PMI для производственного сектора Китая превзошел ожидания, составив 49,8 пункта (вместо ожидавшихся 49,5). Хотя такое значение PMI свидетельствует о том, что в промышленности КНР пятый месяц подряд преоблада6ет негативный настрой, очевидно, что спад замедляется и уже есть основания ожидать в октябре позитивного разворота (т. е. индекса PMI выше 50 пунктов).

Между тем в Японии вышли данные о том, что промпроизводство в августе упало на 4,9% г/г (после снижения на 0,4% г/г в июле). В Европе во вторник ожидается сводка по инфляции в еврозоне за сентябрь – инвесторы рассчитывают, что эта публикация поможет им точнее прогнозировать октябрьское решение по ставке ЕЦБ; сейчас ожидается, что панъевропейский регулятор снизит свою депозитную ставку на 25 б. п., до 3,25%. В пятницу в США выйдет ежемесячная сводка по занятости вне сельскохозяйственного сектора (nonfarm payrolls). Ранее еженедельные данные по американскому рынку труда свидетельствовали о его устойчивости. Сейчас рынки исходят из того, что Федрезерв США в ноябре снизит ключевую ставку на 25 б. п. (вероятность этого оценивается в 67%). Геополитические риски растут на фоне сообщений о планах Израиля приступить к наземной военной операции в Ливане. Любая эскалация на Ближнем Востоке должна отразиться на нефтяном и других глобальных рынках.

В США на этой неделе снова в центре внимания рынок труда. В середине сентября Федрезерв США приступил к смягчению своей политики, снизив ключевую ставку сразу на 50 б. п., однако инвесторы также продолжают внимательно следить за данными по рынку труда, пытаясь прогнозировать дальнейшую траекторию ставки федеральных фондов в ближайшие месяцы. Министерство труда в США в эту пятницу должно опубликовать октябрьскую сводку по занятости вне сельскохозяйственного сектора (nonfarm payrolls), которая, по оценкам экономистов, должна показать, что в стране появилось 144 тыс. новых рабочих мест. Инвесторы рассчитывают, что пятничная статистика покажет, насколько оправданы надежды на «мягкую посадку» в экономике США – такой сценарий предполагает, что Федрезерву удастся обуздать инфляцию без слишком негативных последствий для экономического роста. Если данные по рынку труда окажутся хуже, чем прогнозировалось, это даст новые основания опасаться рецессии. Если же в США будет зафиксировано больше, чем ожидалось рабочих мест, это станет поводом опасаться, что ФРС проявит сдержанность в снижении ключевой ставки, чтобы избежать нового ускорения инфляции. Сейчас рынок исходит из того, что в ноябре ставка федеральных фондов будет снижена на 25 б. п. (вероятность такого сценария оценивается в 67%).

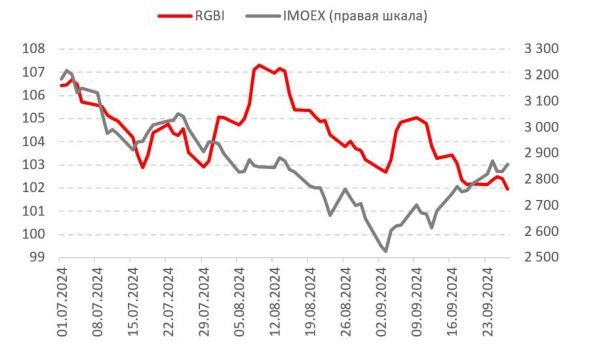

Вторичный рынок облигаций: короткие бумаги под давлением на фоне роста ожиданий повышения ключевой ставки. Долговой рынок продолжает отыгрывать рост ожиданий повышения ключевой ставки на заседании 25 октября. За прошедшую неделю доходность коротких ОФЗ выросла на 40 б. п., до 18,85%. При этом на дальнем участке кривой рост доходности был скромнее – на 10 б. п., а 10-летний бенчмарк ОФЗ 26244 завершил неделю без изменений на уровне 16,37%. Мы связываем устойчивость котировок длинных ОФЗ прежде всего с отсутствием оффера от Минфина. На аукционах, несмотря на существенное отставание от плана, Минфин не спешит предлагать сколь-либо значимые объемы ОФЗ- ПД, при этом премия к вторичному рынку при размещении является очень скромной, что оказывает ему поддержку. Вместе с тем, усиливается давление во флоутерах, являющихся основным инструментом привлечения средств Минфином. Помимо того, что от аукциона к аукциону премия увеличивается (так, размещаемый флоутер 29025 по итогам четырех аукционов подешевел на фигуру), амбициозный план по размещениям в 4К24 позволяет ожидать дальнейшего роста премии на аукционах, что окажет давление на вторичный рынок ОФЗ-ПК, а также на рынок корпоративных облигаций с плавающим купоном. В расчете на рост премии от Минфина инвесторы на рынке облигаций ожидают более щедрых премий и от корпоративных эмитентов при размещении облигаций с плавающим купоном.

Динамика индексов акций (IMOEX) и гособлигаций (RGBI)

Аукционы Минфина – план по размещениям в 4К24 составляет 2,4 трлн руб. по номиналу. Из них на выпуски срочностью от 10 лет придется 2 трлн руб., а объем выпусков срочностью до 10 лет планируется на уровне 400 млрд руб. В 4К24 пройдет 13 аукционов. Объем размещений ОФЗ в 3К24 составил 676 млрд руб. (70% пришлось на ОФЗ с плавающим купоном) из запланированных 1,5 трлн руб.; соответственно, неразмещенный объем ожидаемо переехал в следующий квартал. Для выполнения плана Минфину еженедельно нужно размещать бумаги не менее чем на 185 млрд руб. по номиналу, что значительно превосходит средний объем на аукционе в 3К24. Мы ожидаем, что аппетиты участников рынка в отношении премии на аукционе могут вырасти, с учетом того, что пространство для маневра у финансового ведомства сократилось.

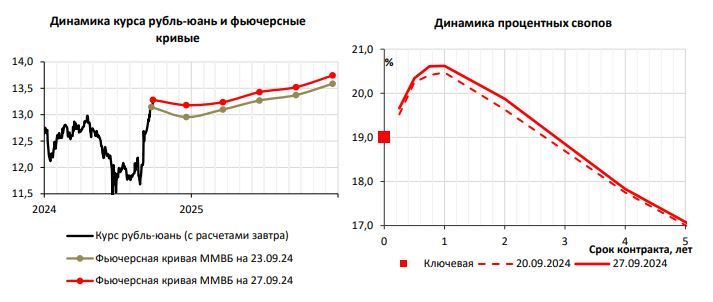

Денежный рынок ждет в конце октября повышения ставки ЦБ до 20%; сохраняется дефицит валютной ликвидности. Динамика процентных свопов на неделе была сдержанной: на коротком участке кривой ставка 3- месячного свопа на ключевую ставку выросла на 14 б. п., до 19,66%. Конфигурация кривой и уровень ставок свидетельствуют о том, что участники рынка с почти 100%-й вероятностью допускают повышение ключевой ставки до 20% на ближайшем заседании руководства ЦБ РФ, но этот уровень рассматривается как пиковый.

Продолжается ослабление рубля, хотя есть признаки его стабилизации – этому способствуют налоговый период и рост предложения валюты со стороны экспортеров. К закрытию пятничных торгов курс юаня на Мосбирже составил 13,26 руб., против 13,11 руб. в начале недели. Фьючерсная кривая сдвинулась вверх вслед за курсом, при этом ее конфигурация не изменилась. Ближайший (декабрьский) фьючерс торгуется дешевле спота – на уровне 13,09 руб. за юань; дефицит юаневой ликвидности сохраняется, хотя он несколько смягчился по сравнению с предыдущей неделей. Впереди длинные выходные в Китае (начинаются 1 октября) и окончание срока действия лицензии OFAC (12 октября); участники рынка опасаются, что в ближайшее время на рынке ставок сохранится волатильность.

По итогам сентября в еврозоне ожидается снижение темпов инфляции до 1,9%. Во вторник в Европе выйдут данные по инфляции за сентябрь – эта публикация вызывает большой интерес, поскольку она может повлиять на решение руководства ЕЦБ о возможном снижении ключевой ставке в октябре. Экономисты ожидают, что по итогам сентября годовая инфляция составит 1,9%, впервые с июня 2021 г. отступив ниже целевого уровня ЕЦБ (2,0%) благодаря падению цен на энергоносители. Инвесторы исходят их того, что вероятность октябрьского снижения ставки ЕЦБ на 25 б. п. составляет чуть более 50%; в результате такого изменения ставка по депозитам ЕЦБ должна снизиться с 3,5% до 3,25%

Инфляционные тренды в России создают предпосылки для ужесточения политики ЦБ. Главной темой прошедшей недели был проект бюджета на 2025-2027 гг., который предполагает рост расходов до 41,5 трлн руб. в 2025 г. Основной прирост расходов планируется на оборонный сектор, что может оказать проинфляционный эффект на экономику. Несмотря на некоторое замедление инфляции на прошлой неделе, к концу года годовая инфляция вероятно будет в диапазоне 7,5- 8,0%, что создает предпосылки для ужесточения монетарной политики. На

этой неделе в среду ждем статистику по недельной динамике инфляции, а также макростатистику за август, где особое внимание будет уделено уровню безработицы, а также показателям потребительской активности, таким как динамика зарплат и оборота розничной торговли.

Волатильность нефтяных котировок продолжит расти по мере продвижения армии Израиля на юге Ливана в преддверии выборов в США. На прошлой неделе, после того как Пекин анонсировал дополнительные меры по стимулированию экономики Китая, котировки марки Brent вышли из коридора $70-75 и вплотную приблизились к отметке $76 за баррель, после чего спекуляции в американской прессе обрушили котировки WTI, загнав европейский бенчмарк ниже уровня $71 за баррель. В предыдущих обзорах мы писали о том, что политические цели и предвыборная повестка во многом стали ключевым драйвером, определяющим динамику цен на нефть на американском рынке, что косвенно подтверждается движением котировок на прошлой неделе. Однако в условиях, когда к нерыночным факторам примешиваются геополитические риски, напрямую связанные с фундаментальными показателями рынка, мы рискуем получить гремучую смесь, предполагающую существенный рост волатильности нефтяных котировок. Так, дальнейшая эскалация на Ближнем Востоке, сопряженная с началом наземной операции вооруженных сил Израиля на территории Ливана, рискует перерасти в полномасштабный конфликт с вовлечением других влиятельных региональных сил. Это, в свою очередь, вполне может отразиться на уровне нефтедобычи или перекрыть транзит нефти в регионе – в частности, через Ормузский пролив, через который проходит без малого 20% дневных потоков нефти (более 80% всех объёмов, добываемых в странах Персидского залива). На наш взгляд, участники рынка в значительной степени недооценивают риски разрастания конфликта, и в случае его перехода в горячую фазу это может спровоцировать значительный рост котировок. Вкупе с ростом волатильности, мы не исключаем, что цены на нефть марки Brent будут торговаться в широком диапазоне $70-80 за баррель до завершения ближневосточного конфликта, а амплитуда ценовых колебаний будет достигать $5 в неделю вплоть до завершения цикла президентских выборов в США.

https://www.finam.ru/