Даже опытных инвесторов удивил крайне необычный сплит Новабева. Что уж говорить про новичков, многие из которых и вовсе запутались в ситуации.

В чем суть сплита? На каждую акцию было выпущено 7 дополнительных. Доля при этом не размылась, так как количество бумаг выросло пропорционально для всех акционеров. Правда, как обычно, не обошлось без нюансов. На этот раз их было два:

— Дополнительные 7 акций станут доступны для торгов только в начале следующего года. А пока, основная часть free-float заморожена. Торгуется только 1/8 всех акций.

— Возникает налог на материальную выгоду по дополнительным 7 акциям. Эмитент утверждает, что ценой налоговой отсечки станет цифра 210 рублей (все что выше облагается по стандартной ставке НДФЛ). Однако, брокеры пока информацию официально не подтвердили.

Менеджмент мотивирует свое решение желанием увеличить ликвидность акций, их доступность для частных инвесторов и, как следствие, капитализацию. В таком случае встает справедливый вопрос: почему нельзя было провести обычный и более простой в реализации сплит? Красивые слова об интересах миноритариев — явно не единственная сторона медали. Вероятно, маневр как-то связан с казначейским пакетом (22,6% капитала) и возможностью его погашения. Но это лишь предположение, сама компания комментариев по данному вопросу не давала.

По факту, капитализацию действительно удалось повысить, но лишь ненадолго. После возобновления торгов 1/8 незамороженной части акций, их цена в первые часы достигала 1000 рублей и выше. Что в старых ценах аналогично 8000 за бумагу. Естественно, самым разумным решением было продать акции, не дожидаясь их коррекции к более справедливым уровням.

Сплит привлек к себе большое внимание и, есть ощущение, что еще не все точки в этой истории расставлены. Нам остается лишь наблюдать и держать руку на пульсе. Поэтому, перейдем к отчету за 1 полугодие 2024.

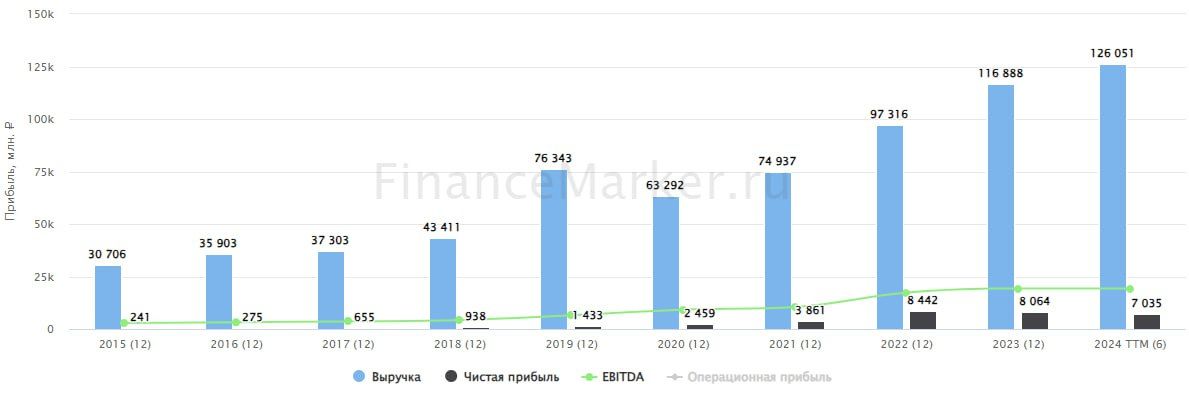

Выручка выросла на 19% г/г на фоне роста трафика на 10,7% г/г и среднего чека на 19,6%.

Число магазинов «Винлаб» за 1 полугодие увеличилось на 153 и достигло 1800. А объем продаж сети прибавил 32,5%.

Но! На фоне высоких продаж в рознице и сильных темпов роста прибыли мы видим куда более скромный прирост валовой прибыли (+9% г/г) и нулевую динамику EBITDA!

Компания пала жертвой опережающего роста себестоимости (+25% г/г) и инфляции операционных расходов (+18,4% г/г). Как вы уже могли заметить, при анализе последних отчетов мы раз за разом натыкаемся на эту проблему. И надо констатировать факт, Новабев справляется с ней не лучшим образом.

Возможно, бизнес сможет переложить рост расходов на потребителя во 2 полугодии, которое исторически более сильное на фоне сезонного спроса. Делать далеко идущий вывод прямо сейчас и избавляться от бумаг, явно преждевременно (да и невозможно по причине заморозки).

Что касается чистой прибыли, она и вовсе снизилась на 34% г/г на фоне увеличения расходов на обслуживание долга. Сам чистый долг вырос на 20% г/г, а соотношение ND/EBITDA составило 1,2х (без учета обязательств по аренде). Как видим, в текущих условиях даже комфортный в относительных цифрах долг, может оказывать давление на маржинальность. Что уж говорить про закредитованные бизнесы, которые лучше сейчас избегать.

По итогам полугодия компания рекомендовала выплатить 12,5 рублей дивидендов на акцию. С учетом сплита бумага сейчас стоит 630 рублей (чуть больше 5000 в старых ценах). А доходность выплаты составляет примерно 2%. Не густо, но возможно во втором полугодии дадут сильно больше. В любом случае, пока проблема снижения маржинальности не решится, дивиденды и цена акции будут под давлением. Что дает возможность набрать позицию по более интересным ценам, при условии что вы верите во временный характер трудностей.

https://www.finam.ru/