Ожидается, что до конца августа «Роснефть» (ROSN: ВЫШЕ РЫНКА, РЦ: 742 руб.) опубликует сокращенные финансовые результаты деятельности группы за 2К24 и 1П24 по МСФО. Мы предполагаем, что несмотря на ожидаемое снижение выручки, операционных доходов и чистой прибыли группы во втором квартале, компании удалось сохранить лидерство по темпам роста финансовых показателей в первом полугодии, обеспечив 16%-й рост базы расчёта промежуточных дивидендных выплат.

По нашим оценкам, этому в значительной степени способствовали усилия менеджмента по оптимизации удельных расходов, что позволило «Роснефти» удержать рентабельность бизнеса группы выше 30%, несмотря на рост себестоимости продаж и налоговых отчислений в втором квартале. При этом основное негативное влияние на результаты группы оказало сокращение экспортной выручки и снижение доходов перерабатывающего сегмента. Так, невзирая на сдержанное восстановление цен (Urals +4,9%) и слабую динамику валютного курса, снижение объёмов добычи нефти и экспортных цен на нефтепродукты способствовало сокращению выручки «Роснефти» на 0,8% кв/кв, что, впрочем, позволило сохранить её опережающую динамику по итогу 1П24 (+34% против +30% г/г у «Газпром нефти»).

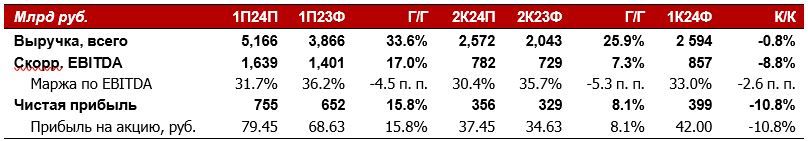

Тем не менее, снижение крэк-спредов на дизельное топливо и негативный эффект экспортных ограничений привели к сокращению маржинальности перерабатывающего и сбытового сегмента, что, в свою очередь, отразилось на динамике EBITDA группы: по нашим оценкам, во 2К24 она сократилась на 8,8% кв/кв, до 782 млрд руб. При этом мы предполагаем, что во втором квартале менеджменту удалось ограничить снижение операционной маржи – по нашим расчётам, она просела всего на 2,6 п. п., что позволило «Роснефти» сохранить рентабельность бизнеса по EBITDA на уровне 30,4% (против 33% в 1К24). С учётом ограниченного эффекта неденежных статей, мы считаем, что чистая прибыль компании во 2К24 могла составить порядка 356 млрд руб., что на 10,8% ниже показателей 1К23 и в целом соответствует динамике операционных результатов группы.

Несмотря на слабый финансовый результат за второй квартал, мы ожидаем, что по итогам полугодия компания продемонстрирует 17%-й и 16%-й рост операционных доходов и чистой прибыли, что по-прежнему выше средних темпов роста в отрасли (у «Газпром нефти» – +7% и +8% г/г соответственно) и позволяет инвесторам рассчитывать на соизмеримый рост промежуточных дивидендных выплат. По нашим оценкам, вклад первого полугодия в дивиденды «Роснефти» может составить порядка 35,6 руб. на акцию, что предполагает привлекательную доходность 7,2% в текущих ценах и косвенно подтверждает наш прогноз дивидендной доходности акций компании в 2024 г. (более 15% по итогам года).

В целом, мы по-прежнему считаем, что участники рынка в значительной степени недооценивают потенциал восстановления операционной эффективности компании, обусловленный сокращением удельных расходов и ростом добычи газового конденсата, что в случае уверенной генерации EBITDA и чистой прибыли группы по итогам 2П24 позволит инвесторам рассчитывать на опережающие темпы роста акций Роснефти в 2024-2025 гг.

Прогноз финансовых результатов Роснефти по МСФО за 2К24 и 2П24

Обозначения: П – прогноз, Ф — факт

https://www.finam.ru/