Что инвесторы могут ожидать от отчётности Сбербанка за II квартал 2024 года? Положительное изменение чистого процентного дохода на 1% (или немного выше) за квартал и 19–20% за год, до 712 млрд. руб. (все это на фоне более сдержанной динамики кредитования).

Рост чистых комиссионных доходов на 10% по сравнению с I кварталом 2024 г. и на 7% против II кварталом 2023 г., составив 201 млрд. руб. в основном за счёт роста объёмов транзакций.

Вернулись к нормальным значениям отчисления в резерв, после падения кварталом ранее. Ожидаемый рост двукратный по сравнению с I кварталом 2024 г. и на11- 12% год к году, до 100 млрд. руб.

Повысились операционные расходы на 15% квартал к кварталу и на 21% год к году, до 260 млрд. руб. причина очевидна — рост бизнеса. Показатель операционной эффективности (соотношение расходов к доходам) должен составить около 30% что полностью соответствует ранним заявлениям менеджмента на 2024 г. (30–32%).

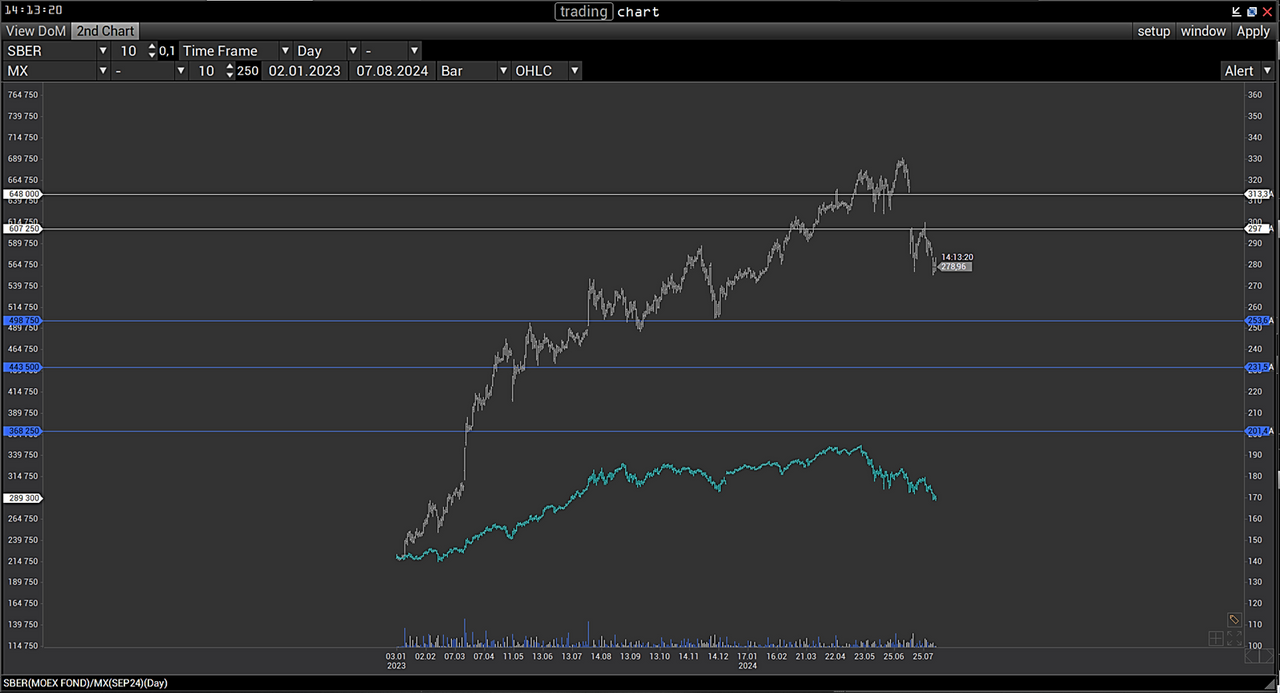

«Сбер» показал рекордную месячную прибыль в июне, но на фоне общей коррекции российского фондового рынка это не привело к положительной динамике для котировок акций. Однако просадка «Сбера» куда более скромная, чем индекса МосБиржи (следует учитывать тот факт, что практически половина этой просадки для «Сбер» — это дивидендный гэп!).

Учитывая общую макроэкономическую и геополитическую ситуацию, активного роста от акций «Сбера», несмотря на отличные фундаментальные данные, в перспективе ближайших двух месяцев, ждать не приходиться. Тем не менее по текущим ценам растёт количество сделок!

Это не столь активный интерес, как например весной 2023, но в целом пересмотр со стороны крупных инвесторов оптимальных цен для открытия позиций.

Опираясь на популярные модели подсчета справедливой цены на акции, для «Сбер» получим значение в районе 350 рублей. Это цена, к которой акции эмитента будут стремиться, не только опираясь на математическую оценку, этому будет способствовать и возможность выбора активов на российском фондовом рынке. У «Сбер», по сравнению с другими, очень адекватная дивидендная политика и явная недооценка по рентабельности капитала.

У меня позиция по акциям «Сбер» в портфеле находится практически перманентно, меняется лишь размер позиции. Сейчас, несмотря на наличие свободной ликвидности, я не спешу с началом увеличения позиции. Причин несколько. Объём сделок явно недостаточный для изменения динамики, кроме того, и общий фон на российском фондовом рынке ещё не исчерпал потенциала коррекции. Если объёмы начнут расти, буду рассматривать вариант порционного увеличения позиции. Если снижение котировки продолжится, то при достижении значений в районе 250–260 в любом случае начну покупки. Важным условием управление портфелем в текущей ситуации считаю работу без маржинальной составляющей, это позволяет нивелировать любые риски преждевременного открытия позиции.

Расписание текущих мероприятий на странице образовательного портала «ФИНАМ» и новые анонсы на нашем телеграм-канале.

https://www.finam.ru/