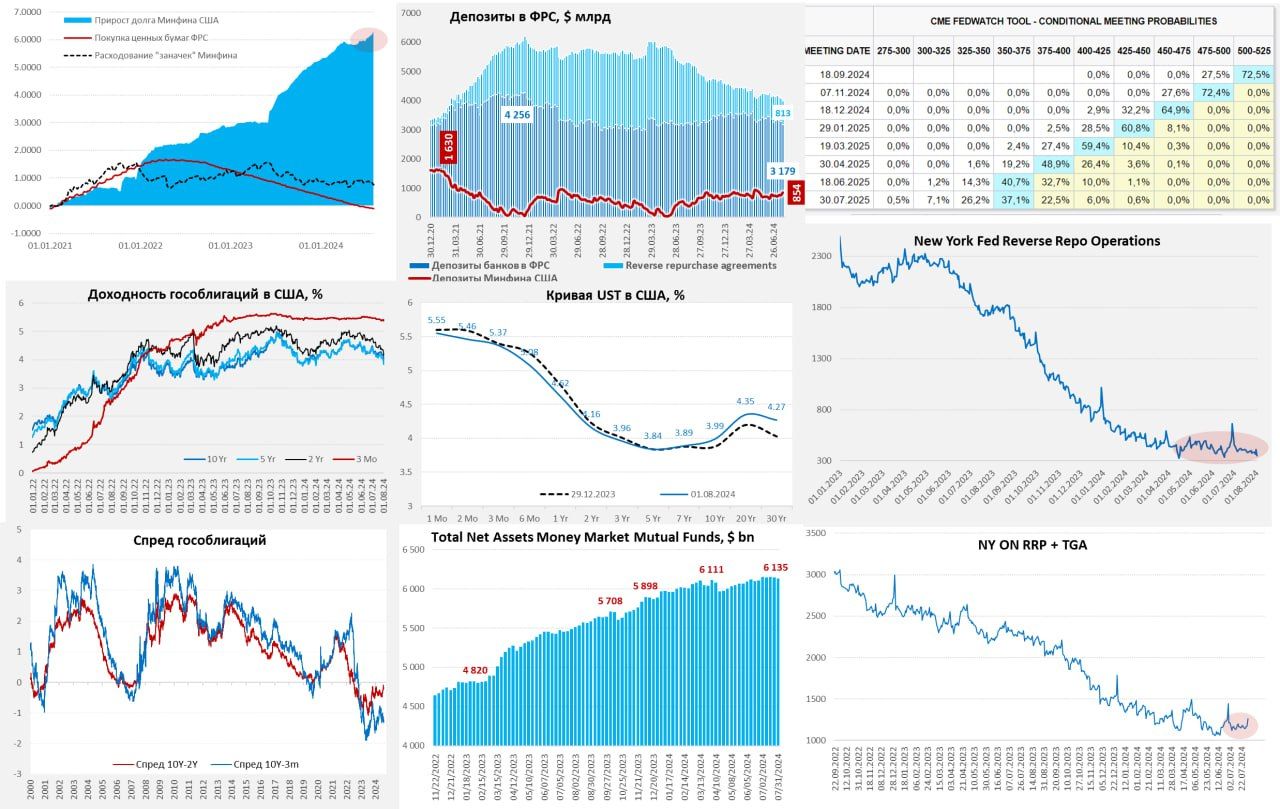

За прошедшую неделю долларовая ликвидность снова сокращалась по данным ФРС, в основном из-за рассинхронизации платежей бюджета. Хотя и сама ФРС тоже сократила портфель облигаций на $25 млрд. Но это было не основное, т.к. размещение долга 31 июля привело к росту остатков на счетах бюджета до $854 млрд (+$ 87 млрд), к этому добавился рост обратного РЕПО в конце месяца. Объем рыночного долга Минфина США за неделю вырос на $135 млрд.

Все это привело к резкому сокращению остатков банков на счетах в ФРС на $97 млрд до $3.18 трлн (минимум с сентября 2023 года). Хотя уже 1 августа объем RRP сократился из-за выплат из бюджета, ситуация с долларовой ликвидностью осталась некомфортной для рынка.

На фоне ухудшения ситуации с ликвидностью, а с другой стороны резкого ухудшения экономических показателей, рынки, похоже, ушли в редкий для нынешнего рынка режим Risk Off (неужели есть какие-то риски?). Деловая активность в промышленности упала до минимума с 2023 года (46.8%), при этом подиндекс цен даже вырос, ситуация с поставками ухудшилась, новые заказы, производство, занятость снижались – плохая смесь.

Первичные заявки на пособия выросли до 249 тыс. – наиболее оперативный показатель рынка труда. Но, как раз с заявками могут быть искажения, обусловленные некорректной оценкой сезонности, летом прошлого года было нечто похожее, а фактически рост заявок на пособия относительно прошлого года крайне незначителен (+10 тыс.), рост количества американцев на пособии — тоже лишь +115 тыс. за год (<0.1% рабочей силы). С другой стороны есть сигналы на то, что рынок труда дрейфует в фазу уныния, а реально сильный рост только в госсекторе, где рекордно за десятилетия растут, как занятность, так и зарплаты.

На фоне пессимизма и классического Risk Off кривая госдолга вернулась к уровням конца 2023 года. Учитывая закрытие июля по S&P картинка точно не из позитивных (причем до выборов большой радости не просматривается, особенно учитывая рекордное кредитное плечо на акциях…), одна надежда – на Джерома, рынки уже закладывают 3 снижения ставки и даже начинают надеяться на -50 б.п. в сентябре (почти 30% вероятности).

Отчет по рынку труда в пятницу может быть любым от 100 до 300, суть в том, что с ростом количества американцев на удаленной/гибридной занятости летняя динамика рынка «поехала», если до ковида в июле сезонно количество занятых сокращалось на 1.1 млн, то в последние пару лет сильно меньше.

P.S.: Intel, в очередной раз доказывает, что он хромая утка американского рынка, даже десятки миллиардов субсидий из бюджета на «импортозамещение» пока больших перспектив не рисуют.

* Сообщение носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые ценные бумаги. Приобретение иностранных ценных бумаг связано с дополнительными рисками.

https://www.finam.ru/