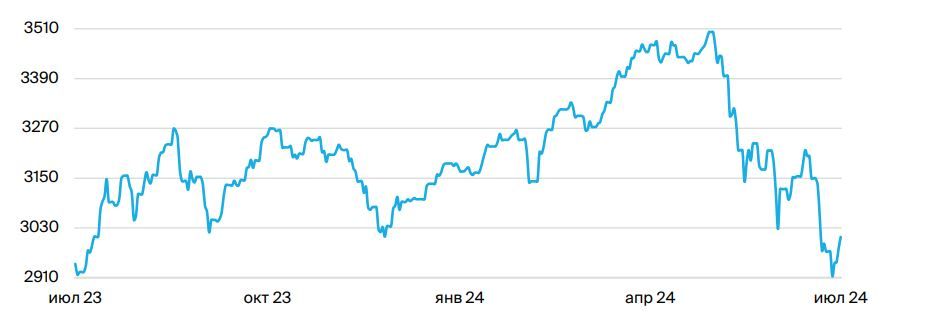

На этой неделе главным событием для российского рынка, безусловно, станет решение Банка России по уровню ключевой ставки. Между тем наш взгляд на российский рынок акций остается нейтральным на фоне существующих геополитических рисков. После решения по ключевой ставке ожидаем возврата к растущему тренду в среднесрочной перспективе. Ближайший уровень для индекса МосБиржи находится в районе 3100-3200 пунктов. Тем не менее наш взгляд на рынок остается нейтральным на фоне существующих геополитических рисков.

Индекс МосБиржи

На этой неделе ЦБ РФ примет решение по ключевой ставке. На рынке еще не сформировалось единого мнения по будущим шагам регулятора, что может приводить к высокой волатильности на протяжении всей недели. В основе решения по ставке будут лежать данные по инфляции и ожиданиям по росту цен на 12 месяцев вперед, динамика кредитования (особенно потребительского) и динамика зарплат.

До пятницы перехода к устойчивому восходящему или нисходящему тренду ждать также не стоит, поэтому лучше всего обратить внимание на отдельные истории. Так, сегодня будут опубликованы результаты по МСФО за 1П24 Северстали и Позитива.

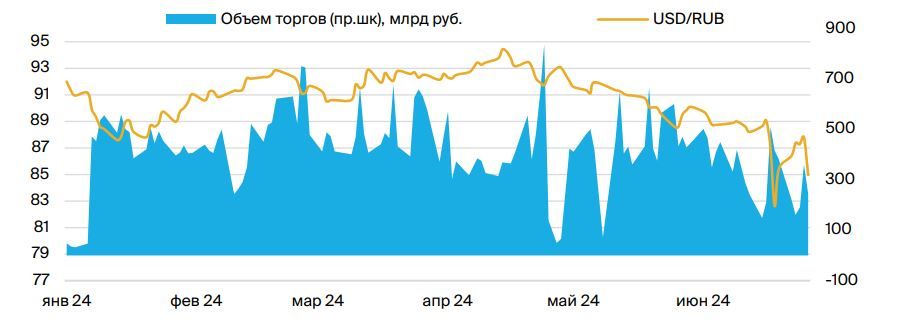

Ждем укрепления рубля на фоне налогового периода — прогнозируем рубль на уровне RUB 87-89/$ и RUB 12-12.3/CNY ближе к нижней границе. В отдельные периоды возможен уход ниже 12 рублей за юань. Статистика платежного баланса указывает на проблемы с платежами по импортным операциям и сохранение профицита счета текущих операций.

Валютный рынок: официальный курс и объемы торгов

Недельные оценки инфляции замедлились. С 9 по 15 июля недельные данные по инфляции показали замедление более чем вдвое — рост цен составил 0.11% н/н против 0.27% и 0.66% на предыдущих двух неделях. В прошлом году за этот период цены выросли на 0.23%. В годовом выражении рост цен составил 9.2% — на 0.1 п.п. ниже, чем неделей ранее. Оценки недельной инфляции имеют смещение в сторону продовольствия, которое стало драйвером роста цен в конце весны и начале лета, обогнав услуги. Замедление роста цен в продовольствии может вернуть инфляцию ниже 9% г/г по итогам июля. Инфляционные ожидания в июле на год вперед продолжили расти (-12.4% против 11.9% и 11.7%). Наблюдаемая инфляция замедлилась на 2 п.п. до 14.2%.

Кредитование на пороге замедления. Корпоративный кредит вырос на 1.2% м/м, или 20.9% г/г. С учетом корректировок, учитывающих выдачу бридж-кредита на RUB 1.5 трлн, рост составил 2.3% м/м. Ипотека выросла на 3.1% м/м (31.6% г/г) против 1.7% и 1.4% м/м двумя месяцами ранее. Ускорение связано с завершением действия льготной ипотеки, которая составила около 80% всех выдач в июне. Остаточные эффекты льготной ипотеки будут ощущаться в июле. Потребительский кредит вырос на 2% м/м (18.6% г/г) против 2.0% и 1.8% двумя месяцами ранее. В выдачах июня однозначно присутствует эффект ипотеки для внесения первоначального взноса. Есть лаг в получении потребительского кредита и ипотеки в 1 месяц. Депозиты населения продолжили расти высокими темпами — 1.7% м/м (26.6% г/г) против 2.6% и 2.1% двумя месяцами ранее. Часть доходов не попало в депозиты, т.к. эти средства ушли на рынок недвижимости. Вероятно, что июнь стал пиком кредитной активности — ожидаем серьезного замедления кредитования к осени.

Индикатор бизнес-климата показал серьезное падение. По оценке Банка России, индикатор бизнес-климата показал сильное снижение в июле (2.6% против 7.3% и 6% двумя месяцами ранее). Индикатор объема производства продукции показал схожую динамику (-2% против 7.2% и 6% в июле и мае). Такие данные приводит Банк России на основе опросов предприятий. Также предприятия отмечают продолжение ухудшения условий кредитования и роста издержек.

https://www.finam.ru/