Обзор «О развитии банковского сектора» за июнь зафиксировал резкий взлет в ипотеке перед пересмотром льготных программ.

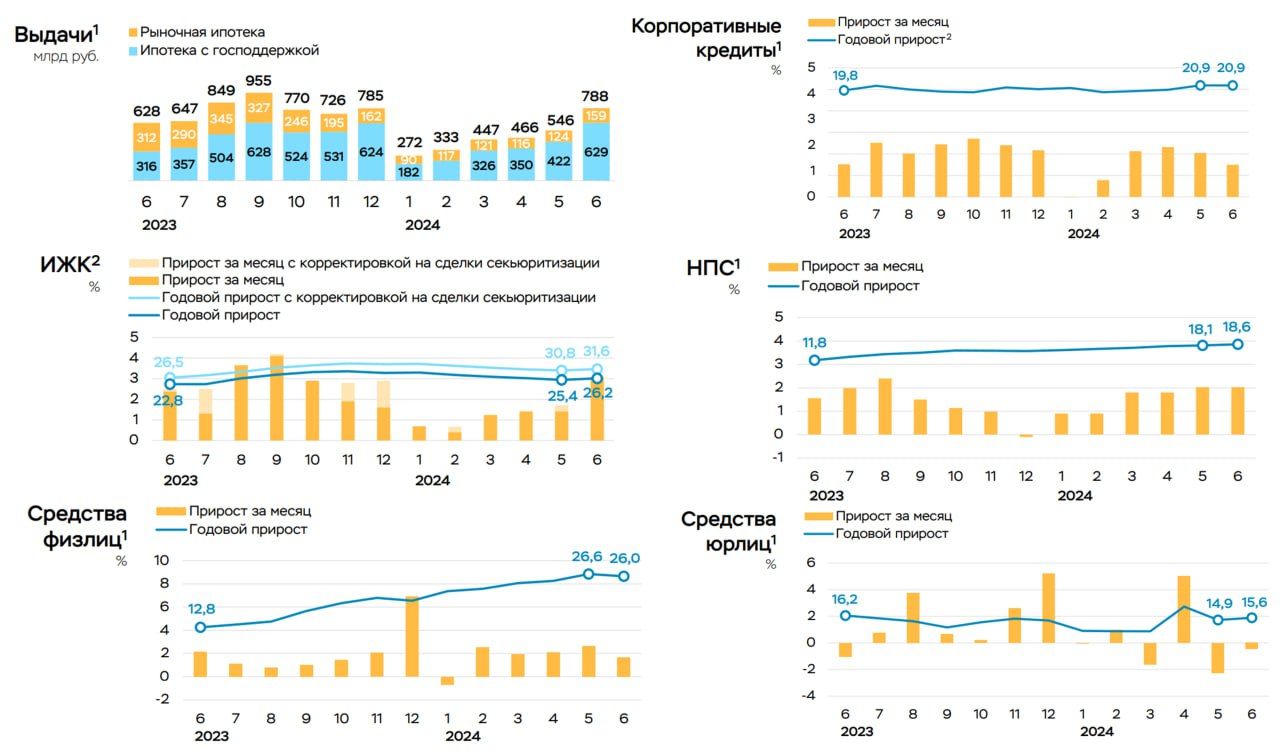

Ипотека выдала рост 3.1% м/м и 31.6% г/г до 19.8 трлн руб., но 4/5 выданных кредитов – это льготные программы, но с июля объем заявок на ипотеку и ипотечных сделок резко сокращается. Банк России почему-то оценил объем «льготки» в 629 млрд руб., в то время как ДомРФ оценил объем в 681 млрд руб. (86% выдач). В июле еще будут остаточные эффекты, но выдачи «льготки» упадут до ~300-400 млрд руб.

Потребкредит вырос на 2% м/м и 18.6% г/г, но здесь точно присутствует эффект от ипотеки, хотя выдачи кредитов здесь уже сократились, т.к. потребкредит имеет лаг в 1 месяц относительно ипотеки (опережает ипотеку).

Депозиты населения продолжали активно расти +1.7% м/м и +26% г/г, причем только рублевые депозиты (+0.9 трлн руб. или +2% м/м) и это даже при том, что часть свободных денег ушла на первые взносы по ипотеке перед пересмотром льготных пирогам.

Корпоративный кредит прибавил 1.2% м/м и 20.9% г/г, но были искажения, связанные с майским бридж-кредитом, рублевый кредит с корректировками прибавил 1.5 трлн руб. (2.3% м/м), валютный сократился на 0.3 трлн руб. (-2.7% м/м). С начала второго полугодия ждем приличного замедления корпкредитования и роста стоимости рисков.

Средства корпоратов сократились на 0.5% м/м и выросли на 15.6% г/г, причем валютные ресурсы сократились на 470 млрд руб. (~$5 млрд) перед сезоном выплаты дивидендов.

Думаю, мы прошли пик роста кредитования в июне, дальше пойдет замедление и по кредитам населению и по корпоративному кредитованию. Прибыль банков второй месяц подряд деградирует, дальше этот процесс продолжится из-за сжатия маржи (ЧПМ) и роста стоимости риска, хотя сильное повышение ставки ЦБ поправит ЧПМ за счет кредита по плавающим ставкам, но повысит кредитные риски (более половины портфелей – кредиты по плавающим ставкам). Утилизация «свободного» капитала ускорится, кредитные условия будут ужесточаться во втором полугодии.

По оценке Банка России – индикаторы деловых настроений пошли на спад, особенно сильно в июле снизился индекс текущих настроений (весенний оптимизм закончился), к осени можем увидеть приличное ухудшение настроений, бизнес активно набирал кредиты до конца весны в надежде на значимое снижение ставок, но этого не будет и придется адаптироваться…

https://www.finam.ru/