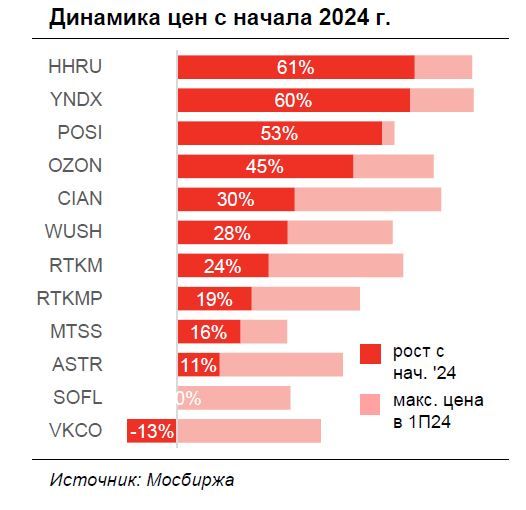

Большинство бумаг технологического сектора продемонстрировало значительный рост котировок в 1П24, приблизившись либо превысив наши целевые цены. Текущий откат рынка предоставляет инвесторам возможность наращивания позиций в наиболее качественных именах. Наша стратегия на 2П24 предполагает выбор предпочтительных бумаг с учетом сезонности бизнеса и фаз инвестиционных циклов (что особенно актуально для OZON, VK, разработчиков ПО), статуса редомициляции (OZON, CIAN), а также с учетом активного выхода на публичный рынок новых компаний.

Сохранение высокой IPO-активности. В 1П24 больше всего первичных размещений ожидаемо было в технологическом секторе. На рынок вышли Делимобиль, Диасофт, IVA, Элемент, ВИ.ру. Вторая половина года также обещает быть активной с точки зрения IPO, и это, вероятно, обеспечит устойчиво высокое внимание к сектору со стороны инвесторов. По мере того как растет количество торгуемых имен, решающее значение при выборе топ-пиков приобретает качество инвестиционного кейса.

Топ-пики: YDEX, HHRU, ASTR. Яндекс и HeadHunter остаются нашими фаворитами на 2П24. Потенциал роста в обеих бумагах связан с завершением корпоративных реорганизаций (Яндекс завершил ее в июле, HeadHunter – в 3К24), что служит триггером для положительной фундаментальной переоценки (Яндекс) и возобновления выплаты дивидендов (HeadHunter). Ближе к концу года также может вырасти спрос на акции разработчиков ПО – в четвертом квартале для них наступает «высокий сезон». В связи с этим мы также выделяем ASTR.

Завершение годового дивидендного цикла. МТС и Ростелеком исторически являются бумагами с лучшей дивидендной доходностью в секторе. С учетом дат закрытия реестров для получения дивидендов в этих двух именах (МТС – 16 июля, Ростелеком – дата не определена), дивидендные возможности в секторе во 2П24 будут ограничены. Можно лишь отметить возможность позитивного сюрприза со стороны HeadHunter.

Яндекс: перспективы ре-рейтинга бумаги на завершении корпоративной реорганизации

Торги акциями МКПАО «Яндекс» на Московской бирже стартуют 24 июля 2024 г. Бумаги новой холдинговой структуры крупнейшей в России интернет-компании войдут в первый котировальный список. Начало торгов будет означать завершение длительного процесса корпоративной реорганизации, который растянулся более чем на полтора года. Мы ожидаем, что долгожданное устранение рисков на корпоративном фронте станет триггером для позитивной переоценки акций в соответствии с фундаментальными факторами.

МКПАО «Яндекс» консолидирует почти всю выручку исторического Yandex N.V. при меньших убытках. Финансовые результаты за 1К24 продемонстрировали, что в результате реорганизации в МКПАО «Яндекс» были переведены практически все активы Yandex N.V., генерирующие выручку, и при этом сократилась доля убыточных проектов, что также позитивно для фундаментальной оценки. Активы в периметре МКПАО «Яндекс» генерировали 99,5% всей выручки Yandex N.V. за 1К24, а их рентабельность по скорректированной EBITDA превысила 16%. Таким образом, инвесторы могут быть уверены, что реорганизация не привела к ухудшению бизнес-кейса Яндекса.

Мы ожидаем сохранения значительных темпов роста бизнеса в сочетании с потенциалом улучшения рентабельности. В качестве драйверов роста выручки в 2024-2025 гг. мы отмечаем сохранение сильных трендов на рынке онлайн-рекламы (по данным АКАР, в 1К24 рынок вырос на 30% г/г) в сочетании с ростом доли рынка компании, высокую динамику в райдтехе и e-commerce, а также в прочих бизнесах. При этом бизнесы e-commerce демонстрируют устойчивые положительные тренды на уровне юнит-экономики.

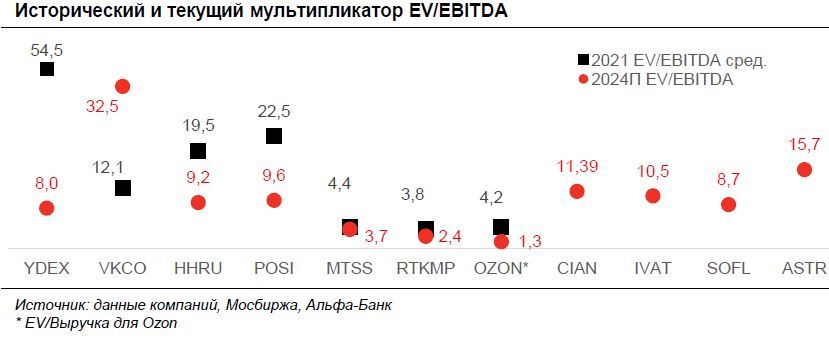

Повышение целевой цены на 20%, до 5 060 руб., потенциал роста составляет 24%. В результате обновления финансового прогноза и параметров дисконтирования мы видим справедливую оценку YDEX на уровне 5 060 руб., что соответствует коэффициенту EV/EBITDA 2024-2025П в диапозоне 9,9-6,6; для сравнения, его текущие значения – 8,0-5,4.

HeadHunter: лидер по генерации ЧДП в секторе; завершение реорганизации устраняет препятствия для выплаты дивидендов

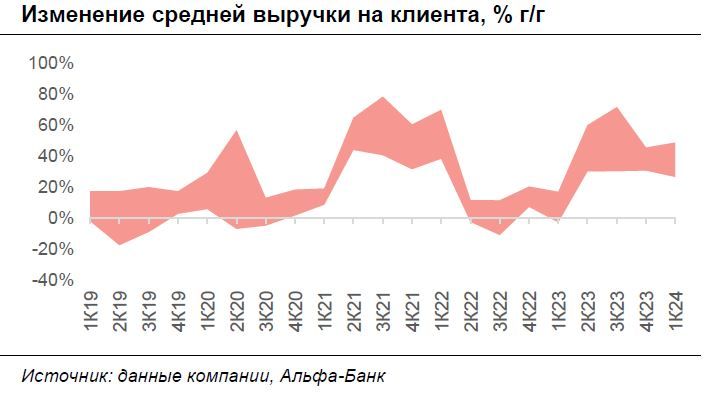

Ожидаемо сильное начало 2024 года. На фоне сохранения дефицитного рынка труда, продолжения притока и увеличения активности работодателей на платформе hh.ru в 1К24 компания продемонстрировала рост выручки на 55% г/г, а скорректированной EBITDA – на 65% г/г. Несмотря на органическое замедление, мы ожидаем, что уверенная динамика выручки сохранится: наш обновленный прогноз на 2024 год предполагает ее рост на 40% г/г.

Лучший профиль генерации ЧДП в секторе. На протяжении последних четырех кварталов маржа по скорректированной EBITDA стабильно держится выше 58%, что выгодно отличает HeadHunter от остальных технологических бумаг, бизнес-модели которых предполагают более низкую органическую рентабельность (телекомы, интернет-платформы), либо значительную волатильность в течение календарного года (разработчики ПО). В сочетании с низкой долговой нагрузкой и низкой ставкой налога на прибыль (с 1 января 2024 г. компания применяет льготную нулевую ставку налога в отношении большей части операций) компания демонстрирует лучшую в секторе конвертацию выручки в EBITDA и ЧДП.

Завершение корпоративной реорганизации устраняет препятствия для выплаты дивидендов. Завершение корпоративной реорганизации и начало торгов МКПАО «Хэдхантер» ожидаются в наступившем 3К24. Мы видим высокую вероятность возобновления выплаты дивидендов акционерам по завершении «переезда» в РФ, учитывая накопленную чистую денежную позицию (25 млрд руб. в 1К24), а также очевидную заинтересованность в дивидендах основных акционеров. До 2022 г. компания ежегодно распределяла в виде дивидендов 50-75% чистой прибыли.

Повышение целевой цены на 19%, до 5 450 руб., потенциал роста – 16%. В результате обновления финансового прогноза и параметров дисконтирования мы видим справедливую оценку HHRU на уровне 5 450 руб., что соответствует мультипликатору EV/EBITDA 2024-2025П в диапозоне 10,6-7,8; для сравнения, его текущие рыночные значения – 9,2-6,7.

Группа Астра: возможность покупки бумаги ниже цены недавнего SPO

Повышение рекомендации до ВЫШЕ РЫНКА с учетом снижения котировок. На фоне текущей общей слабости российского рынка акций котировки ASTR откатились ниже уровня недавнего SPO (размещение в апреле состоялось по 555 руб.), что обеспечивает привлекательную точку входа для долгосрочных инвесторов. Текущая рыночная цена предполагает потенциал роста 25%, с учетом нашей целевой цены 647 руб., что позволяет нам повысить рекомендацию по бумаге до ВЫШЕ РЫНКА.

Фундаментальные факторы инвестиционной привлекательности в силе. В качестве преимуществ Группы Астра на фоне бумаг других IT-компаний мы отмечаем уникальную рыночную позицию с огромным отрывом от ближайших конкурентов, стремительно растущий целевой рынок, а также ограниченный риск появления навеса в бумаге до конца текущего года (с учетом достигнутой доли free float 15%, а также действующего до конца октября lock-up по итогам прошедшего SPO).

Ожидаем роста интереса к бумаге по мере приближения высокого сезона на IT-рынке. Бизнес IT-разработчиков традиционно характеризуется сезонно низким стартом в начале года и очень сильным четвертым кварталом. Если на первое полугодие у Группы Астра приходится 25-33% годовой выручки, то декабрь обеспечивает около 50% годового объема продаж. Компания планирует раскрыть результаты за 2К24 в августе, а за 3К24 – в начале ноября. Мы видим вероятность повышения прогнозов на 2024 год по мере приближения к высокому сезону, особенно с учетом прошедшего в начале года обновления прайс-листа, которое будет иметь нарастающий эффект в 2К24-4К24.

https://www.finam.ru/