Один из крупнейших отечественных золотодобытчиков ЮГК анонсировал планы по проведению допэмиссии акций, с объёмом размещения от 2% до 4%. Задумка у менеджмента такая, что рост free-float увеличит шансы компании на попадание в индекс Мосбиржи и получение первого уровня листинга — эти приоритетные задачи озвучивались ещё в преддверии IPO (в конце прошлого года), и реализацию этих задач мы с вами наблюдаем прямо сейчас.

Самое главное для акционеров ЮГК — это то, что размещение пройдёт в формате cash-in. То есть мажоритарный акционер не «обкэшивается» в рамках этой сделки, а планирует все привлечённые средства будут направлены на снижение долговой нагрузки и общекорпоративные цели.

Период сбора заявок на участие в допэмиссии открылся вчера и продлится вплоть до 24 июня 2024 года включительно, но может быть закрыт досрочно по решению компании. Стоимость одной акции в рамках этой программы будет установлена после формирования книги заявок, но составит не более 0,84 руб. за акцию.

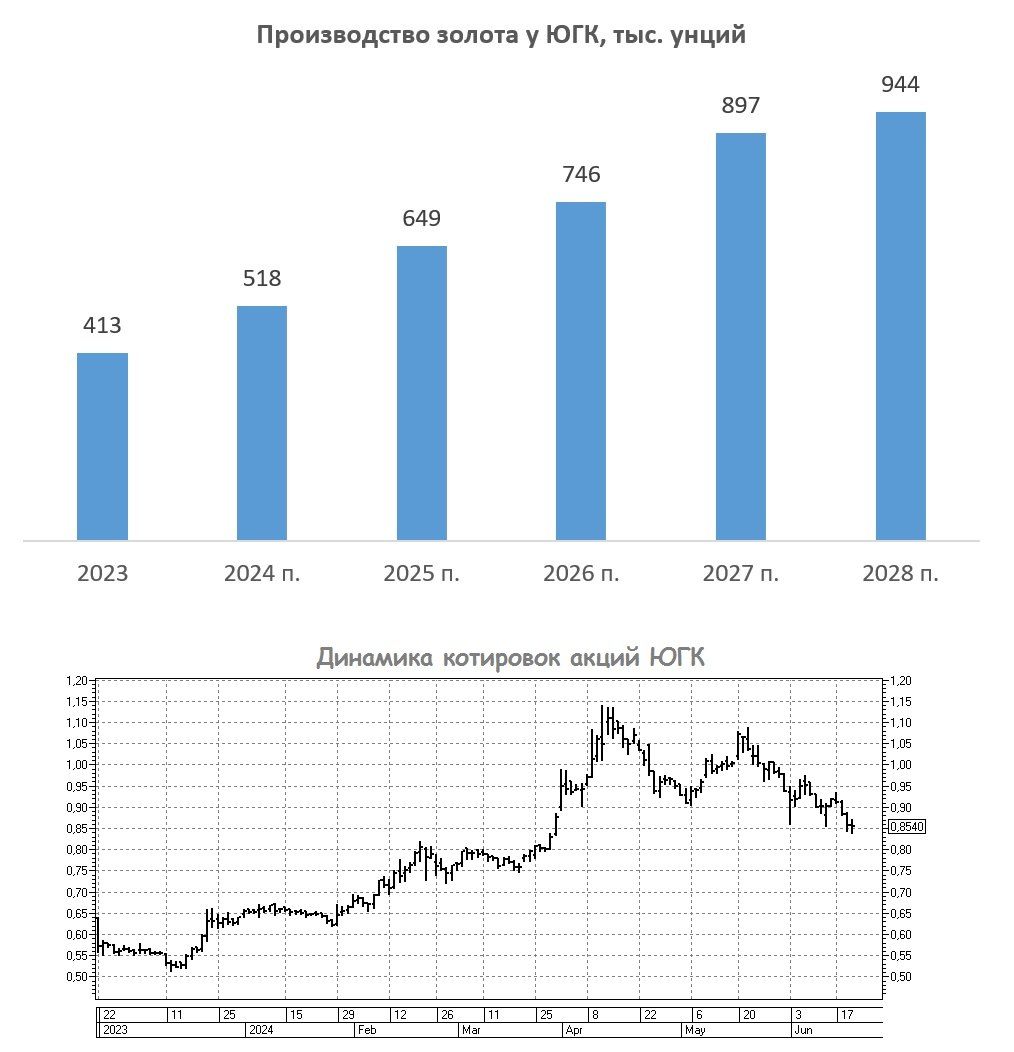

Таким образом, если отталкиваться от текущих рыночных цен, то можно сказать, что допка пройдёт с небольшим дисконтом к справедливой стоимости, что с учётом планов компании увеличить производство более чем в 2 раза к 2028 году создаёт инвесторам привлекательную возможность.

В рамках подготовки к SPO менеджмент компании провёл конференц-звонок, на котором мы поучаствовали, и основные тезисы которого предлагаем вашему вниманию:

— Получение первого уровня листинга и попадание в индекс Мосбиржи важно для пенсионных фондов, которые проявляют интерес к бумагам компании, однако сейчас не могут их приобрести.

— Получение первого котировального списка является важным элементом не только для акций, но и для облигаций. В этом случае автоматически вырастут лимиты по размещаемым облигациям (как в рублях, так и в валюте), и для компании это также является важным моментом.

— ЮГК отмечает значительный интерес к данному размещению со стороны институциональных инвесторов, и уже вчера книга заявок была полностью покрыта. Но при этом у компании есть большое желание нарастить и количество «физиков», и это тоже является одной из приоритетных целей.

— При текущих ценах на золото ($2300 за унцию) рентабельность по EBITDA составляет около 50%, а потому компания прекрасно подготовлена к возможным стрессам на мировом рынке золота или же к дальнейшему укреплению рубля (хотя менеджмент считает, что это маловероятно).

— ЮГК реализует драгметалл за рубли и китайские юани, в структуре выручки нет валют из недружественных юрисдикций.

— Менеджмент подтвердил первоначальный прогноз по росту производства золота на 2024 год в размере 20-30% (это очень радует!). Ключевой драйвер роста этого года – ГОК «Высокое», он уже введён в эксплуатацию и до конца года там будет произведено 2,5 тонны золота.

— Во второй половине текущего года Совет директоров ЮГК намерен обсудить выплату дивидендов. Действующая див. политика подразумевает выплату акционерам 50% от скорректированной ЧП при соотношении NetDebt/EBITDA<3x.

— Кстати, что касается долговой нагрузки: к концу года она ожидается ниже 2х (цель на ближайшие годы — ниже 1х), что весьма комфортно как для бизнеса компании в целом, так и в плане дивидендных надежд в частности.

ЮГК (UGLD) на горизонте ближайших нескольких лет обещает оставаться одним из самых быстрорастущих отечественных золотодобытчиков, поскольку никто из публичных конкурентов чисто физически не сможет удвоить производство драгметалла в перспективе ближайших нескольких лет.

Поэтому если у вас есть свободный кэш, и в ваш портфель так и просятся акции, тогда обратите внимание на бумаги ЮГК, которые по текущим ценникам выглядят весьма перспективно! Как мы уже говорили выше, спрос на такой золотой актив однозначно есть: не случайно, по сообщениям СМИ, книга уже была покрыта полностью за первые 4 часа после открытия.

https://www.finam.ru/