Аэрофлот впервые в истории показал положительный финансовый результат в I квартале!

Андрей Чиханчин, первый заместитель генерального директора по коммерции и финансам ПАО «Аэрофлот», прокомментировал:

«Аэрофлот начинает 2024 год, продолжая улучшать финансовые результаты. Показатели Группы превзошли не только финансовые результаты первого квартала 2023 года, но и прошлых лет, в том числе до пандемийных. Возможность таких результатов особенно важна, так как новые условия, в которых работает Группа, требуют от бизнеса улучшения показателей доходности с учетом роста программы капитальных затрат и расходов на техническое обслуживание и ремонт воздушных судов.

Используя возможности рынка, Группа «Аэрофлот», несмотря на зимний сезон, традиционно самый низкий в авиации, расширила емкостное предложение и увеличила пассажиропоток до 11,5 млн пассажиров, или на 21,7%. При этом рост пассажирооборота составил 30,9%. Группа значительно расширила свою международную сеть, а на внутреннем рынке поставила новый сезонный рекорд перевозки пассажиров. Благодаря увеличению объема перевозок Группа «Аэрофлот» нарастила консолидированную выручку до 173,6 млрд руб., что на 54,3% больше, чем годом ранее. Показатель EBITDA составил 59,4 млрд руб., что в два раза выше первого квартала 2023 года. Динамика доходов позволила обслуживать растущие затраты на авиакеросин, находящиеся на исторически высоком уровне 85,1 тыс. руб. за тонну, расходы на техобслуживание воздушных судов, а также растущие прочие затраты, на которые оказывают воздействие инфляционные факторы. Важным приоритетом Группы остается контроль над расходами, который в значительной степени помог обеспечить улучшение результатов.

В результате в традиционно убыточный первый квартал Группа «Аэрофлот» впервые получила чистую прибыль 1,1 млрд руб. против убытка 46,5 млрд руб. в первом квартале 2023 года и 15,7 млрд руб. в первом квартале 2019 года. С учетом сезонности и вызовов, с которыми сталкивается отрасль и Группа, это действительно сильный результат».

Компания представила сильные результаты по МСФО:

- Выручка: 173,6 млрд руб., +54,3% г/г)

- EBITDA: 59,4 млрд руб. (+95,6% г/г),

- Рентабельность по EBITDA: 34,2%, +7,2 п.п. г/г

- Чистая прибыль: 1,1 млрд руб. против чистого убытка 46,5 млрд руб. в 1 кв. 2023.

- Скорректированная чистая прибыль: 6,5 млрд руб. против убытка 13,0 млрд руб. в 1 кв. 2023.

«Аэрофлот» впервые получил чистую прибыль в l квартале года, причем в несезон. Это важный фактор, лето как правило дает лучшие результаты. Будет определенное влияние стоимости топлива, но динамика пассажиропотока важнее. Квартальная выручка также установила рекорд. Драйвер роста — сегмент внутренних перевозок (опять-таки сделаю акцент, основная динамика внутренняя, на нее мало влияют макрофакторы, и она предсказуемо вырастит во втором квартале), пассажиропоток в котором превысил до пандемийный уровень (+14,9% г/г). Высокая занятость кресел (88,3%) в целом по группе оказывает эффект операционного рычага, а вместе с контролем расходов это позволило нарастить маржинальность: рентабельность по EBITDA составила 34,2% (+7,2 п.п. г/г).

Операционные расходы, за исключением затрат на топливо, выросли лишь на 2,2% г/г. «Аэрофлот» вышел в плюс по операционной прибыли.

Финансовые расходы сократились на 42,5% г/г в результате отрицательной курсовой переоценки лизингового портфеля, что привело к получению компанией чистой прибыли. Долговая нагрузка также продемонстрировала снижение с 3,4-х до 3,1-х на конец 2023 г.

У «Аэрофлота» очень сложная отчетность — сложна она тем, что в ней множество разовых доходов и расходов, которые делают показатели чистой и операционной прибыли довольно сложными в оценке. Но в текущей отчетности я это проигнорирую, так как сам факт выхода в прибыль важнее нюансов, упомянутых выше.

Импульс спроса на внутренние перевозки позволяет надеяться на сохранение операционных показателей на высоких уровнях и на нивелирование будущего роста затрат на топливо и техобслуживание самолетов. При этом страховое и лизинговое урегулирование продолжает оказывать значимую поддержку компании в условиях сохраняющихся макрорисков.

Базовый прогноз на 2024 год:

- Выручка около 780 млрд. руб. (подобная оценка включает рост цен на билеты и прогноз по инфляции).

- Чистая прибыль что-то около 30 млрд. рублей (тут следует быть осторожным, учесть факторы разовых доходов и расходов крайне сложно).

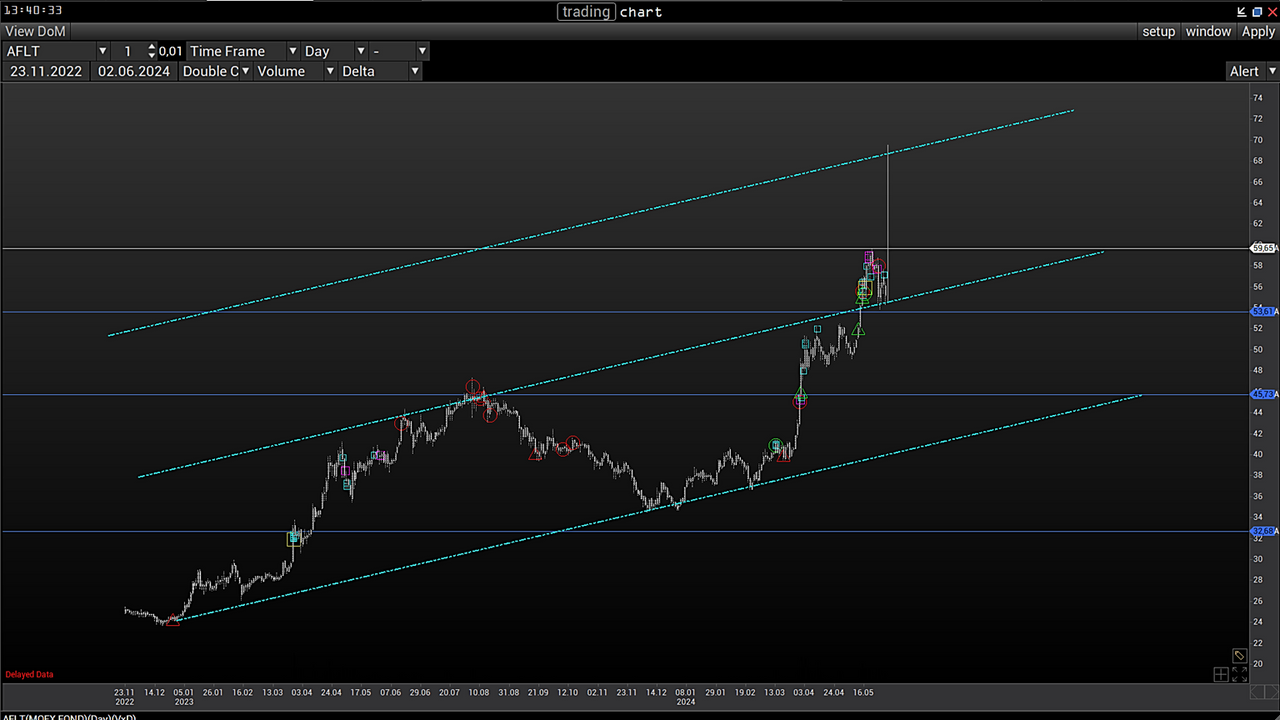

Теперь непосредственно графическая оценка.

Малый таймфрейм. Объём, накопленный в районе 32 был значительно меньше нынешнего, и привел к итоговому росту до 60. Текущие позиции существенно больше и являются закреплением за верхней границей предыдущего растущего канала, что дает возможность предположить в качестве цели (среднесрочной) диапазон в районе 72. Важно учесть глубину текущей незавершённой коррекции, но при таком спросе на акции эмитента вряд ли мы уйдем сильно глубже.

Большая недельная картина лишь подтверждает прогноз. Уверенное преодоление в рамках двухимпульсной модели важных уровней сопротивлений и накопление объёма, сопоставимое с недельными графиками.

Риски.

В текущей ситуации не стоит рассчитывать на дивиденды ни в 2024, ни в 2025, это было бы крайне неразумным решением. Следует учесть риск нахождения в позиции в течение полутора лет без компенсации риска в качества дивиденда. Для более осторожных инвесторов, предпочитающих минимальные риски, обратить внимание на возможные облигационные выпуски, если таковые появятся. При текущей ставке это не так вероятно, но в случае такого решения они будут довольно выгодными для инвесторов именно благодаря такой ставке.

Расписание текущих мероприятий на странице образовательного портала «ФИНАМ» и новые анонсы на нашем телеграм-канале.

https://www.finam.ru/