АО «ИВА» – лидер рынка импортозамещенных решений для корпоративных коммуникаций с долей 24% среди российских разработчиков ПО для видео-конференцсвязи в 2023 г. (по оценкам J`son Partners Consulting). Акционеры компании планируют предложить публичному рынку около 10% акций компании. Мы считаем, что IPO АО «ИВА» предоставит инвесторам новую привлекательную возможность участия в широкой истории роста российского рынка ИТ и его дальнейшей структурной трансформации в пользу отечественных игроков. Акции компании предлагают характерное для сегмента разработчиков ПО и высоко востребованное публичным рынком сочетание значительных перспектив роста и высокой рентабельности, низкой капиталоемкости и долговой нагрузки, а также перспективы выплаты дивидендов. Мы полагаем, что бумаги IVA Technologies имеют потенциал повторить рыночный успех ближайших компаний-аналогов — Группы Астра и Positive Technologies.

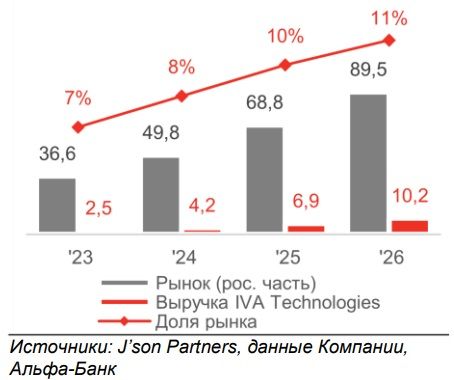

АО «ИВА» – лидер рынка импортозамещенных решений для корпоративных коммуникаций c лучшим ценностным предложением и значительным потенциалом роста. Компания предлагает клиентам уникальный среди российских вендоров комплекс из 14 программных продуктов и оборудования, позволяющий закрыть весь спектр потребностей заказчика в современных безопасных цифровых корпоративных коммуникациях. «Софт» и «железо» Группы позволяют клиентам эффективно заместить решения таких глобальных гигантов как Zoom, Microsoft, Cisco, Avaya, Yealink, Google и пр. Число заказчиков в сегментах B2B и B2G превысило 500, а количество поставленных лицензий превышает 200 тысяч. По нашему прогнозу, доля IVA Technologies на широком рынке импортозамещенных унифицированных коммуникаций увеличится с 7% в 2023 г. до 13% в 2028 г.

Рис. 1. Прогноз российского рынка импорто- замещенных решений для корпоративных коммуникаций и выручки компании, млрд руб.

Целевой рынок демонстрирует внушительный потенциал роста в среднем на 33% в год на горизонте до 2028 г. По прогнозу J’son & Partners Consulting, СГТР российского рынка ИТ-решений для корпоративных коммуникаций в 2023- 28 гг. составит 15,2%. При этом в связи с уходом с рынка ряда доминирующих западных вендоров и в результате поставленной государством приоритетной задачи по переходу на отечественное ПО и оборудование широкого круга заказчиков из государственного и корпоративного секторов в ближайшие годы ожидается значительное увеличение доли рынка российских игроков – с 29% в докризисном 2021 г. до 45% в 2023 г. и далее до более чем 91% к 2028 г. Ожидается, что емкость рынка российских решений увеличится с 50 млрд руб. в текущем году до 150 млрд руб. в 2028 г., предполагая СГТР за этот период на уровне 32,5%.

Сбалансированная стратегия развития… В ближайшие годы основными приоритетами компании будут совершенствование и расширение стэка цифровых коммуникационных решений за счет продолжения активных инвестиций и внутренних инноваций, повышение качества клиентского опыта и рост монетизации клиентской базы, которые при реализации эффекта масштаба и сокращении затрат на привлечение позволят поддерживать рентабельность на высоком уровне.

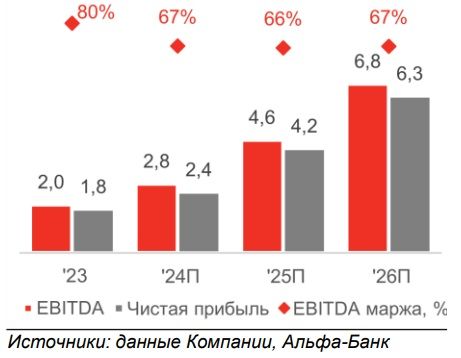

…найдет отражение в прибыльном росте. Наш прогноз предполагает внушительный рост выручки в 2023-28 гг. в среднем на 52% в год, отражая увеличение доли целевого рынка. Характерная для разработчиков ПО в целом бизнес-модель с солидной рентабельностью EBITDA (по прогнозу, в среднем 67% в период 2024-28 гг.) и низкой капиталоемкостью предполагает высокие перспективы роста чистого денежного потока, а также сохранение незначительной долговой нагрузки. Также начиная с 2025 г. компания планирует распределять не менее 50% скорректированной чистой прибыли в виде дивидендов акционерам.

Рис. 2. Прогноз EBITDA и чистой прибыли, млрд руб.

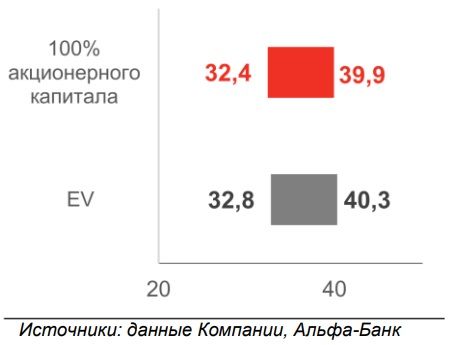

Учитывая характеристики бизнеса, макроэкономическое, рыночное и регуляторное окружение при определении индикативного диапазона справедливой стоимости АО «ИВА» мы использовали стандартный подходы – сравнительный анализ (на базе мультипликаторов торгуемых компаний- аналогов) и метод ДДП. Мы определили следующий индикативный диапазон справедливой стоимости: стоимость бизнеса (EV) от 32,8 млрд руб. до 40,3 млрд руб., стоимость 100% акционерного капитала — от 32,4 млрд руб. до 39,9 млрд руб. Наш индикативный диапазон стоимости бизнеса предполагает диапазон мультипликатора 2024П EV/EBITDA 11,7х-14,4х, или от дисконта 12% до премии 8% к среднему мультипликатору ближайших компаний-аналогов – Positive Technologies и Группы Астра. По мультипликатору 2025П EV/EBITDA (7,2х-8,8х) наша оценка предполагает от дисконта 5% до премии 17% к среднему значению по этим компаниям аналогам.

Рис. 3. Диапазон справедливой стоимости, млрд руб.

https://www.finam.ru/