Начнем, пожалуй, с последних данных.

Доходность компании

По итогам I квартала 2024 года «Газпром» получил по российским стандартам бухгалтерского учета (РСБУ) чистый убыток в 449,53 млрд рублей против убытка в 95,1 млрд рублей годом ранее, следует из отчета компании.

Выручка компании в январе — марте выросла на 5,6% — до 1,710 трлн рублей.

Валовая прибыль ПАО «Газпром» снизилась на 25%, до 411,46 млрд рублей, а убыток до уплаты налогов составил 550,1 млрд рублей против 113,5 млрд рублей годом ранее.

Дебиторская задолженность «Газпром» на конец I квартала 2024 года составила 2,348 трлн рублей против 2,595 трлн рублей на конец 2023 года. Кредиторская задолженность на конец I квартала снизилась до 1,237 трлн рублей с 1,324 трлн рублей на конец 2023 года.

Помимо этого «Газпром» по итогам 2023 года получил убыток в 629 млрд руб. против прибыли 1,23 трлн руб. годом ранее

ПАО «Газпром» опубликовал отчетность за 2023 год, согласно которой впервые за 25 лет компания получила чистый убыток (убыток, относящийся к акционерам) в 629,1 млрд руб., при том, что годом ранее была получена прибыль в 1,23 трлн руб. Результаты оказались существенно ниже рыночных ожиданий. Так выручка от продаж сократилась на 27% год к году до 8,5 трлн руб. В первую очередь это было обусловлено обвалом поступлений от реализации «голубого топлива» за пределы РФ – с 7,3 трлн руб. в 2022 г. до 2,9 трлн в 2023-м, впервые с 1999 года приведя к убытку от операционной деятельности, достигшему 364 млрд руб.

Важно отметить, отчетность компании была бы гораздо хуже, если вычесть из нее показатели деятельности ее крупнейшей «дочки» – «Газпром нефть». В частности, ее выручка составила 4,1 трлн руб., в то время как выручка материнского холдинга от продаж газа лишь 3,1 трлн руб. Кроме того, операционная прибыль «нефтяного сегмента» на фоне общего убытка группы «Газпром» составила 721 млрд руб. То есть получается, что EBITDA, ключевой финансовый показатель «Газпром» за прошлый год (1,8 трлн руб.) на две трети обеспечен именно за счет «Газпром нефть» (1,2 трлн), а без ее вклада он составил бы только 0,6 трлн руб.

Если из EBITDA «Газпрома» убрать также вклад еще одной 100%-ной «дочки» – «Газпромэнергохолдинг», то показатель снизился бы до менее чем 0,5 трлн руб., что примерно в 2 раза меньше, чем, например, у компании «Новатэк» (0,9 трлн руб.). Таким образом, получается, что крупнейшая газовая компания страны сегодня – это «Новатэк»!

Причиной подобного провала (кроме очевидных факторов, таких как разрыв энергетического сотрудничества с Европой), являются еще и структурные проблемы газовой монополии. «Газпром» долго предпочитал спокойно «сидеть на трубах», ведущих в Европу, и достаточно неспешно занимался диверсификацией своих поставок. К слову, санкционное давление на газовый сектор существенно ниже, чем на нефтяной, но вот только нефтяные компании не допустили обвала добычи, экспорта и нефтяных доходов бюджета.

Управление

Кризисный менеджмент «Газпром» также был недостаточно хорош. Например, компания в 2023 году продолжала наращивать капвложения, которые составили 2,4 трлн руб. (против 2,2 трлн руб. в 2022 году), а потому ее свободный денежный поток по итогам года оказался отрицательным (-125 млрд руб.). С учетом того, что в 2022 году он был близок к нулю, стратегию можно было пересмотреть, однако этого сделано не было. В период бюджетирования, осенью 2022-го, должно было быть понятно, что экспортные продажи упадут камнем, что бурение можно резко сократить, и что аппетиты тоже стоит сократить.

Вопросы есть и к эффективности контроля операционных затрат. На фоне падения выручки на 27% они у компании сократились только на 8% до 8,6 трлн руб. Причем расходы на оплату труда в 2023 году составили 1,1 трлн руб., увеличившись на 15% год к году, что вдвое превысило уровень инфляции (7,4%). Забавно, в декабре 2023 году на заседании совета директоров зампред правления монополии Фамил Садыгов заявлял, что компания по итогам года ожидает «уверенных финансовых результатов». Очевидно, что менеджмент то ли не владеет ситуацией, то ли пытается ввести инвесторов в заблуждение, ну или оперирует какими-то собственными критериями «успешности».

Долговая нагрузка

Вишенка на торте – увеличение долговой нагрузки! С учетом задолженности по аренде и бессрочным облигациям общий долг компании достигает 7,7 трлн руб., что на 38% больше уровня конца 2022 года. Такая сумма эквивалентна 30% общего государственного долга РФ. Согласно данным ПАО «Газпром», отношение чистого долга (6,3 трлн руб.) к EBITDA увеличилось с 1,07х на конец 2022 года до 2,96х на декабрь 2023 года. Без учета вклада «Газпром нефть» отношение чистого долга к EBITDA «Газпрома» на конец прошлого года превысило 10,3х. При такой запредельной долговой нагрузке кредитные рейтинги «Газпрома» должны быть существенно ниже текущих, которые сопоставимы с уровнями ведущих нефтяных компаний страны. В прошлом году процентные платежи (с учетом купонов по бессрочным облигациям) достигли 417 млрд руб. (в полтора раза больше, чем годом ранее), что сопоставимо с четвертью от расходов на обслуживание госдолга РФ за этот период! Еще один тревожный фактор, связанный с долгами, теперь уже перед самим «Газпромом». На конец 2023 года размер задолженности покупателей перед монополией вырос до 3,2 трлн руб., из них 2,2 трлн – потенциально невозвратная задолженность (ее доля за год увеличилась с 66 до 70%). «Газпром» вынужден создавать резервы под эти потенциальные убытки, что негативно влияет на его прибыль и размер дивидендов.

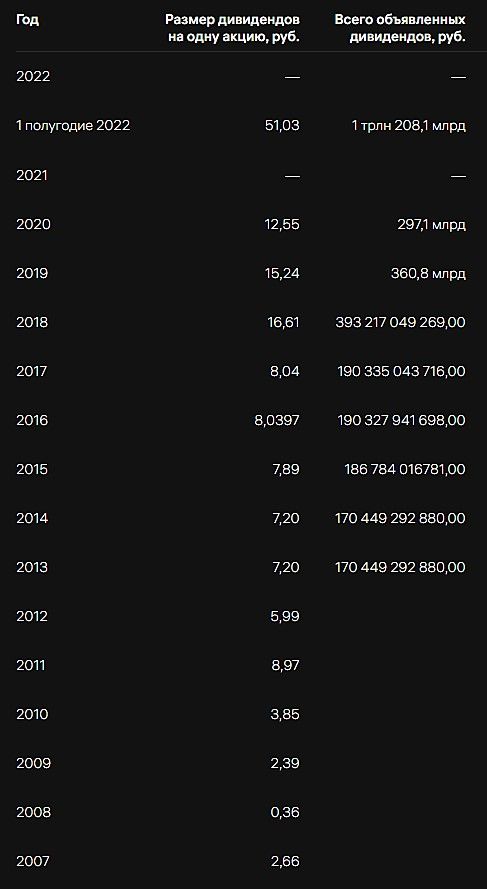

Дивидендная политика

Для инвесторов крайне важно понять, какими будут дивиденды «Газпрома» и будут ли вообще. Котировки акций компании в 2024 году упали на 2,3%, хотя в этот же период индекс нефти и газа Мосбиржи подрос на 4,6%. После публикации финансовой отчетности за 2023 год бумаги подешевели на 3,4%, их котировки 3 мая обновили годовой минимум (154 руб.). При этом по капитализации (3,73 трлн руб.) «Газпром» также уступает и своей нефтяной «дочке», и «Новатэк», показатели которых составляют соответственно 3,74 трлн и 3,76 трлн руб. Дивиденды «Газпром» выплачивает по итогам года из скорректированной чистой прибыли, которая в 2023 году составила 724 млрд руб. Однако, согласно дивидендной политике, если соотношение чистый долг/EBITDA превышает 2,5х, компания может пересмотреть размер выплат. Важный для инвесторов показатель у «Газпром» составил почти 3,0х, а значит есть риск отказа «экс-национального достояния» от выплаты дивидендов по итогам 2023 года. С учетом того, что компания не выплачивала их и по результатам более финансово успешных периодов, такие шансы крайне велики. Вопрос о выплате дивидендов будет решаться в мае Минфином и другими ключевыми игроками. В принципе «Газпром» вполне мог бы себе позволить дивиденды в размере $4 млрд (15,8 руб. на акцию), но каким будет решение, можно будет понять только через призму количества сделок по акциям компании. На котировку может также повлиять предстоящий визит Путина в Китай.

Финансовые результаты «Газпрома» влияют и на наполнение бюджета. Сейчас доля ПАО «Газпром» в государственной казне заметно снизилась. Общая сумма фискальных доходов от нефтяной отрасли в 2023 г. составила более 12 трлн руб., или 20% от всех доходов бюджетной системы страны. В то же время вклад газовой отрасли составил в четыре раза меньше – лишь около 3 трлн руб.

Темпы газификации России, которую «Газпром» ведет с 2001 года тоже невелики. В январе 2024 года вице-премьер Александр Новак заявлял, что в 2023 году уровень газификации РФ увеличился с 73 до 73,8% – то есть на 0,8%! Причем, после введения экспортной монополии на газ в 2006 году темпы подключения к природному газу российских потребителей уменьшились в два раза – с 1,5 до 0,7%. Если бы за последние 23 года было приложено достаточно усилий для полной газификации населения страны, то появились бы миллионы новых потребителей. В итоге бюджет страны исправно бы наполнялся за счет газовых поступлений и никакого убытка у монополии не было бы.

Все вышеизложенное, не является тайной, это открытая информация. При этом давайте заглянем в стратегию на 2-й квартал от одной из инвесткомпаний.

“Мы повышаем целевую цену по акциям Газпрома на 10% до RUB 230 за акцию и меняем взгляд на позитивный. Прогнозируем дивидендную доходность за 2023 г. на уровне 8% — ниже нашей предыдущей оценки в 10%. Акции Газпрома торгуются по P/E на 2024 г. в 5.5x — с дисконтом 10% к среднему уровню за 10 лет.”

Давайте порассуждаем, в чем причина возможной покупки по текущим ценам. Первое – «Газпром — национальное достояние»! Эвристика доступности: реклама компании была довольно агрессивной и слоган засел в сознании. С этой точки «Газпром» кажется надежным и эффективным. Второе – «текущие цены дешёвые»! Эвристика якоря: с апреля 2019 (за 5 лет) мы видели такие цены всего шесть раз и все время от них росли. А до 2019? До 2019 с 2012 (за 7 лет) «Газпром» не мог подняться выше, и это при условии его безубыточности на тот период. Что произошло в 2021? Было принято решение о дивидендах.

Единственное условие возможного роста — это решение о восстановлении дивидендных выплат. Об этом мы писали выше, но знать наверняка, какое будет решение, нельзя! Покупка сейчас – игра в орлянку. Подсказкой может быть увеличение объёма сделок по акции, но пока этого не наблюдается.

Выводом в данном случае является то, что покупка по текущим ценам напоминает ставку со всеми вытекающими отсюда последствиями. Тут либо ждать проявления интереса со стороны инсайдеров и крупных игроков в виде объёмов (смотрите либо в платформе VOLFIX, либо на нашем телеграм-канале – мы опубликуем эти события, если они будут) или присмотреться к облигациям компании.

Больше актуальной информации о психологических аспектах, влияющих на эффективность ваших инвестиционных и спекулятивных решений на наших вебинарах на площадке «Финам» по вторникам в 15:15 (МСК) в цикле «Психология успеха и стратегии на финансовых рынках». Здесь вы получите практические рекомендации и инструменты для улучшения вашей торговой стратегии и достижения успеха на финансовых рынках.

https://www.finam.ru/