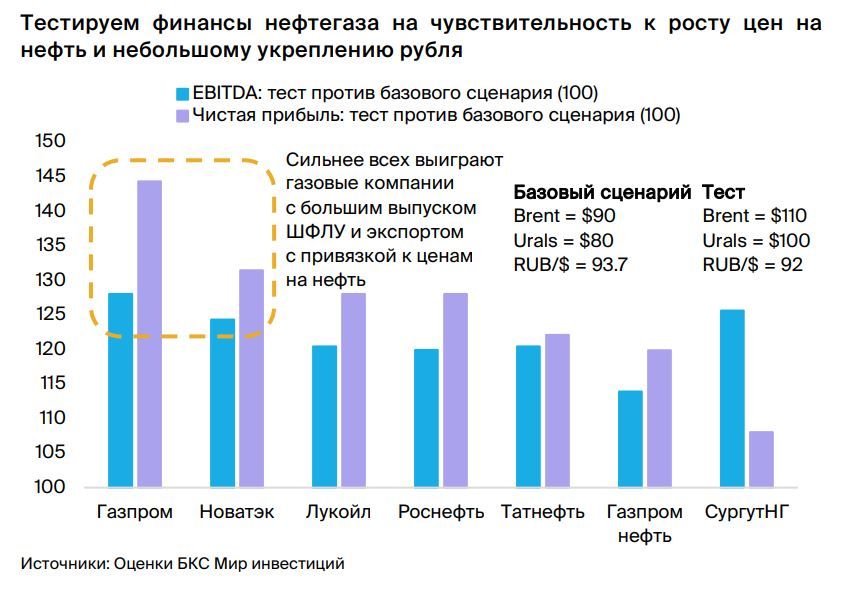

Растущие геополитические риски и сокращение добычи в РФ толкают нефтяные котировки вверх. Мы решили проверить, как EBITDA и чистая прибыль компаний нефтегазового сектора отреагируют на рост цен на нефть до $110 за баррель. Как ни странно, больше всех должны выиграть Газпром и Новатэк, а меньше всех — префы и обычка Сургутнефтегаза.

• Цена нефти выше $90/барр. из-за геополитики и снижения добычи в РФ

• «Быки» наступают, Bank of America прогнозирует Brent по $112 за баррель

• Мы протестировали бизнес сектора при $110 (базовый сценарий —$90)

• Бюджетное правило ограничивает укрепление рубля = рост прибыли

• Как ни странно, больше всех выиграют Газпром и Новатэк

• EBITDA больше вырастет у нефтяников с меньшим фокусом на переработку

• Курсовые колебания и долговая нагрузка влияют на прибыль и дивиденды o Дивиденды Газпрома сильнее всех зависят от роста цен на нефть o Слабее всех — дивиденды по префам Сургутнефтегаза.

Нефтяные «быки» наступают: Bank of America прогнозирует нефть выше $110. Как мы отмечали в нашей стратегии на 2К24, мы исходим из предположения, что в среднесрочной перспективе нефть Brent будет стоить порядка $80 за барр., но краткосрочно не исключаем значительной волатильности вблизи этого уровня. Кроме того, в нашем обзоре мы указывали на существенную вероятность того, что цены на нефть резко вырастут или упадут с переходом в новый диапазон, в котором могут торговаться еще какое-то время.

Цена на нефть уже поднялась до $90: геополитические риски растут, а к июню Россия должна добровольно сократить добычу нефти на 500 тыс. баррелей в сутки. На этом фоне появление бычьих настроений неудивительно: Bank of America недавно повысил прогноз цен на нефть марки Brent до $112 за баррель.

Нефть по $110 — что будет с рублем и нефтегазовом сектором? Но что, если прогнозы BoA сбудутся? Как это скажется на доходах нефтегаза РФ? Мы сравнили динамику прибыли при повышении цены Brent до $110 с базовым сценарием при текущей цене в $90.

Мы считаем, что в бычьем сценарии из-за бюджетного правила рубль укрепится лишь незначительно — до RUB 92/$ — по сравнению с текущим RUB 93.7/$. Такой курс на руку экспортерам — их операционные расходы в рублях не сильно повысятся по сравнению с выручкой. Наш анализ показывает, что сильнее всего вырастет EBITDA газовых компаний (Газпром +28%, Новатэк +24%), у которых, помимо экспорта газа по ценам, привязанным к нефти, высокие объемы добычи конденсата).

Нефтяники с меньшей долей и сложностью переработки (СургутНГ) выиграют сильнее крупных (Газпром нефть, Лукойл), поскольку внутренние цены на нефтепродукты по сути устанавливаются в рублях и лишь частично компенсируются демпфером. Наконец, курсовые потери Сургутнефтегаза нивелируют значительную часть роста EBITDA и чистой прибыли, в то время как долговая нагрузка и чувствительность к курсовым колебаниям Газпрома поддержат рост его EBITDA.

https://www.finam.ru/