В сегменте инструментов фиксированного дохода инвесторы могут довольствоваться двузначной доходностью по всей длине кривой процентных ставок. Оправданным может оказаться повышенный вес флоатеров с короткой дюрацией, учитывая, что ставки могут оставаться двузначными на протяжении всего года, т. е. возможности для увеличения дюрации за это время не исчезнут.

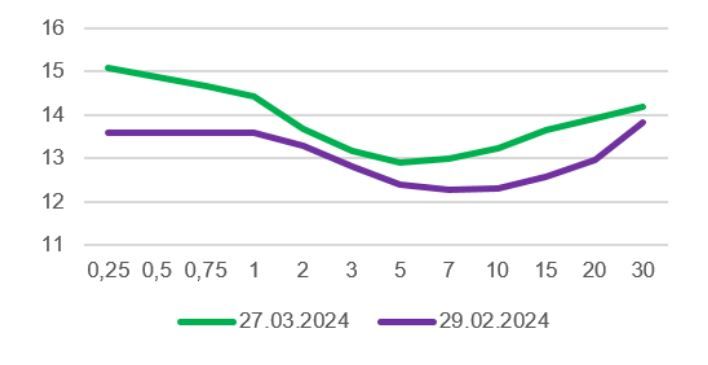

Жесткая позиция Банка России обусловила дальнейший рост доходности ОФЗ. Поступающие данные по инфляции не оставляют пока надежды на изменение риторики Банка России, а во второй половине марта активизации продаж облигаций способствовало также ослабление рубля. Спад на рынке госдолга в последние пару месяцев компенсирует собой устойчивость, наблюдавшуюся в декабре прошлого – январе этого года. Теперь доходности коротких выпусков постепенно приходят в соответствие с уровнем ключевой ставки. Аукционы Минфина во второй половине марта проходили довольно тяжело, особенно в сегменте коротких бумаг, где наблюдается дефицит спроса. Так, аукцион по ОФЗ-ПД 26219 был признан несостоявшимся в связи с отсутствием заявок по приемлемым ценовым уровням. Длинные бумаги размещались более успешно, но доходности с каждым аукционом обновляли рекорды: по 10-летним ОФЗ-ПД 26244 доходность составила 13,4% в ходе первичного размещения. Некоторая стабилизация на рынке наметилась лишь в последнюю неделю марта, чему способствовали ожидания укрепления рубля на фоне крупных налоговых выплат.

Кривая бескупонной доходности,%

Скорее всего, потенциал для повышения доходности ОФЗ еще не исчерпан. У коротких бумаг доходность все еще находится ниже ставок по банковским вкладам, что ограничивает привлекательность ОФЗ для физических лиц и, соответственно, ограничивает круг покупателей в основном банковским сектором. Длинные выпуски выглядят более привлекательно в качестве инвестиций в долгосрочные портфели, учитывая вероятное снижение ставок в 2025 году.

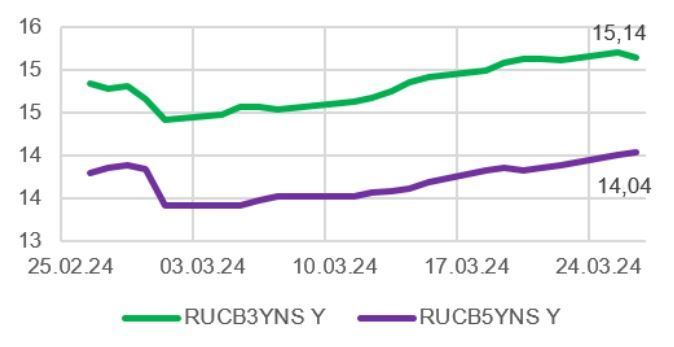

Корпоративные облигации в марте снижались вслед за ОФЗ. Рост доходностей наблюдался практически во всех сегментах рублевых бумаг.

Индексы корпоративных облигаций

Относительную устойчивость сохранили лишь флоатеры. Их привлекательность обусловлена высокими на данный момент ставками купонов, 16% и выше, в том числе по облигациям эмитентов 1-го эшелона. На наш взгляд, существенная часть портфеля облигаций должна быть представлена именно этими выпусками.

Юаневые и замещающие облигации. Слабые прогнозы относительно счета текущих операций в этом году в совокупности с достаточно низкой доходностью ОФЗ по сравнению с ключевой ставкой заставляют задуматься о бумагах, номинированных в иностранных валютах.

Март подтвердил их привлекательность, особенно замещающих облигаций, которые одни из немногих повысились в цене. Доходности замещающих облигаций несколько превышают ставки по номинированным в китайских юанях облигациям. Таким образом, замещающие облигации пользуются спросом в текущих условиях. Отметим, что снижение ставки ФРС в перспективе может привести к ослаблению доллара относительно других валют. В связи с этим мы считаем разумным нарастить долю юаневых облигаций в долгосрочных портфелях.

Предпочтение следует отдавать ликвидным бумагам, таким, как РУСАЛ БО-05; Полюс ПБО-02, Совкомфлот 001Р-01.

https://www.finam.ru/