В последнее время, активно изучая проблему динамики многих развивающихся рынков, все больше прихожу к мысли о том, что на многих из них так и не научились успешно налаживать работу внутренних механизмов роста. Главная проблема, по моему мнению, в том, что государственные ведомства всемерно пытаются ограничить инициативы участников снизу, предлагая вместо этого собственные «правильные» решения.

В этом смысле очень интересна сегодняшняя статья из WSJ о китайском рынке, который с 2015 г. стагнирует, а власти очень хотят подстегнуть его развитие за счет специфических мер «правильной» политики.

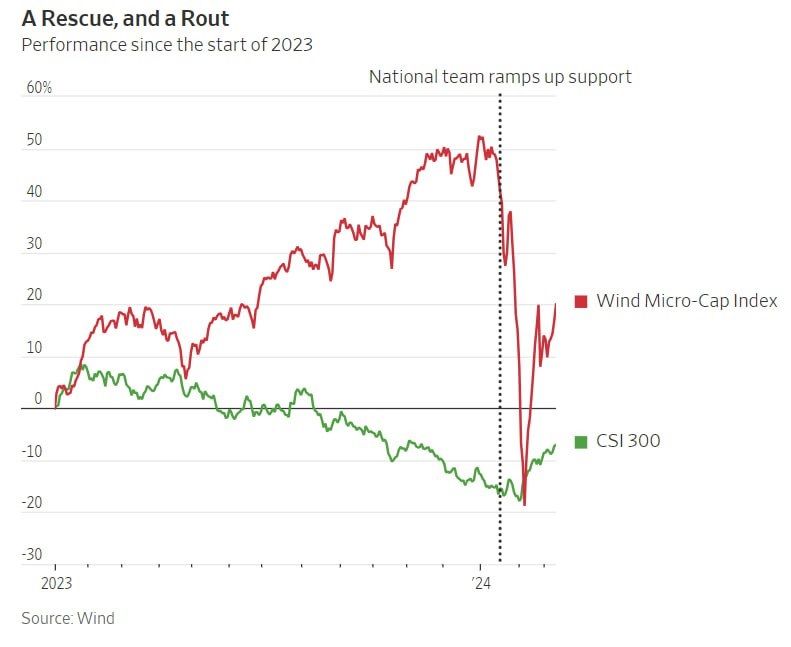

С оттоком средств нерезидентов в Китае начала действовать очень схожая с российской тенденция. Рост акций крупных эмитентов стагнирует, но пробудилась жизни в акциях средних и малых компаний, вызывающих повышенный интерес у внутренних частных инвесторов. Одним из драйверов этого роста стала активность так называемых квантовых фондов. Это — фантастически быстро развивающийся бизнес молодых людей, вернувшихся в Китай из американских хедж-фондов. Стоимость активов указанной индустрии достигла около 200 млрд долл. С начала 2023 г. многие из квантовых фондов применяют простую стратегию: покупка акций с малой и микрокапитализацией и короткая продажа фьючерсов, привязанных к индексам компаний со средней капитализацией и крупных компаний. Это принесло большой доход: популярный индекс акций с микрокапитализацией подскочил на 50% в 2023 году, а фьючерсы на индекс голубых фишек CSI 300 упали на 12%, согласно данным поставщика финансовых данных Wind.

Для такой стратегии важна предсказуемость экономических и политических изменений. «Кванты плохо справляются с ситуацией, когда что-то внезапно меняется», — сказал Филип Вул, руководитель отдела исследований финансового менеджера Rayliant Global Advisors. «Если у вас есть политическое вмешательство, которое меняет правила игры, эти модели просто не могут быть адаптированы».

И тут, как не сложно догадаться, такое изменение произошло, на поддержку рынка акций приходит государство с его «правильной» политикой. В январе 2024 г. премьер-министр Китая Ли Цян призвал сделать все для стимулирования слабеющих рынков капитала страны.

Действия финансового регулятора, о которых я уже писал ранее, были очень специфическими. На поддержку рынка акций были брошены ресурсы «национальной группы спасения», состоящей из государственных структур, которые направили средства на поддержку акций, конечно, самых крупных компаний. При этом с 2015 г. Китай уже неоднократно сталкивался с неэффективностью программ господдержки курсовой стоимости акций. В 2015 году вмешательство так называемой национальной команды государственных компаний, которой было поручено покупать акции, создало моральный риск и привело к обвинениям в инсайдерской торговле. Введение механизма автоматического выключателя в январе 2016 года было призвано остановить волатильность, но она еще больше выросла, когда инвесторы поспешили продать акции после его введения. В августе 2023 г. запрет на продажу акций для крупнейших акционеров многих компаний не остановил падение эталонного индекса CSI 300 в следующие 5 месяцев подряд.

После упомянутого вмешательства «группы спасения» в 2024 г., акции компаний микро- и малой капитализации были исключены из покупательской активности, что привело к распродаже этих акций. За первую неделю февраля индекс CSI 300 прибавил 5,8%, в то время как популярный индекс акций микрокапитализации упал на 17%. Квантовые фонды, попав на убытки, стали распродавать акции мелких компаний, вызвав на свою голову волну административного гнева.

Две крупнейшие фондовые биржи страны и финансовый регулятор в конце февраля текущего года начали широкомасштабное подавление деятельности квантовых компаний, ужесточив правила, регулирующие сектор, и временно запретив торговать двум фондам. Но инвесторы и аналитики говорят, что корни хаоса на квантовом рынке лежат в самом правительстве. По мнению, WSJ, суматоха в секторе квантовых фондов Китая в прошлом месяце стала лишь последним примером того, как попытки Пекина бороться с рынком могут иметь неприятные последствия – с драматическими результатами.

По моему мнению, WSJ привела наглядный пример неудачных действий государства, ломающего через колено любые частные инициативы на рынке. Явно, что это не приведет к восстановлению роста рынка, поскольку для этого нужно, прежде всего, доверие внутренних и внешних инвесторов. Как исследователь, и немного идеалист, думаю, что когда-нибудь в будущем действующая модель финансового регулирования на многих развивающихся рынках будет переосмыслена. Внутренними двигателями роста снова будут инициативы самих участников, а государство будет преимущественно силой, помогающей реализоваться этим инициативам. При этом государство будет крайне осторожно относиться к собственным проекта развития рынка сверху. Тогда во многих EM полноценно заработают внутренние драйверы роста.

https://www.finam.ru/