Притоки в акции идут вместе с распродажей в ОФЗ. Цены на минимуме с марта 2022 в длинных ОФЗ. Доходность 12.5-13% – как будто никто не ждёт снижения ставки до конца года.

При этом аукционы Минфина проходят успешно. Спрос есть, дисконты минимальные.

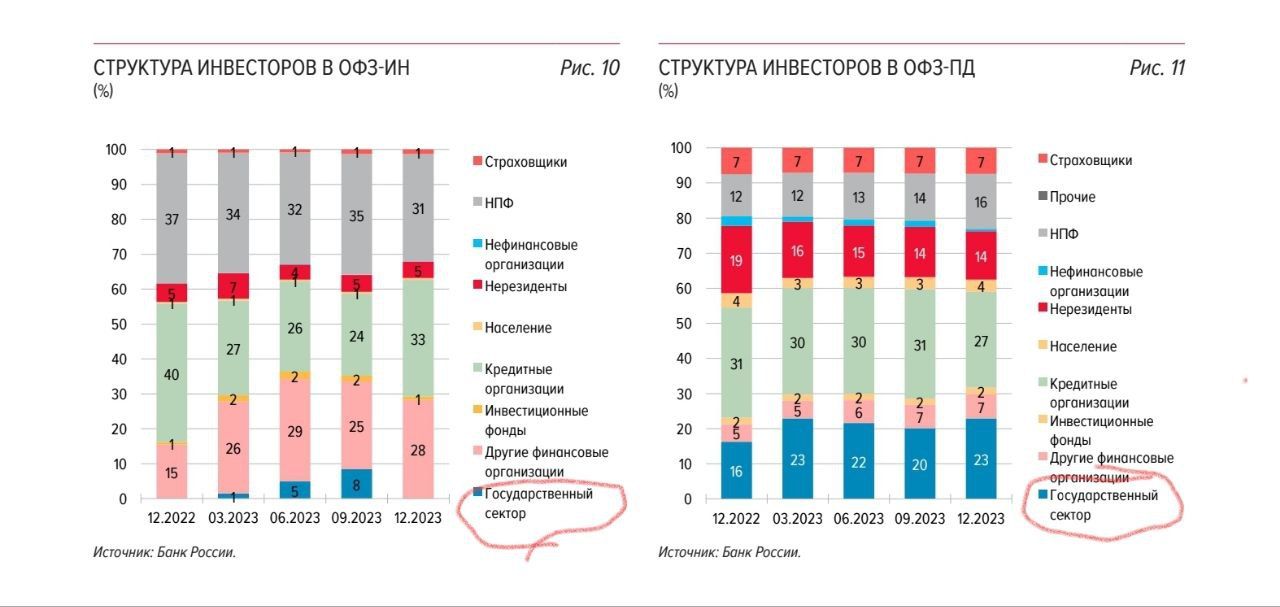

Банк России в обзоре финансовых инструментов за 2023 год, кажется, раскрыл одну из причин. У нас есть очень крупный игрок на рынке ОФЗ, который проводит слишком агрессивную стратегию.

Название у него — госсектор. Кроме Пенсионного фонда России крупных позиций не должно быть ни у кого.

Так вот в 4 кв. 2022 условный ПФР увеличил долю во всех ОФЗ-ПД с постоянным доходом с 16% до 23%. По номиналу это более 800 млрд руб. Потом 3 квартала сокращал позицию до 20% рынка и нарастил долю в линкерах ОФЗ-ИН с 0 до 8% (~100 млрд). А в 4 кв. 2023 продал все линкеры и снова резко увеличил долю в ОФЗ-ПД до 23%.

Так что доходность ОФЗ – не совсем рынок, а государственное дело. Не только у нас, но и много где. Одни госинституты устанавливают ставку и её динамику, а другие – на этом что-то зарабатывают.

Нет, вряд ли тут инсайд, но в этом все побочные эффекты ДКП в виде манипулирования ключевой ставкой:

Одни игроки получают сверхдоход, а другие будут платить повышенные % за счет нового долга, создаваемого, как известно, из ничего.

https://www.finam.ru/