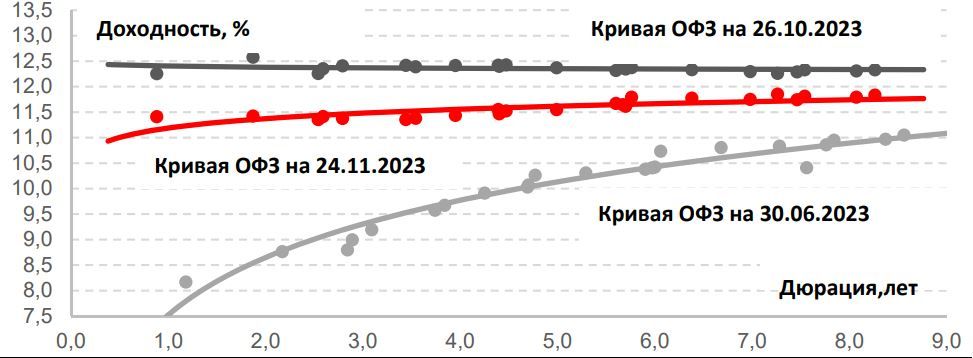

Перспективы рынка ОФЗ в условиях изолированности. Переход ЦБ РФ к резкому ужесточению денежно‐кредитной политики во второй половине текущего года, вызванный стремительным ростом инфляции, стал неожиданностью для участников рынка и привел к заметному снижению котировок ОФЗ в 3К23 г. С июля ключевая ставка была повышена на 750 б.п. до 15.0%. К концу октября доходность ОФЗ выросла на внушительные 200‐400 б.п. по сравнению с данными на 30 июня 2023 г.

Однако наученные успешным опытом прошлых лет участники рынка ожидают от ЦБ скорой победы над инфляцией и разворота ДКП в сторону смягчения. В этой связи с начала ноября доходность ОФЗ снизилась на 50‐100 б.п. Текущая доходность ОФЗ на уровне 11.3‐11.8% находится существенно ниже уровня ключевой ставки (15.0%), а инвесторы задаются вопросом – не пора ли увеличить позиции в долгосрочных ОФЗ, чтобы не пропустить ралли, когда ЦБ перейдет к снижению ставок.

Кривая доходности ОФЗ

В данном обзоре мы дадим количественную оценку рынку ОФЗ с точки зрения объема рынка, структуры и срочности бумаг, а также ключевых игроков рынка. Мы полагаем, что динамика котировок в среднесрочной перспективе будет в значительной степени определяться объемом бумаг в обращении, особенно в отношении облигаций с фиксированным купоном, а также поведением ключевых инвесторов – системно значимых банков.

Мы также поделимся нашим видением дальнейшей динамики доходности ОФЗ, исходя из того, что ключевой спекулятивный игрок этого рынка ‐ инвесторы-нерезиденты — выбыл из игры на неопределенный срок.

Несмотря на то, что текущий уровень доходности ОФЗ выглядит заниженным по сравнению с ключевой ставкой ЦБ, мы считаем, что потенциал снижения котировок ОФЗ является ограниченным даже несмотря на риск роста ключевой ставки в декабре. Мы полагаем, что стабильная база инвесторов в ОФЗ и ограниченный спекулятивный потенциал этого рынка поддержат котировки. Одновременно мы не ожидаем существенного снижения доходности в 2024 г., учитывая текущий относительно низкий уровень доходности, который уже учитывает понижение ставки от текущего уровня, а также наличие значительных проинфляционных рисков, что может потребовать от ЦБ сохранения ставки на повышенном уровне относительно продолжительное время.

Наиболее привлекательно, на наш взгляд, выглядят облигации срочностью 4‐5 лет на фоне дефицита бумаг и отсутствия нового предложения. Мы ожидаем опережающей динамики котировок данных выпусков.

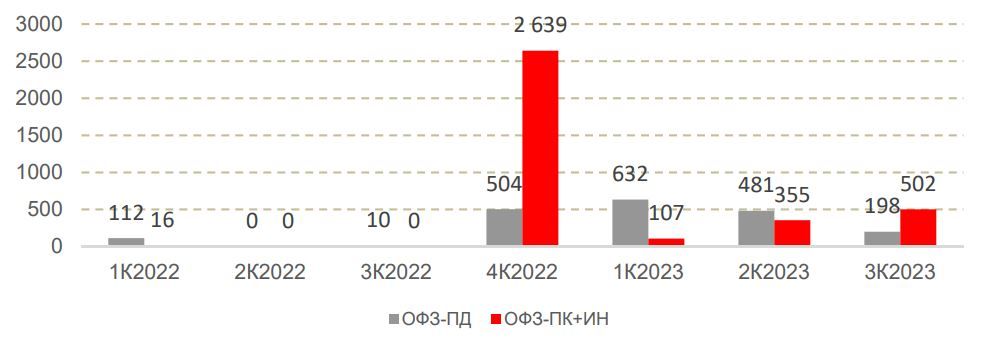

Рост объема ОФЗ с переменным купоном, дефицит ОФЗ‐ПД

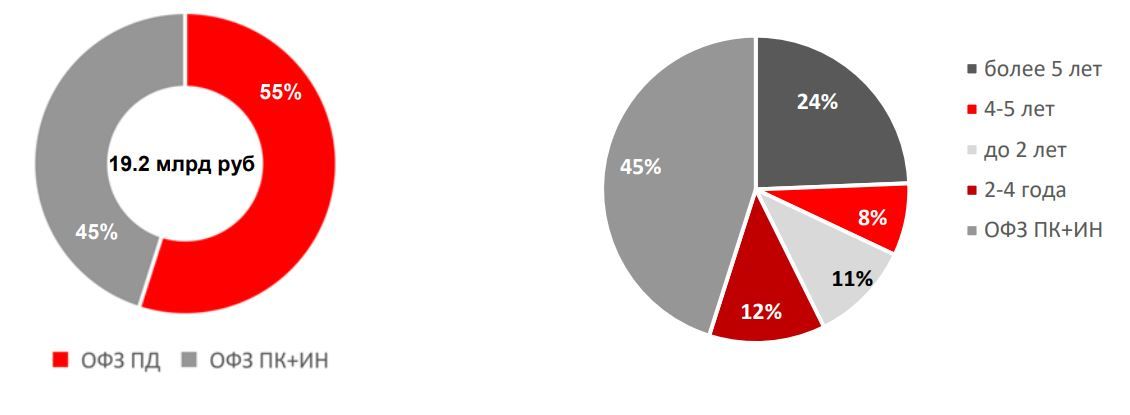

События 2022 г. серьезно изменили ландшафт локального долгового рынка. В контексте нашего отчета мы обращаем внимание на существенный рост объема ОФЗ с переменным купоном в обращении. По состоянию на 17 ноября 2023 г. объем ОФЗ с переменным купоном (флоутеры ОФЗ‐ПК и инфляционные линкеры ОФЗ‐ИН) достиг RUB 8.65 трлн, что составляет 45% от общего объема ликвидных ОФЗ в обращении (см. График 2), который по нашим оценкам составляет RUB 19.2 трлн (мы не учитываем народные ОФЗ и ГСО). Основной прирост ОФЗ с переменным купоном пришелся на 4К22 г. (см. График 1). Также предложение флоутеров от Минфина выросло в 3К23 г. как реакция ведомства на резкий рост доходности ОФЗ‐ПД.

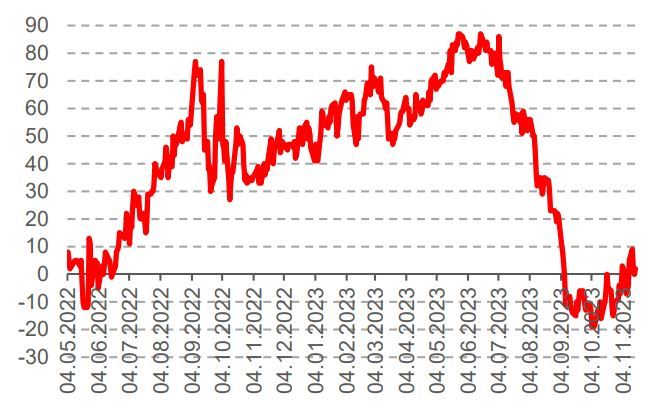

График 1: Объем размещения ОФЗ в 202202023 годах, млрд рублей

Существенное сокращение предложения классических ОФЗ с постоянным купоном (ОФЗ‐ПД) в последние два года повлияло также на то, как изменилась структура ОФЗПД по сроку погашения. На Графике 3 мы для наглядности не делали разбивку по срочности для ОФЗ с переменным купоном, чтобы проиллюстрировать, какой выбор есть у инвестора, желающего переложиться из ОФЗ с переменным купоном в классические ОФЗ с целью повысить свою доходность при ожидании снижения ключевой ставки.

Графики 2 и 3: Структура ОФЗ по типу ставки купона. Структура ОФЗ-ПД по сроку погашения

Бумаги с дюрацией до четырех лет, на которые приходится значительная доля в общем объеме ОФЗ в обращении (23%), наименее интересны для инвестора, желающего заработать на ралли при снижении ставок, т.к. небольшая дюрация ограничивает потенциал роста котировок. Оптимальным вариантом в условиях, когда ужесточение денежно‐кредитной политики близится к завершению, но перелом еще не произошел, видится выбор в пользу среднесрочных облигаций (дюрация 4‐5 лет). В настоящий момент объем таких ОФЗ в обращении составляет лишь около RUB 1.46 трлн или 8% рынка ОФЗ. Важно учесть, что вероятность навеса нового предложения в среднесрочных выпусках с фиксированным купоном невысока, т.к. на этот период приходится значительный объем погашения ОФЗ с переменным купоном (см. График 4), и мы полагаем, что при размещении новых выпусков Минфин будет стремиться к увеличению срочности долга. Косвенным подтверждением нашего тезиса можно считать ноябрьские аукционы ОФЗ, на которых Минфин размещал выпуски 26244 (май 2034 г.) и ОФЗ 26243 (май 2038 г.).

График 4: Структура ОФЗ (ПД+ПК+ИН) по сроку погашения, млрд рублей

Мы считаем, что по мере роста уверенности инвесторов в том, что цикл роста ставок завершен, повышение спроса на среднесрочные ОФЗ и дефицит таких бумаг могут привести к опережающему снижению доходности на данном участке кривой ОФЗ, соответственно среднесрочные ОФЗ с дюрацией 4‐5 лет могут показать динамику лучше рынка. Похожую динамику можно было наблюдать до 2022г. в отношении Еврооблигаций российских эмитентов, когда высокий спрос со стороны российских инвесторов, не имеющих возможности инвестировать в валютные обязательства нероссийских эмитентов, и ограниченное предложение бумаг обусловили существенно более низкую доходность выпусков российских эмитентов по сравнению с компаниями‐аналогами из других развивающихся стран. Мы выделяем ОФЗ 26224, 26228 и 26237 как наиболее привлекательные из среднесрочных ОФЗ.

Одновременно мы не ожидаем массового выхода инвесторов из ОФЗ с переменным купоном при развороте денежно‐кредитной политики. Крупнейшими инвесторами в ОФЗ являются банки, для которых максимизация доходности не является основной стратегией при инвестировании в ОФЗ. Кроме того, возможность хеджирования риска роста процентных ставок, которую дают ОФЗ с переменным купоном, важна для финансовых организаций, а также управляющих компаний, поэтому мы ожидаем сохранения существенно объема таких ОФЗ в их портфелях. Мы ожидаем, что в случае перехода инфляции к снижению по мере роста уверенности инвесторов в устойчивости этого тренда, Минфин может увеличить предложение ОФЗ‐ПД на аукционах.

Спекулятивный потенциал рынка ОФЗ снизился с уходом нерезидентов. Исторически среди инвесторов в российские облигации преобладали институциональные инвесторы – банки, и прежде всего, крупные системно значимые банки (см. График 5). По структуре инвесторов рынок облигаций значительно отличался от российского рынка акций, который был фактически поделен между инвесторами‐нерезидентами и розничными инвесторами.

Графики 5 и 6: Структура инвесторов в облигации, 2021 г. Структура инвесторов в акции, 2021 г.

Доля нерезидентов на рынке облигаций исторически была невысокой, тем не менее именно нерезиденты до 2022 г. определяли динамику долгового рынка через высокое влияние на рынок ОФЗ, т.к. интерес нерезидентов был сконцентрирован на сегменте ОФЗ.

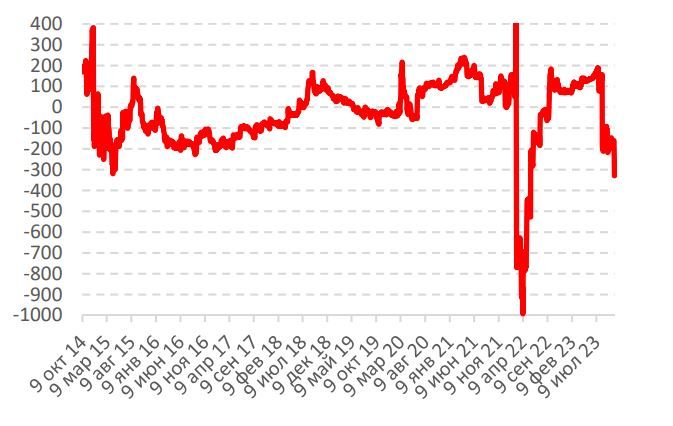

График 7: Объем рынка ОФЗ и доля нерезидентов

График 8: Доходность ОФЗ 26207 и Ключевая ставка

Клиринговая система Euroclear начала обслуживать российские ОФЗ в феврале 2013г. Наличие прямого доступа к гособлигациям РФ существенно повысило интерес к ним со стороны инвесторов‐нерезидентов, преимущественно реализующих спекулятивные стратегии carry‐trade. Особенно сильно присутствие нерезидентов повлияло на котировки ОФЗ в 2016‐2018 гг., когда на фоне высокой ключевой ставки в РФ нерезиденты увеличили свои позиции в ОФЗ, а их доля рынка превысила 30% (см. График 7). Потоки нерезидентов в этот период также существенно влияли на курс рубля, разорвав традиционную корреляцию курса с ценами на нефть.

Притоки и оттоки иностранных инвесторов из ОФЗ в прошедшие 10 лет были одним из определяющих факторов динамики котировок ОФЗ, особенно с учетом того, что нерезиденты были особенно активны на аукционах Минфина, соответственно, уровень спроса на первичных размещениях напрямую влиял на доходность ОФЗ на вторичном рынке. Для иллюстрации влияния нерезидентов на котировки ОФЗ на Графике 8 мы привели динамику доходности выпуска ОФЗ 26207 в период с сентября 2015 по сентябрь 2017 г. в сравнении с траекторией ключевой ставки ЦБ РФ. График отражает опережающий темп снижения доходности ОФЗ 26207 по сравнению с динамикой снижения ключевой ставки. Ослабление рубля и высокий уровень ключевой ставки в конце 2015 г. обусловили существенный рост объема иностранных инвестиций в ОФЗ (за 2 года доля нерезидентов в ОФЗ выросла с 20% до 34%), что способствовало резкому снижению доходности ОФЗ при невысоких темпах снижения ключевой ставки. Дисконт доходности ОФЗ 26207 к уровню ключевой ставки в указанный период превышал 300 б.п.

Верно и обратное. Так, в конце 2014 г. и в апреле 2018 г. рост геополитических рисков после введения санкций спровоцировал бегство нерезидентов из ОФЗ, что привело к заметному росту доходности ОФЗ и ослаблению курса рубля.

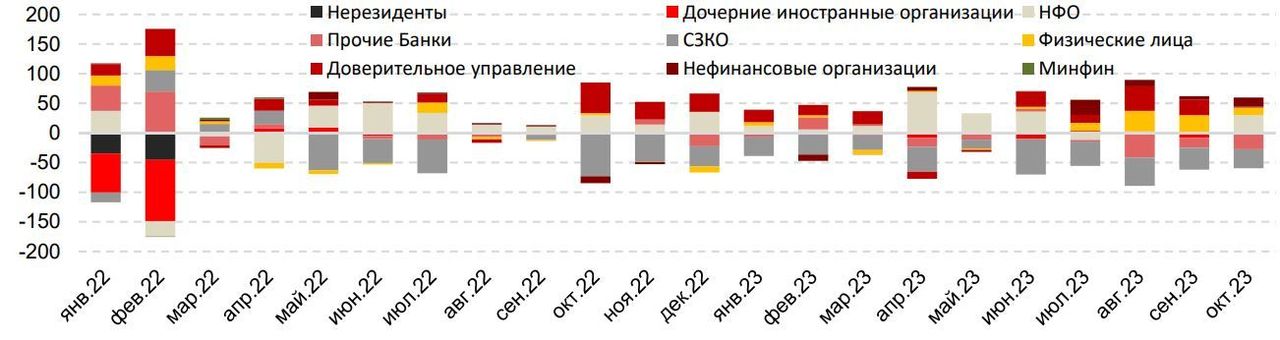

Текущий санкционный режим фактически отрезал иностранных инвесторов из недружественных стран от российского долгового рынка. По данным ЦБ РФ, доля нерезидентов в ОФЗ на 1 октября 2023 г. снизилась до уровня 7.7% (номинальный объем во владении составляет лишь RUB 1.5 трлн при общем объеме рынка ОФЗ по номиналу RUB 19.52 трлн). Теперь ключевыми игроками являются, прежде всего, российские банки, а «чистые спекулянты» фактически отсутствуют.

Данные ЦБ РФ о нетто‐покупках и продажах ОФЗ с января 2022 г. показывают, что в январе‐феврале 2022 г. нерезиденты и дочерние иностранные организации активно продавали ОФЗ, в то время как покупателями выступили банки (СЗКО и прочие банки), организации доверительного управления и физлица. В дальнейшем на протяжении 2022‐2023 гг. системно значимые банки (СЗКО) были нетто‐продавцами ОФЗ, в то время как нетто‐покупателями стали некредитные финансовые организации (на собственную позицию), а также структуры доверительного управления.

График 9: Покупки (+)/продажи (-)ОФЗ по категориям участников, млрд рублей

Примечательно, что активность физлиц в сегменте ОФЗ до августа текущего года была очень низкой, что существенно отличает долговой рынок от рынка акций, на котором более 80% оборота приходится на розничных инвесторов. На фоне повышения ключевой ставки был отмечен рост покупок ОФЗ физлицами в августе‐сентябре, однако уже в октябре объем покупок сократился существенно.

По нашему мнению, уход с рынка ОФЗ ключевого спекулятивного игрока изменил «правила игры» на рынке ОФЗ. При прогнозировании дальнейшей динамики доходности ОФЗ не стоит полагаться на опыт прошлых лет. На данный момент мы не думаем, что место нерезидентов на долговом рынке займут розничные инвесторы (как это произошло на рынке акций), т.к. текущий абсолютный уровень доходности ОФЗ (11.5‐12%) не является достаточно привлекательным для розничных инвесторов, чтобы пересмотреть свои стратегии инвестирования в пользу ОФЗ. По данным «Ведомостей» со ссылкой на представителей Мосбиржи, по итогам 9 месяцев 2023 г. объем вложений физических лиц в российский долговой рынок составил чуть менее RUB 1 трлн (RUB 997.7 млрд). Из них почти весь объем (RUB 850.5 млрд или 85.3%) пришелся на корпоративные облигации, а вложения в ОФЗ составили RUB 145.1 млрд, что составляет менее 1% от объема рынка ОФЗ. Низкая доля розничных инвесторов в ОФЗ снижает риск увеличения волатильности торгов гособлигациями, в отличие от рынка акций, где доминирование физлиц привело к значительному росту волатильности.

Уход нерезидентов привел к снижению спекулятивного потенциала ОФЗ. Принимая во внимание, что ключевым игроком рынка ОФЗ теперь являются банки, мы считаем низкой вероятность повторения сценария 2016‐2018 гг., когда темп снижения доходности ОФЗ опережал динамику снижения ключевой ставки. В настоящий момент банки являются основными покупателями ОФЗ на первичных аукционах Минфина. При этом, по данным ЦБ, с мая 2022 г. банки являлись нетто‐продавцами ОФЗ (см. График 9). Такая ситуация сложилась из‐за того, что для покупки ОФЗ на аукционах Минфина (в первую очередь, для покупки ОФЗ с переменным купоном), банки продавали на вторичном рынке ОФЗ из своих портфелей (в последние месяцы это были преимущественно ОФЗ‐ПК, что оказало давление на котировки классических ОФЗ).

Таким образом, в настоящее время отсутствуют существенные притоки новых денег в ОФЗ, как это было при росте интереса нерезидентов к ОФЗ. Это обстоятельство, с одной стороны, ограничивает потенциал роста котировок ОФЗ, но с другой стороны и снижает риски глубоких ценовых просадок.

Потенциал снижения котировок ОФЗ ограничен, несмотря на риск дальнейшего повышения ключевой ставки. На наш взгляд, при прогнозировании динамики доходности ОФЗ на горизонте ближайших 12‐18 месяцев, стоит принять во внимание изменение котировок, начиная с 1к2022 г. (см График 10 ниже).

График 10: Доходность ОФЗ 26225, ОФЗ 26224 и Ключевая ставка

График 11: Спред по доходности ОФЗ 26225 к ОФЗ 26224, б.п.

Мы обращаем внимание на то, что снижение ключевой ставки до уровня 7.5% в сентябре 2022 г. не только не привело к снижению доходности ОФЗ, но доходность перешла к росту, а премия к ключевой ставке по среднесрочным и долгосрочным ОФЗ превысила 250 б.п. Мы связываем такую ситуации с опасениями инвесторов в 2022 г. в отношении устойчивости сохранения ключевой ставки на низком уровне продолжительный период времени в условиях высоких геополитических и бюджетных рисков. Тот факт, что риск неустойчивости низких ставок реализовался в 2023 г., может стать дополнительным сдерживающим фактором для существенного снижения доходности ОФЗ на горизонте ближайших 12‐18 месяцев.

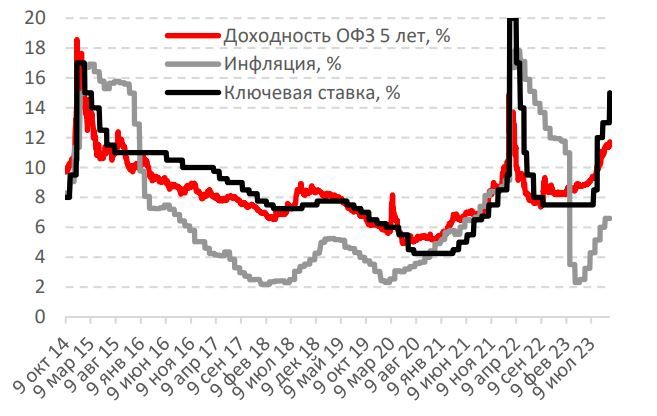

График 12: Динамика инфляции, ключевой ставки.

График 13: Спред доходности 5-летних ОФЗ к Ключевой доходности 5-летних ОФЗ (generic) ставке, б.п.

Мы отмечаем также невысокий размер премии «за дюрацию» между среднесрочными и долгосрочными выпусками в рассматриваемый период. Так, величина премии по доходности ОФЗ 26225 к ОФЗ 26224 колебалась в диапазоне 4060 б.п. до старта повышения ключевой ставки в августе текущего года.

На горизонте 12‐18 месяцев мы не ожидаем существенного увеличения угла наклона кривой. Во‐первых, текущий уровень доходности ОФЗ на горизонте до трех лет (11.211.4%) находится существенно ниже текущего значения ключевой ставки ЦБ (15.0%). Во‐вторых, мы считаем, что участникам рынка потребуется время, чтобы убедиться, что инфляция перешла к устойчивому снижению.

Исторически, доходность 5‐летних ОФЗ была близка к уровню ключевой ставки (см. График 12). В преддверии подъема ключевой ставки (за исключением острых кризисных моментов) премия 5‐летних ОФЗ к ставке не превышала 200 б.п., а затем сменялась дисконтом на уровне 70‐150 б.п. в ожидании снижения ставки по мере снижения инфляции. Текущий уровень дисконта порядка 300 б.п. соответствует уровню конца апреля 2015 г. (см. График 13), однако текущая конъюнктура существенно отличается. Напомним, что в начале мая 2015 г. ключевая ставка была снижена на 150 б.п. (с 14.0% до 12.5%), а к началу августа 2015г. ЦБ РФ понизил ключевую ставку до 11.0%.

Вместе с тем, несмотря на существенный дисконт доходности ОФЗ к ключевой ставке в настоящий момент, низкий спекулятивных потенциал рынка ОФЗ, в частности отсутствие риска существенных оттоков из ОФЗ (как это было при активной торговле ОФЗ нерезидентами), по нашему мнению, ограничивает потенциал снижения котировок ОФЗ от текущих уровней, несмотря на сохранение риска повышения ключевой ставки в декабре.

При благоприятных условиях (замедление инфляции, снижение темпов роста кредитования, замедление роста импорта) на горизонте ближайших 12 месяцев мы ожидаем, что доходность на среднем и дальнем участке кривой ОФЗ может снизиться до уровня 10.0‐10.5%, что предполагает рост цены гособлигаций на уровне 5‐7.5 фигур (что соответствует увеличению цены на 7‐10%) от текущих значений в зависимости от срочности.

В отсутствие существенных позитивных изменений рыночной конъюнктуры в 2024 г. мы не ожидаем падения доходности среднесрочных ОФЗ ниже уровня 10%. Словесные интервенции представителей ЦБ указывают на то, что базовый сценарий предполагает сохранение ставок на уровне двузначных значений в 2024 г. Дополнительным аргументом в пользу сохранения ключевой ставки на высоком уровне является необходимость охлаждения кредитного импульса в условиях проинфляционного бюджета 2024‐2025 гг. В соответствии с планами ЦБ, озвученными по итогам заседания по ставке 27 октября, проинфляционный эффект от более высокого бюджетного стимула на внутренний спрос будет компенсирован меньшим кредитным импульсом, что предполагает сохранение ставки на высоком уровне продолжительное время. На заседании по ключевой ставке 27 октября Банк России озвучил прогноз по средней ключевой ставке на 2024 и 2025 гг., который составляет 12.5‐14.5% и 7.0‐9.0% соответственно. По нашему мнению, в ближайшие 3‐6 месяцев участники рынка будут пристально следить за еженедельными данными по инфляции, опережающими индикаторами инфляции, а также за статистикой по динамике кредитования. В случае формирования устойчивого тренда на замедление инфляции, потенциал роста котировок ОФЗ может быть оперативно реализован.

Основные выводы:

• Среднесрочные ОФЗ выглядят привлекательно. Несмотря на заметное снижение доходности ОФЗ в ноябре, мы считаем, что на горизонте 12 месяцев сохраняется потенциал снижения доходности ОФЗ‐ПД. В отсутствие дополнительных рисков мы ожидаем снижения доходности ОФЗ на среднем и дальнем участке кривой до уровня 10.0‐10.5%, что соответствует росту цен в диапазоне 7‐10%. Мы выделяем ОФЗ 26224, 26228 и 26237 как наиболее привлекательные из среднесрочных ОФЗ. Ключевым риском для восстановления российского долгового рынка мы считаем резкое усиление геополитического напряжения, а также существенное снижение цен на ресурсы, однако на данном этапе вероятность реализации этих рисков не выглядит высокой. По мере снижения инфляции мы ожидаем сокращения интереса к ОФЗ с переменным купоном, однако при этом мы не ожидаем массового выхода инвесторов из флоутеров. Возможность хеджирования процентного риска, которую дают флоутеры, важна для основных инвесторов в ОФЗ (банков и управляющих компаний), соответственно можно предположить, что они будут сохранять такие бумаги в своих портфелях.

• Потенциал роста доходности ОФЗ‐ПД ограничен, не ожидаем роста волатильности. Уход нерезидентов с российского долгового рынка привел к снижению спекулятивного потенциала рынка ОФЗ. С одной стороны, мы не ожидаем резкого снижения доходности при развороте инфляционного тренда, но с другой стороны и распродажа ОФЗ маловероятна в текущих условиях. На данный момент на рынке доминирующую роль играют банки, которые можно назвать стабильными инвесторами, т.к. максимизация доходности не является их основной стратегией при инвестировании в ОФЗ, соответственно нет оснований ожидать усиления волатильности на рынке облигаций.

• Всплеск интереса розничных инвесторов к ОФЗ маловероятен. Мы не считаем, что в среднесрочной перспективе влияние розничных инвесторов на долговой рынок может усилиться (по аналогии с рынком акций). Текущий уровень доходности ОФЗ (11.3%‐11.8%) не является привлекательным для инвесторов‐физлиц. Можно ожидать некоторого роста интереса к среднесрочным ОФЗ с высоким купоном, позволяющим зафиксировать двузначный уровень доходности на горизонте 10+ лет (например, ОФЗ 26244 @март 2034 г., ставка купона 11.25%), однако это не повлияет на расстановку сил среди ключевых инвесторов в облигации.

https://www.finam.ru/