Рынки под давлением. Доходность 5-летних гособлигаций в начале июля превысила 16,0%, что соответствует шоковым уровням декабря 2014 г. и марта 2022 г. Однако в отличие от тех периодов, когда после резкого роста доходность почти сразу же снижалась, в настоящий момент она может задержаться на повышенных уровнях. Рынок облигаций существенно скорректировался в июне, когда макроэкономическая статистика отразила остановку дезинфляции, что повлекло за собой рост ожиданий дальнейшего повышения ключевой ставки. На данный момент котировки облигаций, а также ставки денежного рынка уже отражают повышение ставки до 18,0% на ближайшем заседании 26 июля. Примечательно, что и рынок акций перешел от роста к коррекции — к текущему моменту индекс Мосбиржи (без учета дивидендов) растерял весь рост этого года.

Динамика инфляции и доходности 5-летних ОФЗ

Инфляция – ключевой риск. Важным фактором неопределенности для финансовых рынков является дальнейшая динамика инфляции. Несмотря на то, что ключевая ставка находится на повышенном уровне 16% уже более полугода, на данный момент этого недостаточно для охлаждения потребительского спроса и снижения инфляции. Мы ожидаем сохранения высокой волатильности в ближайшие месяцы, несмотря на то, что повышение ставки в июле уже фактически «в цене».

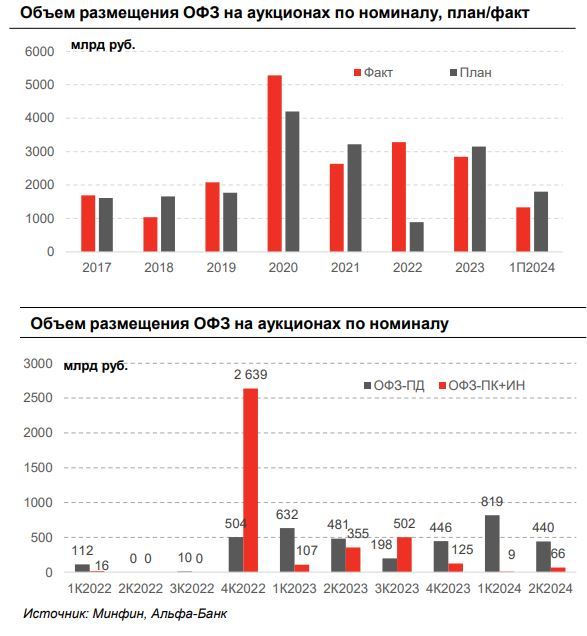

Ожидаем сохранения напряженной ситуации на рынке облигаций в 3К24. Мы считаем, что риск ценовой коррекции в облигациях сохранится, если и после повышения ключевой ставки в июле охлаждения потребительской активности не произойдет. Корпоративные облигации в силу невысокой срочности менее подвержены риску ценовой коррекции. Наиболее высокие риски у ОФЗ срочностью более 10 лет. Отсутствие явных признаков дезинфляции и ослабления потребительского спроса в совокупности со значительным недовыполнением Минфином плана по размещению ОФЗ во 2К24 (Минфин разместил 423,7 млрд руб. по номиналу при квартальном плане 1 трлн руб.) не создают предпосылок для восстановления вторичного рынка ОФЗ. Вероятно, неопределенность в отношении дальнейшей динамики ключевой ставки сохранится и после заседания ЦБ, что будет препятствовать восстановлению рынка облигаций.

Минфин снизил давление на рынок ОФЗ

Щедрость Минфина в 1К24 обеспечила рост доходности ОФЗ. Политика Минфина по активному размещению двух долгосрочных ОФЗ-ПД в 1К24 (выпуски 26244 и 26243) с существенной премией к вторичному рынку внесла заметный вклад в рост доходности долгосрочных ОФЗ в 1К24. Со второго квартала тактика Минфина заметно изменилась, что снизило давление на вторичный рынок ОФЗ, однако разворот инфляции к росту усилил риски дальнейшего повышения ставки, что в свою очередь повысило давление на долговой рынок.

План по размещениям на 2К24 не выполнен. В условиях стремительного роста доходности Минфин отменил несколько аукционов ОФЗ. По итогам 1П24 план по размещениям на этот период выполнен на 74%, причем преимущественно за счет избыточного размещения в 1К24 г. Недоразмещенный во 2К24 объем ОФЗ на сумму 500 млрд руб. по номиналу переехал в 3К24 (план на 3К24 составляет 1,5 трлн руб. по номиналу). Однако скромные объемы аукционов в июне-июле позволяют нам сделать вывод, что Минфин не готов проводить размещения любой ценой даже для выполнения плана. В целом, практика прошлых лет указывает на то, что объем размещения ОФЗ чутко следует за конъюнктурой рынка (см. График 1), т. е. Минфин активно увеличивает объем размещения при благоприятной конъюнктуре и наоборот.

3К24 – период низкой активности на долговом рынке. Мы ожидаем существенного снижения активности на первичном рынке корпоративных размещений на фоне высокой ставки и неопределенности ее дальнейшей траектории. На аукционах ОФЗ мы ожидаем предложения преимущественно выпусков с плавающим купоном. При этом мы полагаем, что ценовые ожидания инвесторов будут постепенно корректироваться ближе к уровням, на которых Минфин готов проводить размещения, что будет способствовать увеличению объема размещения. На аукционах в июне-июле Минфин решительно отклонял заявки, выставленные по ценам заметно ниже вторичного рынка, в то время как объем «нерыночного» спроса превышал итоговый объем размещения в несколько раз, что говорит о наличии спроса на подобные инструменты.

Потребительский спрос — первые признаки охлаждения

Опережающие индикаторы указывают на снижение потребительской активности в мае. Ускорение инфляции в мае-апреле сопровождалось сохранением высоких темпов роста потребительского кредитования (без учета ипотеки), ускорением роста зарплат, сохранением индекса потребительской уверенности на высоком уровне. По итогам мая индекс потребительской уверенности немного снизился, также снизился темп роста оборота розничной торговли. Мы ожидаем и снижения темпов роста потребительского кредитования по итогам июня. На данный момент это выглядит как слабый позитивный сигнал, однако если тренд сохранится, последует позитивная реакция фондового рынка.

Темп роста оборота розничной торговли г/г, номинальной зарплаты г/г и динамика инфляции м/м

Инфляция в июне стала позитивным сюрпризом. По данным Росстата инфляция в июне составила 0,64% м/м по сравнению с 0,84% в мае, что стало приятной неожиданностью для рынка, ожидавшего сохранения повышенных темпов инфляции. Тем не менее, июньская инфляция находится на уровне существенно выше целевого, соответственно повышение ключевой ставки в июле выглядит почти неизбежным.

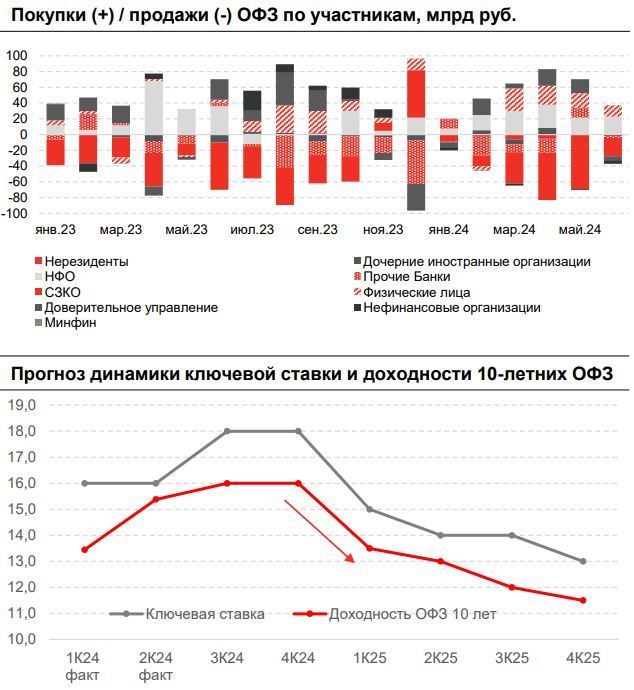

Разворот на рынке ОФЗ в 3К24 маловероятен

Поведение основных игроков не указывает на ожидание разворота. Мы не ожидаем, что рынок ОФЗ перейдет к устойчивому росту до появления явных сигналов о прогрессе дезинфляции, а также об ослаблении потребительского спроса и снижении инфляционных ожиданий. Основными игроками на первичном и вторичном рынке ОФЗ являются системно значимые банки (СЗКО). В 2024 г. СЗКО являются основными нетто-продавцами на вторичном рынке ОФЗ . Заметим, что банки (включая СЗКО) являются и крупнейшими инвесторами в ОФЗ (34% от общего объема, по данным ЦБ РФ на 01.01.2024 г.). Хотя в июне объем нетто-продаж СЗКО снизился по сравнению с маем и апрелем, мы считаем, что говорить о смене поведения банков преждевременно. Напомним, что в декабре 2023 г. переход СЗКО к активным покупкам ОФЗ (банки стали крупными нетто-покупателями ОФЗ на вторичном рынке) оказал долговому рынку существенную поддержку. Мы полагаем, что переход банков от нетто-продаж к нетто-покупкам ОФЗ в 2024 г. может стать началом тренда восстановления рынка облигаций. Однако мы считаем смену тренда в 3К24 маловероятной. Напротив, мы ожидаем, что и в случае повышения ключевой ставки до 18,0% на заседании 26 июля риск дальнейшего повышения ставки сохранится, т. к. рынку еще предстоит убедиться в том, что первые признаки охлаждения потребительского спроса, появившиеся в маеиюне, перейдут в устойчивую тенденцию.

Доходность ОФЗ может перейти к снижению в 1К25. Прогноз Альфа-Банка предполагает, что на заседании 26 июля 2024 г. ключевая ставка будет повышена до 18,0% и сохранится на этом уровне до конца 2024 г. Ожидаем, что к концу 2025 г. ключевая ставка может снизиться до 13,0%, причем существенное снижение ставки придется на 1К25 (с 18% до 15%).

Мы считаем, что доходность ОФЗ будет снижаться с опережением ключевой ставки при появлении предпосылок к понижению ставки регулятором. На этом фоне мы предполагаем, что существенный потенциал роста котировок ОФЗ может быть реализован именно в 1К25. Амбициозные планы Минфина по размещению ОФЗ на первичном рынке могут несколько притормозить темп снижения доходности ОФЗ, однако фокус большинства участников рынка именно на инвестициях в долгосрочные ОФЗ поддержит спрос и будет способствовать снижению доходности ОФЗ в 2025 г.

Рынок ждет момента для покупки длинных ОФЗ

Альтернатива ОФЗ фактически отсутствует. По нашим наблюдениям, многие институциональные инвесторы в облигации на данный момент готовы рассмотреть увеличение позиций в долгосрочных (сроком погашения через 10 лет и более) выпусках ОФЗ с фиксированным купоном, однако ждут благоприятного момента. В случае начала смягчения ДКП именно инвестиции в долгосрочные ОФЗ принесут максимальную доходность, что и обуславливает интерес инвесторов. Ниже в таблице мы привели расчет потенциального совокупного дохода от инвестиции в ОФЗ 26244 (RU000A1074G2) при снижении доходности выпуска с текущего уровня 15,7% до 11,5% к 31.12.2025. Совокупный доход за период с учетом роста цены и купонного дохода составит порядка 45%, что соответствует 31% годовых. Корпоративные облигации при снижении ставки не принесут доходности, сопоставимой с ОФЗ из-за короткой дюрации корпоративных бумаг (не более 2-х лет по большинству бумаг). Мы не исключаем, что при переходе ЦБ к снижению ставки инвесторы в целях максимизации доходности будут предпочитать инвестировать в длинные ОФЗ, а не в новые корпоративные облигации (при снижении ключевой ставки можно ожидать роста активности эмитентов на первичном рынке). Именно из-за того, что большинство долговых инвесторов сфокусировано на том, чтобы не упустить момент для покупки, при наличии признаков устойчивой дезинфляции снижение доходности ОФЗ может пройти с значительным опережением снижения ключевой ставки даже несмотря на потенциальный навес новых размещений от Минфина.

Облигации с плавающим купоном под риском отсутствия заявок на покупку. Популярная сейчас стратегия вложений в облигации с плавающим купоном имеет на наш взгляд, уязвимое место, когда и если ЦБ перейдет к снижению ключевой ставки. Учитывая тезис, описанный выше, при переходе к снижению ключевой ставки интерес инвесторов к облигациям с плавающим купоном значительно упадет, что существенно усложнит для держателей таких облигаций их продажу с целью покупки ОФЗ с фиксированным купоном для максимизации доходности.

Расчет совокупной доходности (total return) ОФЗ при снижении доходности на примере ОФЗ 26244

https://www.finam.ru/