Новогоднее ралли, хотя и с опозданием, но все же случилось. Ближайшая цель по Индексу МосБиржи находится на отметке 2900 пунктов. Дополнительным позитивом может стать снижение геополитической напряженности, а также поступление дивидендов от компаний, отсечка по которым прошла недавно.

Краткосрочные идеи: в аутсайдерах ММК заменили на ЮГК, Транснефть-ап — на СургутНГ-ао

Актуальный состав портфеля:

— Фавориты: Т-Технологии (T), Ozon (OZON), Мосбиржа (MOEX), Яндекс (YDEX), Татнефть (TATN), Полюс (PLZL), ФосАгро (PHOR)

— Аутсайдеры: Сургутнефтегаз-ао (SNGS), ЮГК (UGLD), ОГК‑2 (OGKB), ВК (VKCO), РусГидро (HYDR), ПИК (PIKK), Распадская (RASP)

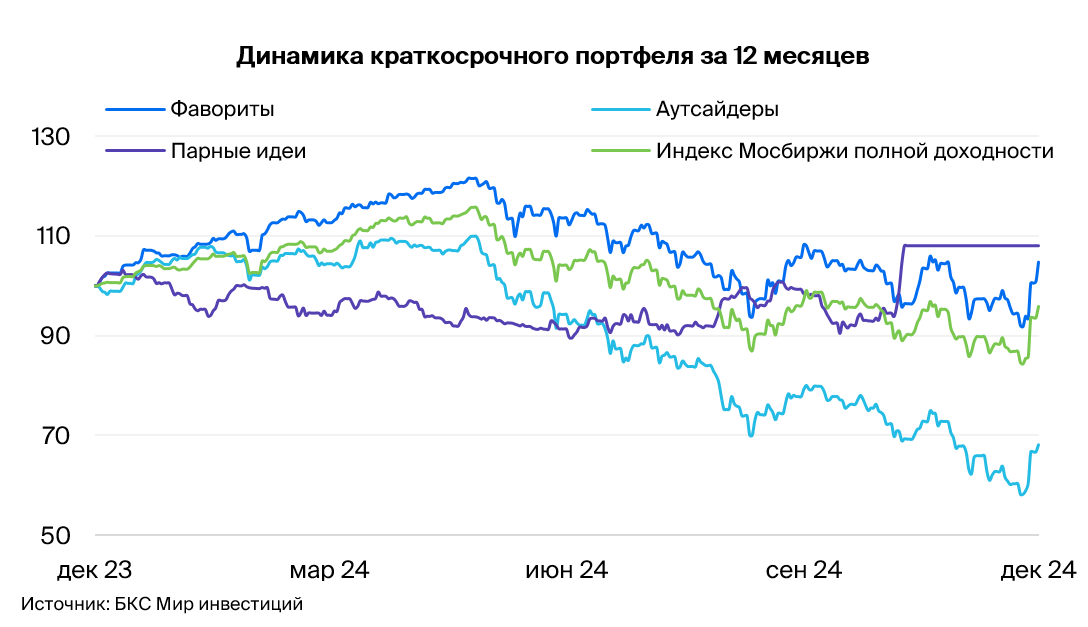

Динамика портфеля за последние три месяца:

— Фавориты упали на 3%

— Индекс МосБиржи показал снижение на 1%

— Аутсайдеры упали на 14%, динамика остается хуже рынка, что позитивно

Изменения в аутсайдерах

Добавили ЮГК и Сургутнефтегаз-ао

Мы добавляем бумаги ЮГК в список на фоне повышенных корпоративных рисков, которые могут давить на котировки. Недавно основный акционер продал 22%–ный пакет золотодобывающей компании структуре Газпромбанка для погашения долговых обязательств связанных сторон, поручителем по которым является ЮГК. Сумма таких поручительств составляла около 23 млрд руб. на I полугодие 2024 г., что существенно ниже текущей рыночной стоимости ЮГК — примерно на 40%. Считаем, что дисконт ЮГК в 20% по мультипликатору Р/Е к Полюсу выглядит справедливо.

Добавляем обыкновенные акции Сургутнефтегаза в наш список. Полагаем, что котировки будут отставать от рынка на фоне других более привлекательных компаний нефтегазового сектора, которые в среднем дают дивидендную доходность 10–20% на ближайшие 12 месяцев и 17–30% на горизонте трех лет по сравнению с примерно 4% у Сургутнефтегаз-ао в обозримом будущем.

Убрали Транснефть-ап и ММК

Мы удаляем привилегированные акции Транснефти из списка, учитывая существенную коррекцию котировок после объявления о большем, чем ожидалось, повышении налога на прибыль в следующем году. На данный момент эта новость полностью в цене.

Убираем акции ММК из списка аутсайдеров. Предполагаем, что весь негатив по рынку стали уже в цене акций. Пятничное решение ЦБ РФ по ставке может расцениваться инвесторами как сигнал к окончанию жесткой монетарной политики раньше, чем изначально ожидал рынок. В таком случае котировки ММК могут получить позитивный импульс, так как появится надежда на более скорое восстановление внутреннего спроса на сталь.

Краткосрочные фавориты: причины для покупки

Т-Технологии — Стратегия-2025, которую компания панирует озвучить в I полугодии 2025 г., может послужить катализатором. Кроме того, ожидаем продолжения роста бизнеса с учетом интеграции с Росбанком. Дивиденды также добавляют позитива в инвестиционный кейс.

Мосбиржа — высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении денежных средств овернайт. Комиссионные доходы также находятся на стабильном уровне.

Ozon — бумага остается среди наших фаворитов на отскок в случае устойчивого улучшения настроений на рынке. На прошлой неделе мы повысили наш взгляд на 12 месяцев по Ozon до «Позитивного» после несправедливой коррекции на новостях вокруг редомициляции и временного снижения уровня листинга из-за зарубежной «прописки». На наш взгляд, текущая оценка привлекательна, учитывая перспективы роста бизнеса Ozon и улучшения его рентабельности. Основной риск для идеи — настроения на рынке акций.

Яндекс — низкая долговая нагрузка и прибыльность должны снизить чувствительность бизнеса к высоким процентным ставкам. А привлекательные долгосрочные перспективы бизнеса при умеренной оценке могут способствовать опережающему росту котировок в случае устойчивого улучшения настроений на рынке акций.

Татнефть — после существенной коррекции на российском рынке акции торгуются на привлекательном уровне. Ждем отчет за 2024 г., который должен подтвердить возможность дивидендного сюрприза в виде повышения коэффициента дивидендных выплат до 75–90%. Взгляд подкрепляется сильным балансом и высоким производственным потенциалом, который ограничен только соглашением ОПЕК+.

Полюс — предстоящая сильная финансовая отчетность за II полугодие 2024 г. будет поддерживать котировки. Недавние шаги менеджмента служат признаком улучшения корпоративного управления, что позитивно в долгосрочном периоде.

ФосАгро — мы позитивно смотрим на бумаги краткосрочно на фоне слабого рубля и устойчивых цен на фосфорные удобрения. Дополнительным позитивом для компании послужит отмена валютных экспортных пошлин с 1 января 2025 г. Мы также ожидаем рост выпуска сложных удобрений в 2025 г., что должно поддержать выручку в следующем году.

Краткосрочные аутсайдеры: причины для продажи

Сургутнефтегаз-ао — полагаем, что в ближайшей перспективе котировки будут отставать от рынка на фоне других, более привлекательных компаний нефтегазового сектора, которые в среднем дают высокую двухзначную годовую дивидендную доходность, в отличие от Сургутнефтегаз-ао.

ЮГК — полагаем, что эти акции не будут пользоваться спросом со стороны инвесторов на фоне повышенных корпоративных рисков, которые могут давить на котировки. Недавно основный акционер продал 22%-ный пакет золотодобывающей компании структуре Газпромбанка для погашения долговых обязательств связанных сторон, поручителем по которым выступает ЮГК.

Распадская — прогнозируем слабые финансовые цифры за II полугодие 2024 г., что будет оказывать давление на акции угольной компании. Внутренний спрос остается слабым, а экспортные ограничения вместе с высокими логистическими издержками не позволяют зарабатывать больше на внешних рынках.

РусГидро — отрицательный свободный денежный поток снижает вероятность выплаты дивидендов не только за пропущенный 2023 г., но и за последующие годы. Высокий долг, значительная доля которого имеет переменную процентную ставку, также будет негативно сказываться на финансовых результатах.

ОГК-2 — окончание проектов с повышенной выплатой за мощность может увести в убыток по итогам 2025 г. ОГК-2 ухудшила раскрытие вместе с другими компаниями Газпром энергохолдинга, поэтому мы не видим текущих результатов. Тем не менее мы прогнозируем снижение финансовых показателей в 2024–2025 гг., что, в свою очередь, должно негативно повлиять на котировки.

ВК — высокая долговая нагрузка и чистый убыток делают компанию чувствительной к возросшим процентным ставкам в РФ. Регулятор не поменял ключевую ставку на прошлой неделе, что воодушевило инвесторов. Однако процентные ставки все равно остаются высокими, что, по нашим прогнозам, отрицательно скажется на прибыли в 2024 г. Рентабельность по EBITDA также остается одной из сфер неопределенности для ВК. Потенциальный риск для нашей идеи — если ВК решит провести IPO сегмента VK Tech — о такой возможности компания объявила недавно. Однако в краткосрочной перспективе мы считаем этот риск маловероятным, учитывая динамику рынка акций.

ПИК — высокие процентные ставки давят на долг и прибыль, а также на спрос. Отмечаем сильные рыночные доли ПИК и умеренный уровень корпоративного долга.

https://www.finam.ru/