Акции ГМК «Норильский никель» остаются в центре внимания инвесторов, однако их привлекательность для покупки на текущих уровнях вызывает сомнения.

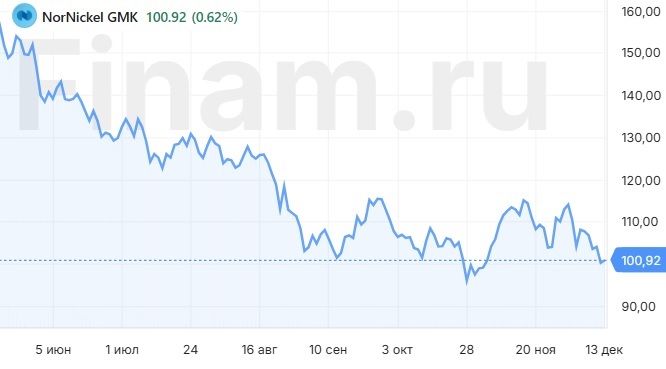

С момента достижения исторических максимумов в 2022 году бумаги потеряли более 60% своей стоимости. Тем не менее, это снижение не является достаточным основанием для рекомендаций по их покупке, учитывая ряд фундаментальных и рыночных факторов.

Ослабление рубля во второй половине года стало положительным фактором для рублёвых доходов компании, так как её продукция экспортируется за валюту. Однако, динамика цен на ключевые металлы компании остаётся неоднородной: цены на никель, платину и палладий демонстрируют слабость, что ограничивает потенциал роста выручки. Медь, напротив, стала единственным металлом, показавшим рост стоимости в долларовом эквиваленте с начала года. Слабость внешних рынков, рост логистических издержек и увеличивающиеся процентные платежи, оказывают давление на доходы компании. Кроме того, высокий уровень капитальных затрат (CAPEX) негативно сказывается на свободном денежном потоке (FCF), который остаётся ограниченным.

На этом фоне страдает дивидендная база. Более того, выплаты от дочерних компаний в текущем году не проводились. Рассчитывать на дивиденды от самой ГМК в 2024 году также не следует. Отсутствие внятной и предсказуемой дивидендной политики дополнительно снижает инвестиционную привлекательность компании.

На текущих уровнях бумаги ГМК, по нашему мнению, торгуются вблизи справедливой стоимости, а их потенциальный рост выглядит ограниченным. Более привлекательная точка входа может возникнуть в диапазоне 80–77 рублей за акцию, где проходит исторически сильный уровень поддержки. С сентября акции находятся в широком консолидационном диапазоне 96–115 рублей. Выход вниз из этого диапазона возможен на фоне ухудшения рыночных настроений из-за продолжения роста ключевой ставки ЦБ РФ.

Для возобновления интереса к акциям ГМК необходимо сочетание нескольких факторов: снижение CAPEX, продолжение девальвации рубля, устойчивый рост цен на ключевые металлы (никель, палладий, платину, медь) на мировых рынках. Без реализации данных условий инвестиционная привлекательность компании остаётся ограниченной, а потенциал роста акций – минимальным. На текущий момент покупка акций ГМК «Норильский никель» не выглядит обоснованной. Риски, связанные с высоким уровнем капитальных затрат и слабой динамикой цен на металлы, перевешивают потенциальные преимущества от слабого рубля. Инвесторам следует дождаться более благоприятных условий, таких как снижение стоимости акций до уровней поддержки или улучшение фундаментальных показателей компании. Рынок предоставляет достаточно возможностей для диверсификации, и фокус на более привлекательные активы может быть оправданным решением в текущей макроэкономической среде.

https://www.finam.ru/