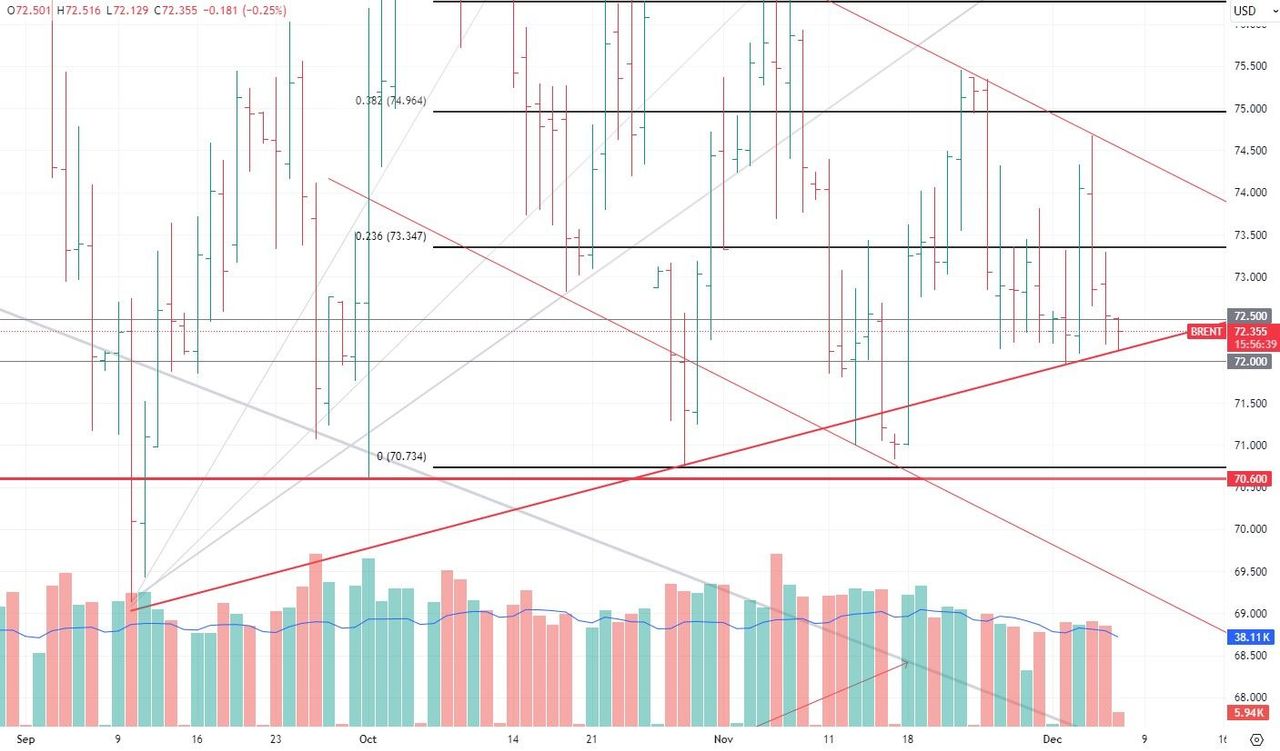

Цена на нефть марки Brent вчера упала на 0,4%. В настоящее время торги ведутся на отметке $72,25/б.

Вполне ожидаемо OPEC+ на 38-ой Министерской встрече принял решение о продлении ограничений. Напомним, параметры сделки:

В следующем году действует максимальный разрешенный уровень добычи для стран ОПЕК+ на 2025 г. на отметке 39,725 млн. б/c – по сравнению с предыдущим соглашением квоты выросли на 300 тыс. б/c за счёт увеличения квоты для ОАЭ. Рост добычи в ОАЭ должен осуществляться в 2025 г. поэтапно с апреля 2025 г. по сентябрь 2026 г.

Касаемо добровольных сокращений OPEC+ тут существует два соглашения:

Первое соглашение принималось еще в апреле 2023 г. – это сокращение на 1,65 mbd, и оно продлевается на весь 2026 г.

Второе соглашение принималось в ноябре 2023 г. – соглашение на сокращение на 2,2 mbd. Оно продлевается на I кв. 2025 г., а в дальнейшем планируется равномерный выпуск объемов на рынок в течение 18 месяцев (т.е. до конца сентября 2026 г.). Возвращаться объемы будут медленнее, чем планировалось ранее – изначально планировалось выпускать по 180 tbd, сейчас же будет осуществляться выпуск в объеме 120 tbd.

Соответственно, объем добычи стран OPEC+, принявших на себя дополнительные обязательства (т.е. это те страны, на которых ложится основная «тяжесть» сделки), выглядит, согласно плану OPEC+, следующим образом:

OPEC+ имеет право приостановить или отменить соглашение, в зависимости от рыночных условий.

Отдельного комментария заслуживает сверхдобыча. Напомним, что некоторые страны систематически нарушали договоренности и добывали больше квот. В частности, регулярно превышают квоты Ирак и Казахстан. Была достигнута договоренность о том, что они представят обновленный график компенсаций. Страны подтвердили намерение достичь полного соответствия требованиям OPEC. Период компенсации продлевается до конца июня 2026 г.

189-я конференция OPEC пройдёт 10.12, т.е. уже в следующий вторник в режиме видеоконференции. 39-я Министерская встреча пройдёт 28.05.2025 г.

Цена практически не отреагировала на решение, т.к. в целом рынок ожидал, что OPEC+ сохранит действующие ограничения. На достаточно интересный нюанс обратил внимание Reuters. Агентство сообщило, что в ходе полуденных торгов один из банков продал фьючерсных контрактов на сумму более, чем $270 млн., что привело к снижению цены WTI на 1% за несколько минут. Не вполне понятна логика сделки, т.к. продажа была осуществлена практически сразу вслед за покупкой контрактов. Вместе с тем, это свидетельствует о том, насколько сильно движение на рынке нефти зависит от спекулятивных операций и от движений на рынке т.н. бумажной нефти (торговли деривативами).

С точки зрения технического анализа, цена «уперлась» в локальную трендовую линию (обозначена на графике жирным красным цветом). Brent находится в ранее упомянутом нами кластере поддержки $72-72,5/б. Появляются шансы на отскок цены наверх.

Цена на золото. Отток в ETF добавил пессимизма

За вчерашнюю торговую сессию просадка в цене на золото составила 0,7%. Однако, сегодня цена уже пытается вернуться обратно, подрастая на 0,3%. Таким образом, глобально ситуация не меняется – рынок продолжает консолидироваться.

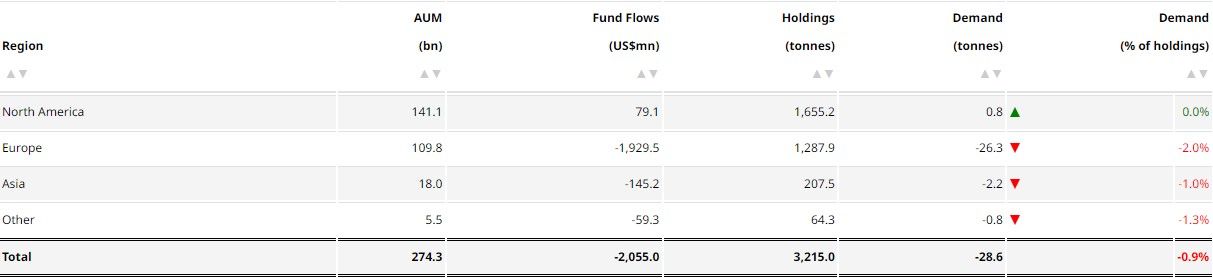

World Gold Council (WGC) представил статистику по ситуации с золотыми ETF в ноябре. Краткое резюме следующее:

В ноябре мировые фонды ETF на золото пережили первый ежемесячный отток с апреля, во главе с Европой, в то время как Северная Америка была единственным регионом, сообщившим о притоке.

Общий объем активов под управлением упал на 4% за месяц, хотя потоки с начала года по конец года оставались положительными на уровне $2,6 млрд. Но падение активов на 29% в прошлом месяце изменило спрос с начала года на отрицательный.

Объемы мировой торговли золотом продолжали расти, в основном за счет активной торговли фьючерсами и ETF.

Из сегодняшних новостей, безусловно на цену на золото может повлиять статистика по рынку труда в США. Напомним, что Nonfarm ждут на отметке +202 тыс., в то же время уровень безработицы ожидается на отметке 4,2% vs. 4,1% в октябре.

Если взглянуть на опережающий индикатор количества заявок на пособия по безработице, то мы не можем сказать, что ситуация ухудшилась. Количество первичных заявок начало снижаться. 4-х недельное скользящее среднее, которое в октябре держалось в районе 236 – 238 тыс. к концу ноября опустилось ниже 220 тыс. Негативным фактором выглядит относительный рост повторных заявок на пособия – так, например, 27.11 Министерство труда США отчиталось о 1,9 млн. шт, при этом в конце ноября количество повторных заявок держалось явно пониже.

По данным ISM активность в секторе занятости в ноябре выросла до 48,4 п., а вот в секторе услуг, наоборот, наблюдалось сокращение активности до 51,5 п. vs. 53 п. в октябре.

Увеличилось также количество сокращений согласно статистики Challenger, Gray&Christmas.

В целом, мы согласны с рыночной оценкой и действительно ждём уровень безрботицы либо чуть повыше, чем в октябре, либо же на уровне предыдущего месяца.

Если уровень безработицы окажется высоким, а цифры по Nonfarm разочаруют, то это может оказать давление на доллар и, соответственно, подтолкнуть цену на золото к росту.

Технически ситуация особо не меняется. Глобально тренд продолжает оставаться бычьим, а это значит, что продолжение роста цены пока выглядит, как наиболее вероятный сценарий. Однако, сейчас необходимо дождаться выхода цены из рэнджа.

https://www.finam.ru/