Группа “Астра”, ведущий отечественный разработчик инфраструктурного ПО, представила вчера сильные результаты по МСФО за 9 мес. 2024 года, а значит, самое время заглянуть в эту фин. отчётность и проанализировать её вместе с вами.

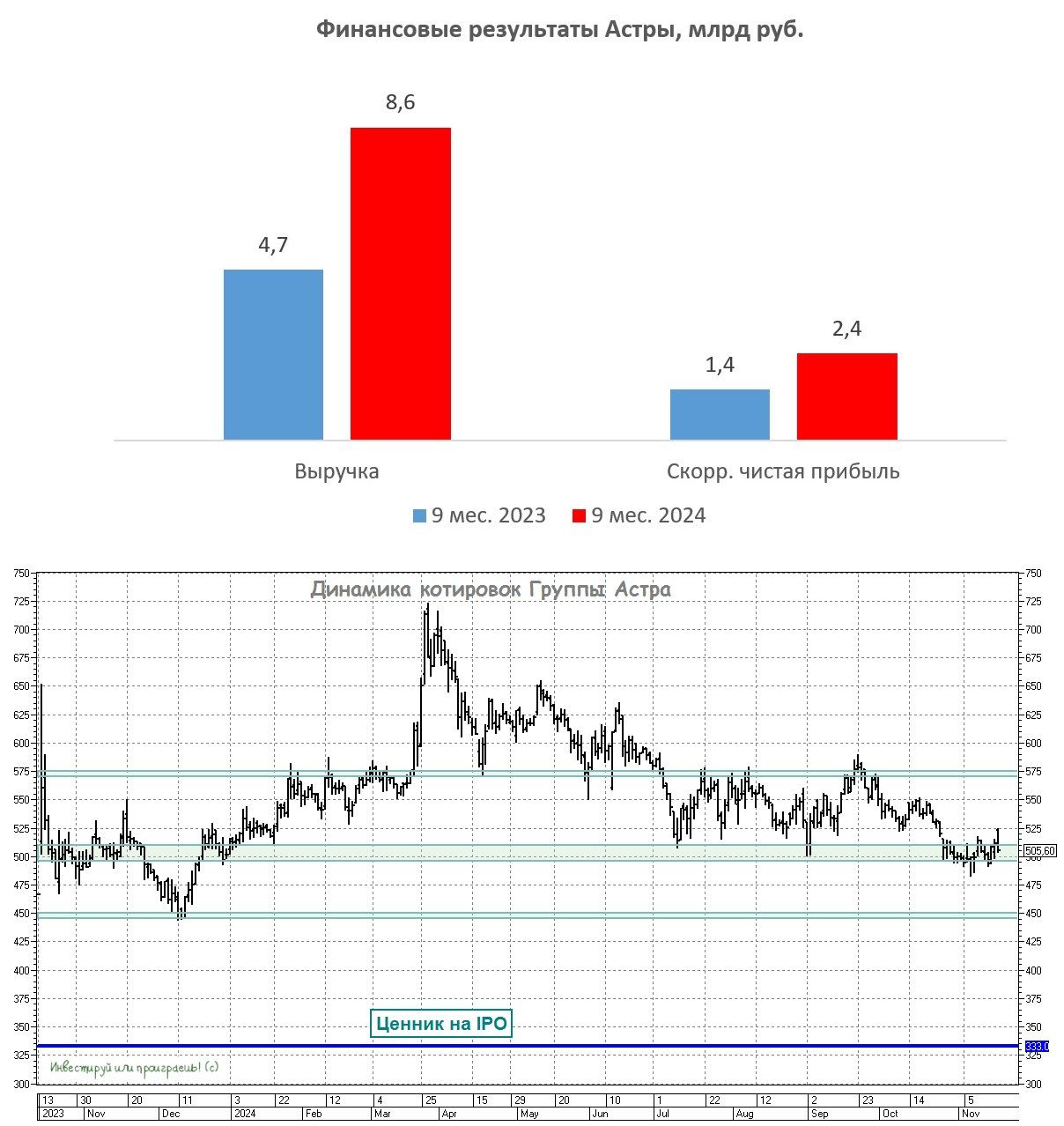

Выручка компании с января по сентябрь увеличилась на внушительные +84% (г/г) до 8,6 млрд руб., благодаря увеличению клиентской базы и расширению линейки экосистемных продуктов, которая позволяет клиентам создавать IT-инфраструктуру под свои нужды.

Отрадно отметить, что менеджмент Группы Астра выполняет свои обещания, озвученные в рамках весеннего Дня инвестора, и успешно диверсифицирует бизнес: доля продуктов экосистемы в выручке достигла уже 27%. Напомню, что масштабный портфель инфраструктурного ПО является важным конкурентным преимуществом компании, именно поэтому очень важно обращать внимание на продукты экосистемы и их растущий совокупный вклад в доходы компании.

Группа Астра активно развивает направление M&A, руководствуясь чёткой стратегией расширения в определённые сегменты рынка. На ежегодной основе компания заключает несколько сделок M&A, что создаёт доп. акционерную стоимость.

«Мы последовательно расширяем линейку наших продуктов и совершенствуем уже имеющееся программное обеспечение, чтобы комплексно закрывать потребности клиентов, диверсифицировать бизнес и повышать его устойчивость», — поведала финансовый директор Группы Астры Елена Бородкина.

Информация для любителей мат. статистики: в отчётном периоде Группа Астра продемонстрировала максимальный темп роста выручки в российском IT-секторе, а фондовый рынок, как мы знаем, всегда ценит такие истории.

Скорр. чистая прибыль Группы Астра увеличилась по итогам отчётного периода на +68% (г/г) до 2,4 млрд руб. Эффективность бизнес-процессов позволяет компании поддерживать высокую рентабельность, даже в условиях ярко выраженной сезонности бизнеса, при которой почти половина выручки генерируется в декабре. Ну и конечно же нужно отметить, что эффект высокой базы также не становится помехой для бизнес-модели компании, что радует!

Менеджмент Группы Астра подтвердил стратегическую задачу: к 2025 году увеличить чистую прибыль втрое, по сравнению с 2023 годом, до 11 млрд руб. Амбициозно, но точно выполнимо!

Долговая нагрузка по соотношению NetDebt/adj EBITDA составила скромные 0,34х, что является крайне низким уровнем и позволяет компании комфортно инвестировать в разработку новых продуктов и осуществлять сделки M&A. Особенно во времена, когда ключевая ставка находится уже выше 20%.

Не случайно, в условиях роста «ключа» менеджмент компании сейчас акцентирует усилия на ускоренном взыскании дебиторской задолженности, дабы сократить необходимость привлечения кредитных средств. Тут я их прекрасно понимаю и делал бы точно также.

Власти активно поддерживают политику импортозамещения, однако многие компании пока не успели полностью перевести свои IT-инфраструктуры на российские решения. Ожидается, что этот процесс будет ускоряться, что создаст благоприятные условия для роста Группы Астра.

Группа Астра (ASTR) – интересный инвестиционный кейс, и для меня является большим удивлением, почему котировки акций компании по-прежнему торгуются в районе 500+ руб., хотя фундаментально должны стоить гораздо дороже текущих уровней. По всей видимости, общая негативная конъюнктура на российском фондовом рынке вносит свою лепту, однако тем и хороши долгосрочные инвестиции, что дают возможность купить бизнес сильных компаний по дешёвым ценникам, и бумаги Группы Астры — яркий тому пример!

С момента IPO компании прошло чуть более года, и за это время акции выросли на +50%, тогда как индекс Мосбиржи за этот период снизился на -15%. В условиях ограниченного числа быстрорастущих компаний на российском фондовом рынке такие активы могут вызывать высокий интерес у инвесторов, поэтому действуйте на опережение!

https://www.finam.ru/