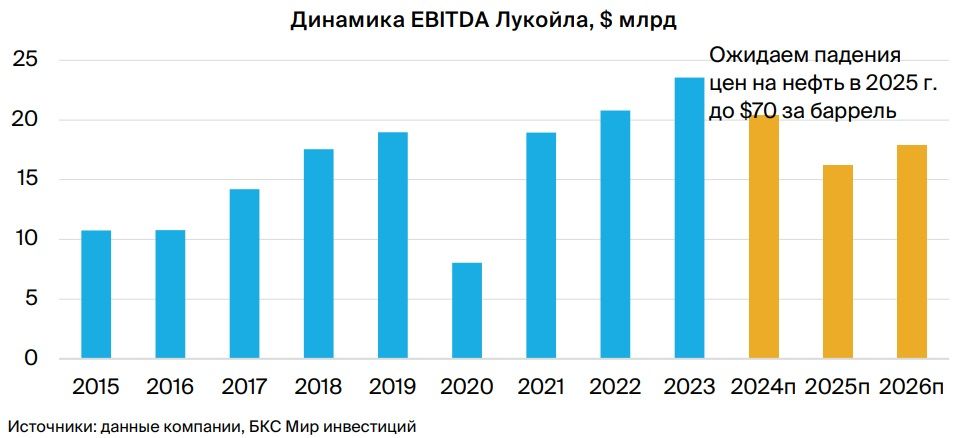

Нефтяные доходы остаются высокими, несмотря на повышение налогов – что делать с этими деньгами? Рентабельность в российском секторе нефтедобычи остается высокой. По итогам 1П24 показатель EBITDA Лукойла составила $10.9 млрд, что на 55% выше $7.1 млрд, которые компания зарабатывала в среднем в 2016-21 гг., несмотря на сокращение добычи со стороны России в рамках сделки ОПЕК+. У Лукойла на балансе накопились $14.5 млрд (на конец 1П24). Если обратный выкуп акций у инвесторов из «недружественных стран» одобрен не будет, то в будущем стоит ждать еще более крупных специальных дивидендов, что позволит вернуть объем денежных средств на исторический уровень $4-5 млрд. Ключевой акционер Лукойла находится под санкциями, что несет средние риски для бизнеса компании.

Драйверы роста

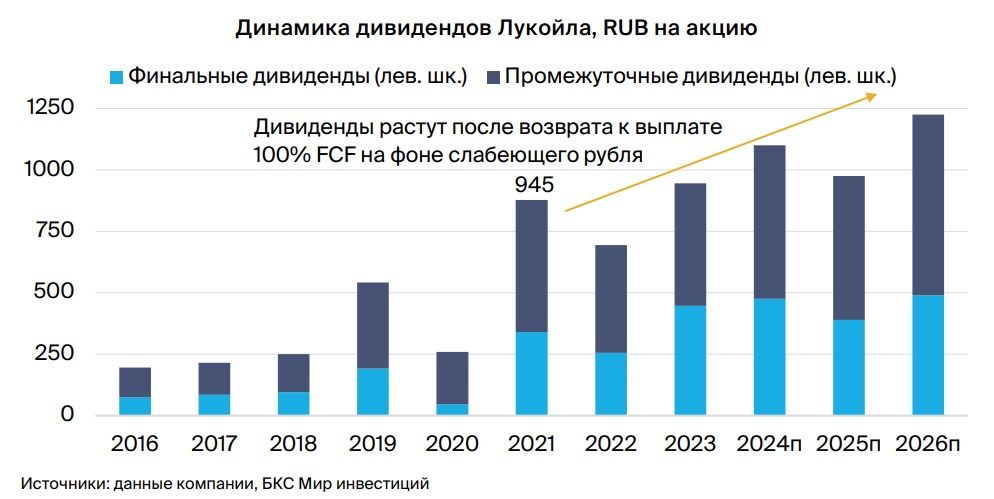

По-прежнему ожидаем, что дивиденды за 2024 г. превысят 1000 RUB/акц. По итогам 2023 г. Лукойл выплатил рекордные RUB 945 на акцию, но коэффициент составил всего 75% свободного денежного потока, поскольку в 1П24 приоритетом были ремонтные работы на заводе НОРСИ, а также компания зарезервировала денежные средства под заявленный выкуп. Вместе с тем в ближайшие 2-3 года мы ожидаем возврат к 100%. Мы прогнозируем, что за 2024 г. коэффициент выплат составит 90% от скорректированного свободного денежного потока, т.е. RUB 1100/акц. В результате дивдоходность должна составить 16% — одна из самых высоких в российском нефтегазовом секторе

Вероятный обратный выкуп с дисконтом 50% остается значительным возможным катализатором. Лукойл предложил выкупить 25% своих акций у инвесторов из «недружественных» стран с 50%-ным дисконтом. Если правительство РФ одобрит выкуп, наша оценка компании может увеличиться на 15-35% в зависимости от параметров сделки.

Ключевые риски

Падающие цены на нефть и/или укрепление рубля могут снизить рентабельность и уменьшить дивиденды. Прибыль нефтяников в рублевом выражении чувствительна как к динамике цен на нефть, так и колебаниям курса рубля. Таким образом, в случае продолжения коррекции нефтяных котировок до $60/барр. и ниже или при укреплении рубля по отношению к нефти результаты компании могут оказаться хуже наших ожиданий.

Основные изменения

Повышаем прогнозы по EBITDA на 2024 г. и 2025 г., немного снижаем оценку дивидендов за 2024 г. Мы ожидаем, что вторая половина 2024 г. окажется несколько слабее, чем 1П24, учитывая снижение среднего уровня добычи из-за влияния сокращения от ОПЕК+, введенного в 1П24, и более низких цен на нефть в сентябре-декабре, что будет частично компенсировано возвращением в строй НПЗ НОРСИ, который простаивал в течение большей части первого полугодия.

Мы повышаем наши прогнозы EBITDA и чистой прибыли на 2024 г., но все наши оценки на 2025 г. уменьшились из-за сниженного прогноза цен на нефть, что делает их консервативными на фоне консенсуса. Мы немного понизили наш прогноз дивидендов за 2024 г. с RUB 1200 до RUB 1100 на акцию (дивдоходность 16%), что лишь немногим лучше консенсуса. Понизив наш прогноз цен на нефть на 2025 г., мы остаемся оптимистичнее консенсуса в отношении дивидендов за 2025 г.

Оценка и взгляд

Понижаем целевую цену в свете повышения безрисковой ставки. Мы понижаем целевую цену акций Лукойла на 8% до RUB 9000 главным образом из-за повышения нашей безрисковой ставки, снижения нашего прогноза цен на нефть до 2027 г., что было частично компенсировано смещением нашей оценки по методу DDM на 3 месяца вперед. Мы ухудшаем взгляд до нейтрального с учетом избыточной доходности 6%. Акции Лукойла торгуются с мультипликатором P/E 5.5x 2024-25п, что на 10% ниже 10-летнего среднего значения. Дивдоходность за 2024 г. ждем на уровне 16%.

https://www.finam.ru/