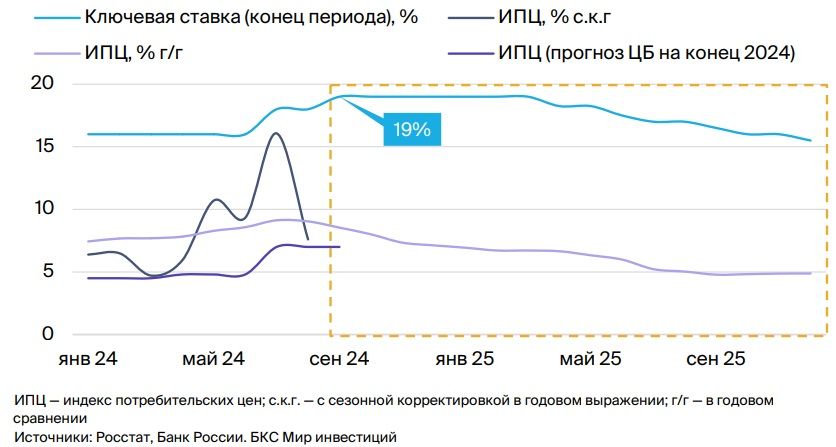

В третьем квартале рынок ждал снижения ставки ЦБ, но ее повысили. Банк России еще в июле признал, что достичь целевого уровня инфляции в этом году не удастся, и уже дважды повысил прогноз роста цен на конец года примерно до 7%. Из-за переноса сроков достижения цели по инфляции 4% в июле регулятору пришлось поднять ставку до 18%. Кроме того, консенсус-прогноза инфляции на 2025 г. отклонился от цели ЦБ до почти 1 п.п., что стало одной из причин повышения ставки до 19% в сентябре.

Эффект высокой ставки будет виден через год. Когда ЦБ поднимает ключевую ставку, то моментально реагирует сберегательная активность населения. 80% депозитов физлиц размещены на 3-6 месяцев. После повышения ключевой ставки до 16% динамика новых вкладов ускорилась до 20% против аналогичного периода прошлого года, что абсорбировало до 40% роста зарплат.

На кредитование ставка влияет гораздо медленнее. В структуре долга (включая кредиты и облигации) лишь треть имеет плавающую ставку, у которой при ужесточении денежнокредитной политики (ДКП) сразу дорожает обслуживание долга. Через 12 месяцев рост ключевой ставки начинает влиять на кредитные продукты с фиксированной ставкой за счет погашения ранее выданных кредитов и выдачи новых — еще около трети от всех долговых продуктов. При ставке 16%, которая действовала 6 месяцев в этом году, фактическая ставка по обслуживанию долга составила около 13%. С учетом льготного кредита еще меньше — около 12%. По факту, ужесточение денежно-кредитной политики началось только весной, когда доходность ОФЗ приблизилась к уровню ключевой ставки.

Прогноз инфляции и ключевой ставки БКС

Уровень ставки против скорости достижения цели по инфляции. Чем выше ставка, тем больше риски, что экономика начнет бесконтрольно замедляться, компании станут объявлять дефолты или реструктурировать долги, а банки — наращивать резервы, что сокращает капитал. Частные банки, которые обслуживают более рыночный сегмент экономики, уже сейчас предупреждают о трудностях в начале 2025 г. Неконтролируемое торможение экономики потребует более быстрого (преждевременного) снижения ставки. Это вызовет разгон инфляции из-за разбалансировки спроса и предложения. В итоге достигнуть ценовой стабильности удастся намного позже. Мы считаем, что лучше держать ДКП жесткой за счет сохранения высокой ставки на длинном горизонте с комплексным анализом статданных на квартальной основе.

Прогноз ключевой ставки и возможные варианты. Мы ожидаем, что ЦБ сохранит ставку на уровне 19% до середины 2025 г., когда, по нашему прогнозу, инфляция замедлится до 4-5% с сезонной корректировкой в годовом выражении (с.к.г.). Среднегодовой уровень — 17.6% (верхняя граница инфляционного сценария ЦБ — 18%), на конец года — 15.5%. Также возможно повышения ставки до 20%, если бюджет сохранит объем судсидий процентных ставок на уровне 2024 г. В этом случае скорость снижения будет выше, а среднегодовая ставка не изменится.

Длинные (10+ лет) ОФЗ могут принести 33% за год при снижении доходностей на 3%. При ключевой ставке 16% на конец 1К25 и ожидании ее дальнейшего снижения доходность ОФЗ может составить 13-14%, что транслируется в доход (купон + переоценка тела) 28-33% за год. Мы выделяем три драйвера снижения доходностей ОФЗ и ключевой ставки:

• Снижение дефицита бюджета (оценка на основе данных Bloomberg в 2025 г.) до RUB 1 трлн и соответствующей эмиссии ОФЗ. Чистый приток на рынок ОФЗ составит RUB 2.5 трлн (RUB 3.5 трлн процентные расходы минус RUB 1 трлн дефицит)

• Снижение темпов роста кредитования из-за сокращения льготных программ. После отмены части субсидий население стало брать меньле ипотечных займов, а квартальные лимиты по ним не увеличиваются. Также ЦБ ужесточает политику через ограничения на выдачу потребительских кредитов: с 1 сентября доля кредитов с показателем налоговой нагрузки заемщиков 50-80% должна быть не более 20%, а с 1 ноября — не более 15%.

• Торможение спроса в экономике из-за роста налоговой нагрузки и замедления роста госрасходов. НДФЛ на доходы физлиц вырос, как и налог на прибыль для компаний. Это ограничит темпы роста совокупного спроса в экономике и замедлит инфляцию.

Разница между консенсус-прогнозом и целью ЦБ по инфляции (4% в декабре 2025 г.), %

https://www.finam.ru/