Фосагро — разбор отчета компании за 1 полугодие 2024 года. Экспорт российских удобрении продолжает расти. С января по май поставки в ЕС выросли в 1,7 раза до 1,9 млн тонн. Китай за тот же период нарастил импорт на 20%, а США только в июле выбрал на 16% больше месяц к месяцу. Позитивная конъюнктура сказывается и на финансовых показателях наших компаний. Сегодня разбираемся в деталях отчета Фосагро за первое полугодие 2024 года.

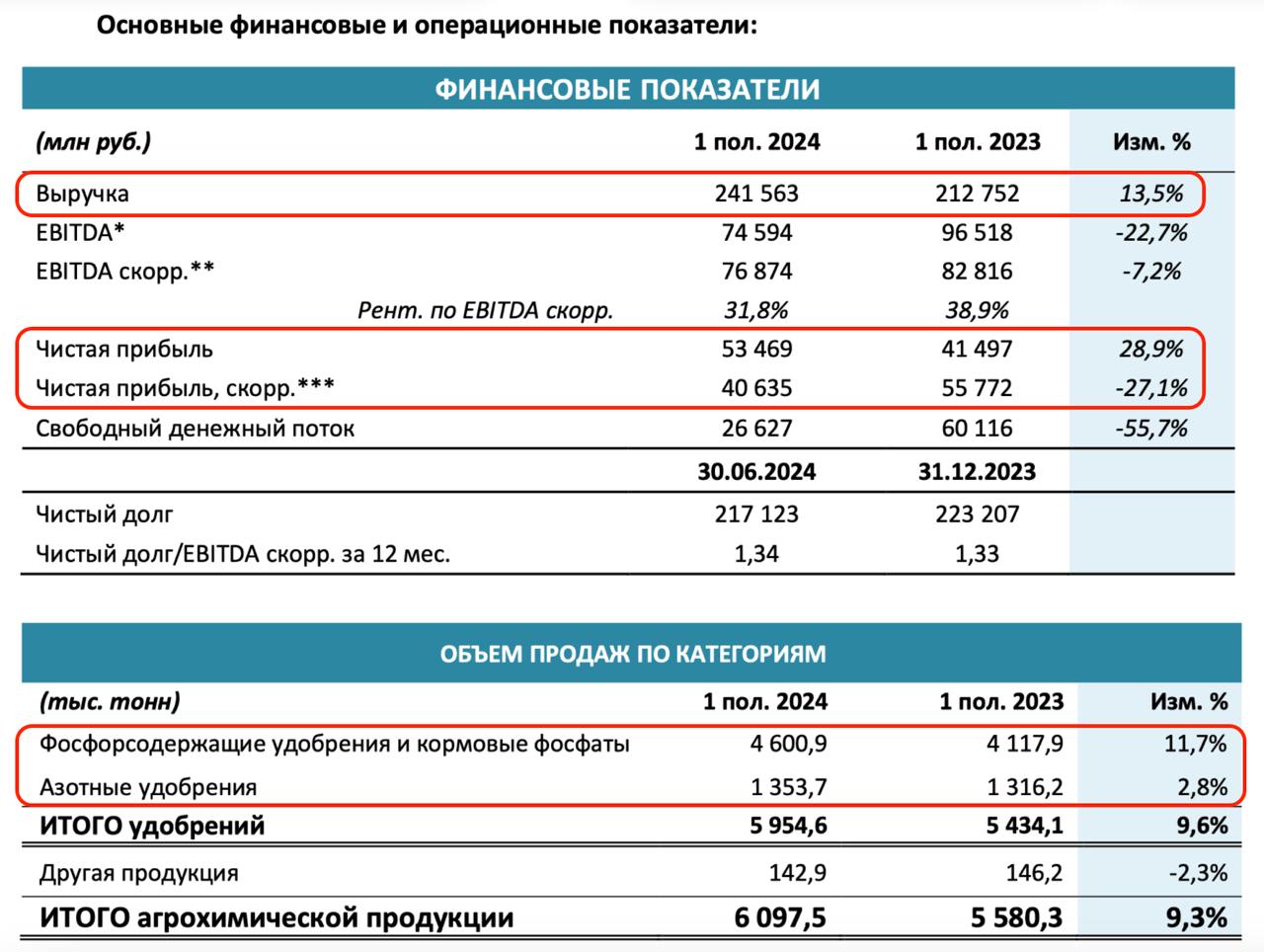

Итак, выручка компании за отчетный период выросла на 13,5% до 241,6 млрд рублей. Этому способствовал рост объемов продаж. Так, объем продаж фосфорсодержащий удобрений вырос на 11,7%, чуть слабее подросли азотные удобрения на 2,8%. Цены все еще далеки от рекордного 2022 года, но во втором квартале заметен отскок. Средняя цена на MAP составила $532/т, FOB, Балтика, против $514/т в первом квартале.

Таких результатов удается добиться благодаря отсутствию заградительных пошлин со стороны ЕС и ограничительных санкций со стороны США. Стоит учитывать, что европейские производители удобрений обратились к Еврокомиссарам с просьбой ввести пошлины на российских производителей, но вопрос еще в проработке.

В моменте бизнес Фосагро развивается и выглядит вполне устойчиво. А вот с прочими финансовыми метриками не все так радужно. Сильно растет себестоимость реализованной продукции. Она составила 146 ярдов, против 112 годом ранее. Как итог, мы добились паритета по валовой прибыли. Правда положительное сальдо по курсовым разницам позволило нарастить чистую прибыль на 28,9% до 53,5 млрд рублей.

Знаете чем мне нравятся отчеты Фосагро? Тем, что компания сама корректирует результаты на курсовые переоценки, тем самым показывая истинное положение дел в компании. Так, скорректированная прибыль упала на 27,1% до 40,6 млрд рублей. Может быть поэтому мы видим довольно слабую динамику котировок.

«Но когда покупать, как не в циклах снижения отрасли?» Моя излюбленная фраза, пожалуй, отражает и мою стратегию в отношении компании. Стабильные финансовые показатели позволят и далее выплачивать дивиденды, хотя их размер скорее всего будет снижен. По итогам года мы можем выйти всего на 5-6% дивидендной доходности, что вкупе с интересными ценовыми уровнями, могут дать мне возможность набрать акции по хорошим ценам.

Не является инвестиционной рекомендацией

https://www.finam.ru/