Золото в середине августа поставило очередной рекорд: его цена впервые в истории превысила значение $2 550 за унцию. На текущий момент подорожанию этого драгметалла способствуют уверенность рынка в скором снижении процентных ставок в США, геополитическая напряженность, а также ослабление доллара США. Мировые центробанки продолжают наращивать покупки физического золота. Как мы ожидали, опасения по поводу паузы Народного банка Китая в покупке золота оказались временным фактором. Процесс дедолларизации набирает обороты. Этому способствует то, что доллар используется в качестве инструмента в геополитических процессах – возникают видимые риски контрагента, иными словами, появляется вероятность заморозки долларовых активов, в результате чего государства теряют доступ к накопленным резервам. По своей природе золото является оптимальной резервной валютой, которая минимизирует контрагентские риски, признается во всех странах мира и достаточна ликвидна. На наш взгляд, есть вероятность, что до конца года цены на этот драгметалл поднимутся до новых исторических максимумов вблизи отметки $2 600 за унцию.

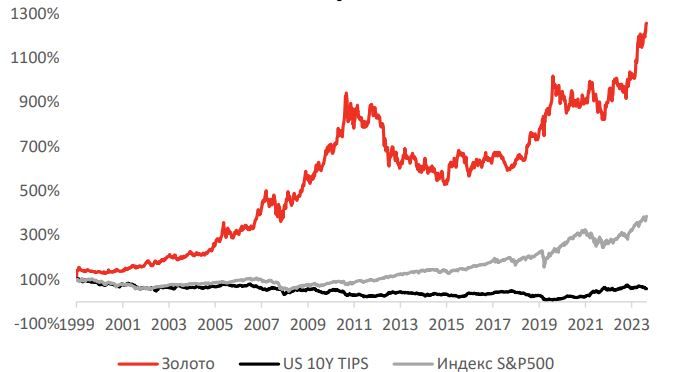

За восемь месяцев 2024 года золото продемонстрировало рост практически на 25%, достигнув во второй половине августа рекордного значения $2 562 за унцию, и, судя по всему, не собирается останавливаться на достигнутом. Отметим, что динамика цен на золото за последние 25 лет наглядно показывает, насколько этот драгметалл опережает другие ключевые классы активов на таком горизонте. Более того, средняя доходность золота за анализируемый период составляет 8% в год, то есть превышает доходность рынка акций.

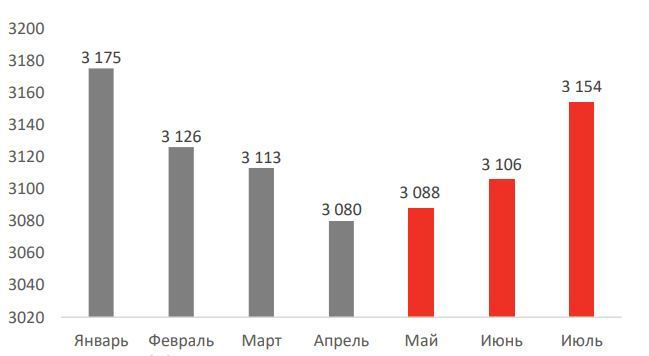

Цена на золото с начала 2024 г., $/ тр. унция

Динамика изменения цены золота, индекса S&P 500 и казначейских 10-летних облигаций

Сейчас цены на золото находятся в восходящем тренде под влиянием целого ряда факторов: перспективы снижения ставки ФРС США, рост денежной массы М2 в геометрической прогрессии, достаточно высокие темпы инфляции и, как следствие, ослабление доллара США до семимесячного минимума, а также дедолларизация и рекордный спрос на этот драгметалл со стороны центробанков, которые рассматривают такие вложения как способ защититься от девальвации валют.

Спрос на золото по секторам за 2К23 VS 2К24, т

Снижение ставки ФРС. Мы не раз уже упоминали о том, как ставка Федрезерва США влияет на цену золота и ее динамику. Текущий рост цен на золото в значительной степени обусловлен тем, что рынок с 80%-й вероятностью ожидает в сентябре снижения ставки ФРС (исходя из того, что к концу года она будет снижена в общей сложности на 100 б. п.).

Позиция мировых центральных банков. Росту цен на золото активно способствовали действия центробанков, которые в 1П24 купили 483,3 тонны золота (+5% г/г).

Возобновление притока средств в специализирующиеся на золоте биржевые фонды (ETF). В сочетании с ростом цен за последнее время это привело к тому, что суммарный объем активов золотых ETF в мире к концу июля 2024 г. достиг рекордного уровня $246 млрд. Наблюдать за корреляцией между ценами на золото, объемами профильных ETF и динамикой спроса на драгметалл со стороны центробанков по-прежнему очень интересно.

Запасы золота в ETF растут 3-й месяц подряд, т.

Обесценение мировых валют, в том числе доллара США, курс которого упал до семимесячного минимума. Процесс утраты долларом США статуса ключевой валюты в мировой торговле в ближайшие несколько лет, вероятнее всего, будет ускоряться на фоне роста макроэкономической и геополитической неопределённостей.

Репатриация золота. Примечательно, что даже страны Африки, которые в исторической ретроспективе хранили свой золотой запас в США и Великобритании, заявляют о необходимости репатриировать аккумулированный ими драгметалл и говорят, что такое стратегическое решение необходимо, чтобы обеспечить финансовую устойчивость в условиях сильной неопределенности.

Мировые центральные банки продолжают покупать золото, и, судя по всему, их интерес к этому драгметаллу пока не снижается. Так, по итогам 1П24, совокупный спрос на золото с их стороны составил 483,3 тонны, увеличившись на 5% г/г. Между тем, 69% опрошенных Всемирным золотым советом (WGC) руководителей центробанков заявили, что, по их мнению, через пять лет мировые запасы золота увеличатся (для сравнения, в 2022 году такое мнение высказали 46% респондентов). Таким образом, можно сделать вывод, что некоторая паника, спровоцировавшая волну продаж на рынке золота после сокращения закупок со стороны Народного банка Китая, вероятно, была избыточной. Центральные банки не собираются отказываться от наращивания своих запасов золота в ближайшее время. Основными драйверами спроса на этот драгметалл со стороны центробанков, судя по всему, являются фундаментальные характеристики золота (как инструмента для формирования долгосрочных сбережений и защиты от инфляции), а также перспектива снижения процентных ставок, сильная геополитическая нестабильность и дедолларизация. Кроме того, привлекательность золота обусловлена эффективностью этого актива во время кризиса, тем, что оно позволяет диверсифицировать портфель, а также отсутствием рисков дефолта.

Динамика спрос на золото со стороны центробанков, т и цены на золото, $/тр. унция

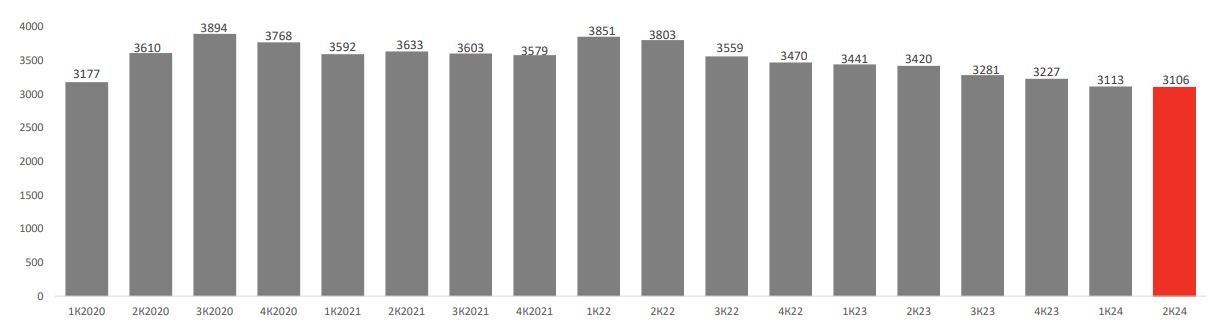

Глобальные золотые ETF фонды пережили самый сильный месяц с марта 2022 года, привлекая в июле 3,7 млрд долларов США, что стало третьим ежемесячным притоком средств подряд; во всех регионах наблюдался приток средств, причем западные фонды лидировали. Недавний приток средств и рост цен на золото привели к тому, что общий объем активов глобальных золотых ETF достиг максимума на конец июля 2024 г. — 246 миллиардов долларов США. Коллективные запасы выросли до 3,1 тысяч тонн, самого высокого уровня с января текущего года.

Объем активов глобальных золотых ETF, тонн

И хотя за 2К24 коллективные запасы упали на 314 тонны (-9% г/г), их общий объем вырос на 16%, чему способствовал рост цен на золото на более чем 20% с начала 2024 г. До сих пор остается интересно наблюдать за корреляцией цен на золото, объемами ETF и спросом со стороны ЦБ.

Текущий рост цен на золото по большей части обусловлен тем, что рынок ждет снижения ставки ФРС в сентябре; вероятность такого сценария оценивается в 80%, а до конца года ожидается снижение ставки в общей сложности на 100 б. п. Такая ситуация предполагает снижение реальных процентных ставок, обеспечивая благоприятный фон для дальнейшего роста котировок золота. Отрицательная корреляция между ценой золота и реальными процентными ставками сохраняется.

Тем не менее, сейчас глобальная экономика находится в весьма шаткой позиции, учитывая высокие расходы, дефицит бюджета и рост денежной массы (М2) в США на фоне галопирующего роста долга и ослабления доллара. Все вышеперечисленные факторы могут в конечном счете привести к дальнейшей девальвации мировых валют, которые с 1970 г. уже обесценились в среднем на 80%, в то время как золото с начала 2000-х гг. уже подорожало в 9 раз.

Отход от доллара США как мировой торговой валюты, вероятно, ускорится в течение следующих нескольких лет. В свою очередь, переход центральных банков к золоту в качестве резервного актива приведет к фундаментальной переоценке золота в большую сторону в течение следующих нескольких лет.

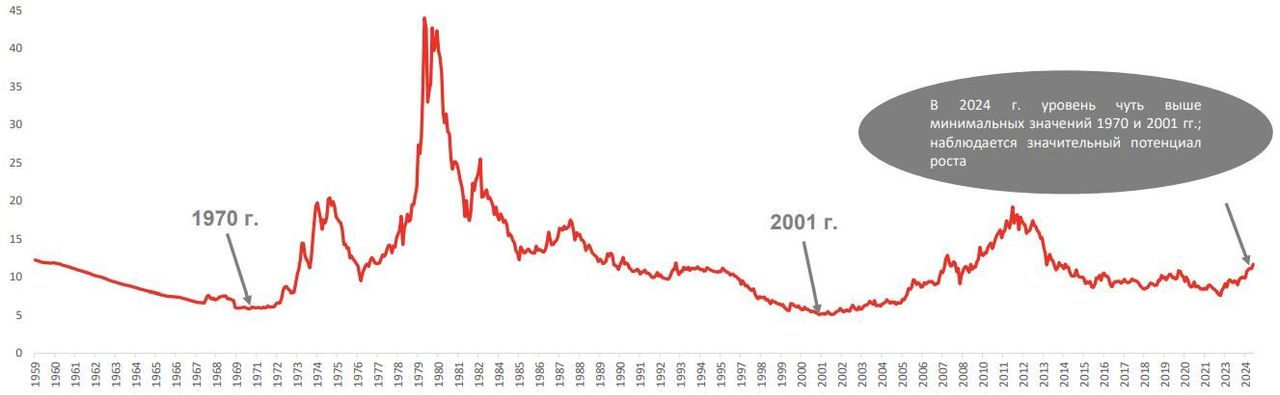

Даже при сегодняшних $2 500 за унцию золото по отношению к денежной массе (M2) стоит также дешево, как в 1970 году, когда золото стоило $35 за унцию, или в 2000 году, когда цена на золото составляла $300 за унцию. Первый знаменательный рост цен на золото состоялся в период с 1971-1980 гг., когда золото подорожало в 19 раз с $35 до $650. Второй такой скачок цены на золото стартовал в 2001 году с $250 и только набирает обороты, который достигнет уровня, кратного текущей цене, по нашему мнению.

Соотношение цены золота и агрегата денежного предложения (M2) США, х.

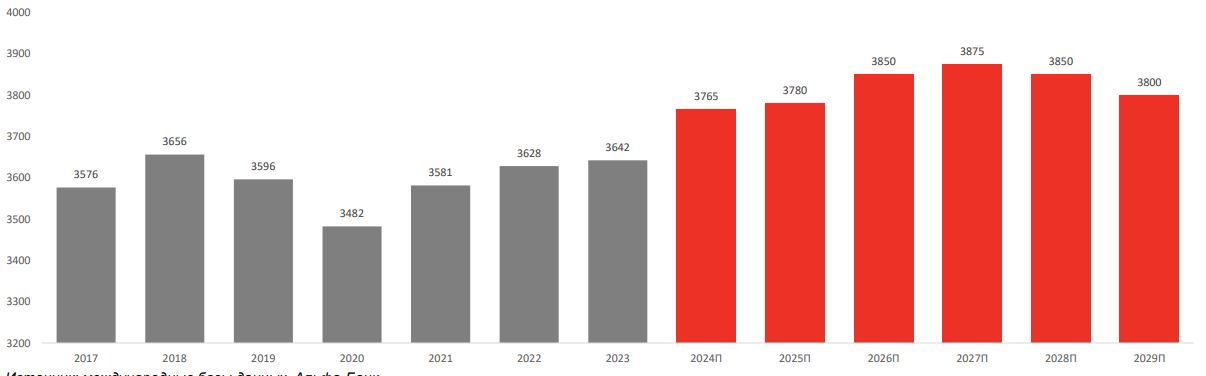

В конечном счете не стоит забывать, что золото, как и любой другой сырьевой товар, именно ограниченные добываемые, а, вследствие, производственные мощности. Отметим, что рост мирового производства золота на горизонте 5-7 лет в среднем на уровне 2-4% г/г, что является существенно небольшим уровнем прироста. Таким образом, значительный рост спроса на золото может быть удовлетворен только за счет повышения цен, а не за счет увеличения производства золота, поскольку мировой объем производства вырастет с текущих 3,6 млн тонн в 2023 г. до 3,8 млн т. в 2029П.

Мировое производство золота в период 2017-2029П гг., т.

Примечательно, что даже страны Африки, которые в исторической ретроспективе хранили свои запасы золота в США и Великобритании, заявляют, что принято стратегическое решение репатриировать драгметалл для обеспечения собственной финансовой устойчивости на фоне высокой инфляции, растущего госдолга и обострения геополитических рисков.

В частности, Нигерия планирует вернуть на свою территорию 21 тонн золота. Индия также вернула из Великобритании 100 тонн золота. Многие страны выразили обеспокоенность по поводу того, что США и другие западные державы используют золотые и долларовые резервы в качестве внешнеполитического инструмента. Многие центральные банки начали придерживаются такой стратегии после 2022 года, когда банки США и других западных стран заморозили почти российские активы на сумму $650 млрд, около половины золотовалютных резервов РФ. Впрочем, следует напомнить, что тенденция к репатриации золота наметилась еще в 2015 году, когда Австралия вернула на свою территорию половины своего золотого запаса.

Это свидетельствует о том, что все больше государств осознает важность хранения физических объемов золота на своей территории – это позволяет минимизировать риск посредника и обеспечивает возможность использовать имеющиеся резервы золота в любой момент по мере необходимости. Меры по наращиванию золотых резервов и обеспечению драгметаллом своих национальных валют принимаются в Нигерии, Уганде и Зимбабве, на Мадагаскаре и в ряде других африканских стран. О намерении значительно увеличить свой золотой запас объявила Уганда, которая собирается скупать драгметалл у местных добывающих предприятий. Такое решение обусловлено рядом причин. Это означает, что на мировом рынке золота, где уже много активных игроков, появится еще один крупный покупатель в лице центрального банка Уганды.

В июне Танзания объявила о планах потратить $400 млн на приобретение шести тонн золота. Более того, министр финансов Танзании также выпустил распоряжение, предусматривающие ограничения на использование доллара США в этой стране. Нигерия приступила к реализации плана по скупке золота на внутреннем рынке для увеличения своего золотого запаса. Центральный банк Мадагаскара в прошлом году также реализовал программу по скупке золота на внутреннем рынке. Все это свидетельствует не только о процессе дедолларизации, но и появлении новых покупателей золота среди мировых центробанков.

https://www.finam.ru/