Сегодня я хотел бы не просто разобрать отчет компании за первый квартал 2024 года, а прикинуть риски для Русагро от сделки по покупке НМЖК. Далее вы поймете, почему она так важна, и какие параллели можно провести с аналогичной сделкой компании Сегежа в 2021 году, после которой у последней начались проблемы.

Итак, выручка Русагро за отчетный период увеличилась на 44% до 68,3 млрд рублей. Отличные результаты обусловлены не только органическим ростом бизнеса, но и консолидацией показателей компании НМЖК, в которой Русагро выкупила долю в 50% за 21 млрд рублей. Давайте кратко пробежимся по операционке.

Выручка Сахарного сегмента выросла на 32%, мясной сегмент потерял 1% за счет негативного эффекта от падежа скота в результате вспышки Африканской чумы. При этом сегмент не сильно потерял в цифрах из-за роста цен на продукцию.

Сельскохозяйственный сегмент показал худшую динамику (-27%), а вот флагманский масложировой сегмент подрос на 28% до 6,5 млрд рублей.

Консолидация НМЖК привнесла еще 14,5 ярдов в общую выручку. Теперь вы понимаете, почему сделка так важна. Она вывела Русагро в лидеры отрасли в России. Даже EBITDA выросла на 2% исключительно за счет этой сделки.

А вот дальше заметны проблемы. Коммерческие расходы компании выросли в 2 раза до 7,4 млрд рублей. Прочие операционные расходы составили 1,2 млрд, против прибыли в 0,8 млрд годом ранее. Чистая прибыль Русагро снизилась еще и за счет высокой базы 2023 года по финансовым доходам. В итоге ЧП упала в 3 раза до 1,7 млрд рублей.

Однако меня волнует не это. Финансовые переоценки, равно как и переоценки биологических и с/х активов, носят разовый эффект. Нас тут должен интересовать рост долговой нагрузки после сделки. Та же Сегежа, купившая «Интер Форест Рус», загнала себя в такие убытки, из которых до сих пор не может вылезти.

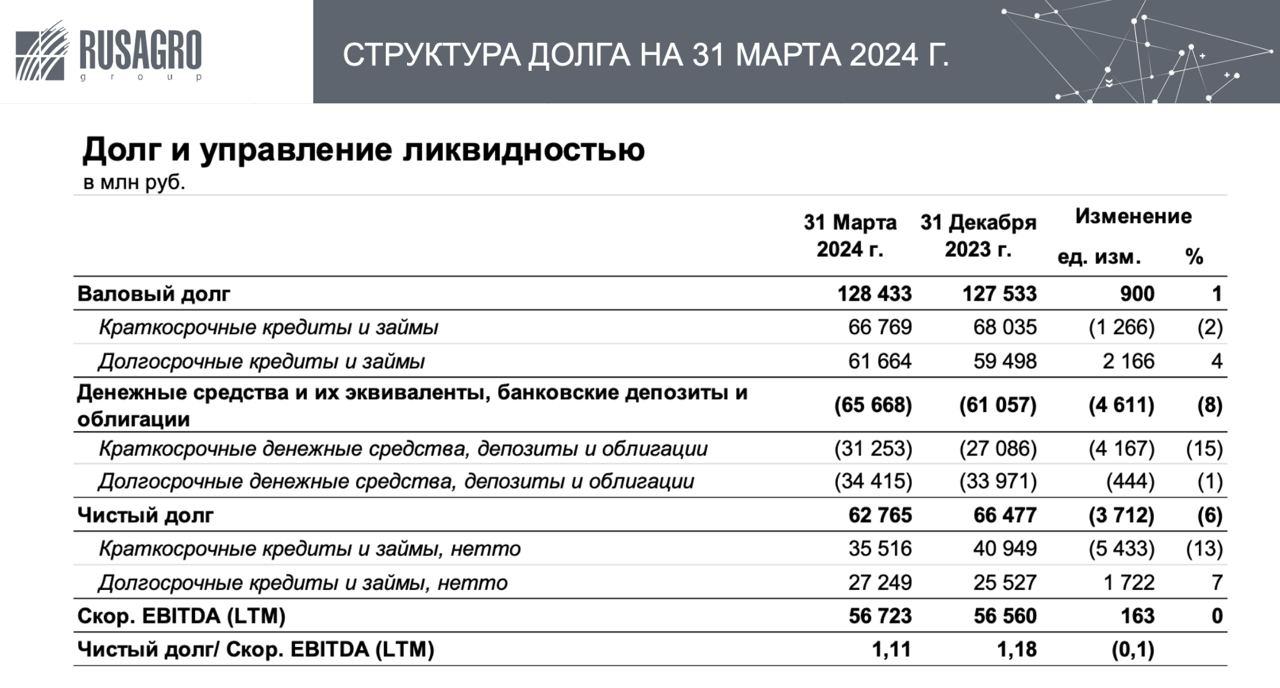

В случае с Русагро эффект оказался минимален. Точнее его попросту нет. Чистый долг на 31 марта 2024 года составил 62,8 млрд рублей, снизившись на 3,7 ярдов. Показатель ND/EBITDA более чем приемлемый — 1,1x. Так что я бы не переживал о будущем компании и продолжил ждать редомициляцию. Я это делаю, оставаясь акционером Русагро.

Не является инвестиционной рекомендацией

https://www.finam.ru/