Давайте проанализируем результаты БСП за 2023 год и 1 кв. 2024 года.

«Банк Санкт-Петербург» раскрыл консолидированную финансовую отчетность по МСФО за 1 кв. 2024 г., вернувшись к раскрытию сопоставимых данных за предыдущий год. Мы отмечаем возобновившуюся публикацию презентаций к консолидированной отчетности, а также справочника аналитика, что существенно облегчает изучение отчетности, а также способствует более качественному обновлению модели.

Финансовые результаты БСП за 2023 год:

- Чистая прибыль = 47,3 млрд. руб.

- Скорректированная ЧП на разовые статьи (роспуск резервов и торговый доход) = 34,4 млрд. руб.

- 10,3 млрд. руб. — БСП получил от операций с финансовыми инструментами, валютой, ценными бумагами и драг металлами

- 7 млрд. руб. – от восстановления прочих резервов

И это я еще не считаю 4,3 млрд. руб. резервов под кредитные убытки, которые БСП также распустил.

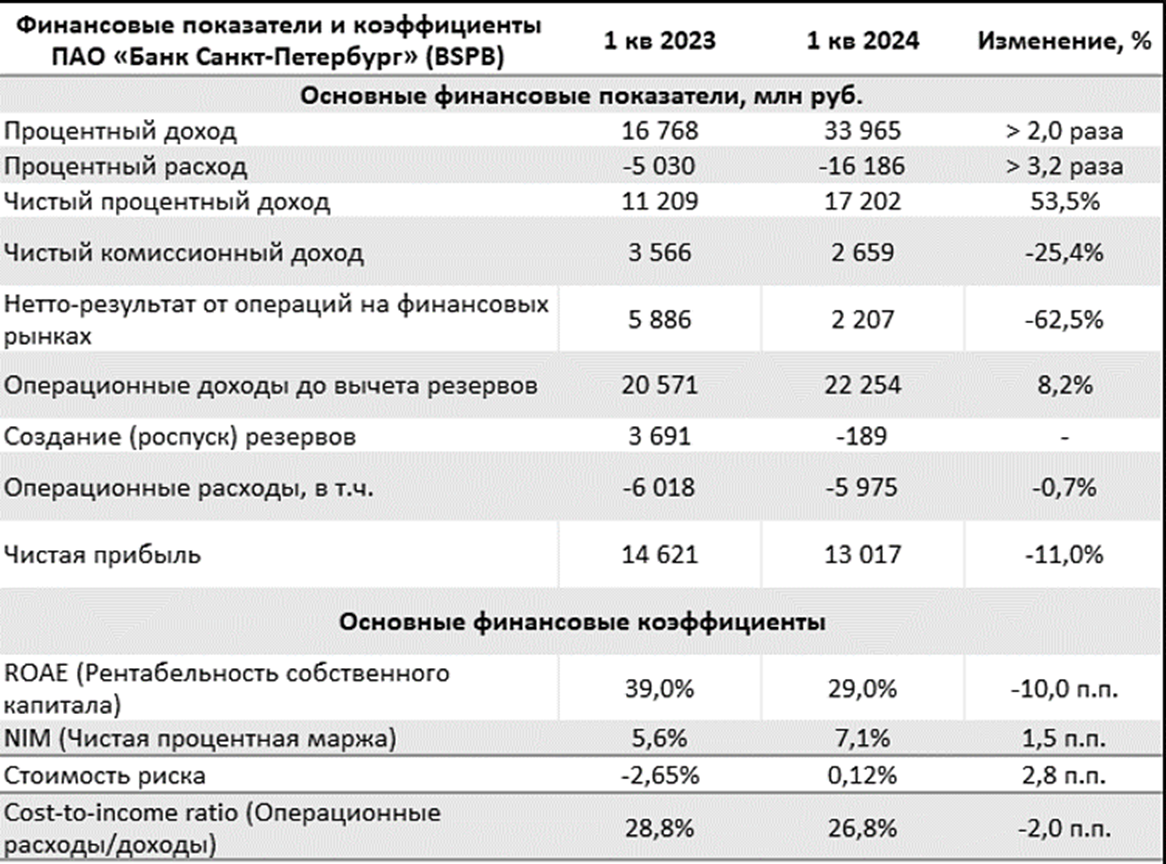

Финансовые результаты за 1 квартал 2024 года:

Чистая прибыль = 13 млрд. руб.

Процентные доходы банка увеличились вдвое до 34,0 млрд. руб. на фоне роста объёма кредитного портфеля и удорожания стоимости выданных ссуд. Процентные расходы — троекратный рост до 16,1 млрд. руб. на фоне роста объема и стоимости привлечения клиентских средств. В итоге чистые процентные доходы в отчетном периоде выросли более чем в полтора раза, составив 17,2 млрд. руб. Показатель чистой процентной маржи вырос сразу на 1,5 п.п. до 7,1%, что является исторически рекордным уровнем для банка. Судя по всему, это объясняется сдвигом в сторону более маржинальных кредитных продуктов, а также наличием существенного объёма кредитов с плавающей ставкой.

Чистые комиссионные доходы сократились на четверть до 2,7 млрд. руб. на фоне эффекта высокой базы прошлого года. Отметим существенное снижение прибыли от операций с финансовыми инструментами, иностранной валютой в размере 2,2 млрд. руб. (-62,5%).

В отчетном периоде банк создал резервы в сумме 189 млн. руб. на фоне крайне низкой стоимости риска (0,12%). при этом годом ранее был зафиксирован роспуск резервов в размере 3,7 млрд. руб.

Операционные расходы банка сократились на 0,7% до 6,0 млрд. руб., при этом отношение операционных расходов к операционным доходам составило 26,8%, снизившись на 2 п.п.

В итоге чистая прибыль банка сократилась на 11,0%, составив 13,0 млрд. руб.

Скорректированная ЧП на разовые статьи (торговый доход) = 11,3 млрд руб.

Ситуация стала заметно лучше! В первую очередь, благодаря росту чистого процентного дохода (17 млрд. руб. в 1 квартале 2024 года против 11,2 млрд. руб. в 1-м квартале 2023 года).

Чистая процентная маржа 7,1% (!) — при том, что была 5,5% в 1-м полугодии 2023 года.

Гипотеза — у БСП много дешевого фондирования, потому что банк является зарплатным для бюджетников Санкт-Петербурга (62% средств клиентов – розничных лиц).

Заемщики у БСП, напротив, надежные юридические лица (78% кредитов выдано юрикам). У банка есть дешевые деньги, а кредиты он выдает дорогие и более платежеспособным.

Как результат, банк за первый квартал не потратил ничего на резервы под кредитные убытки. А в 2023 году их распустил на 4,3 млрд. руб.

С 2017 по 2020 год они всегда были выше 30% от чистых процентных доходов, в 2021–18%. А сейчас 0%. Надо следить за статьей, потому что рост резервирования может снизить маржу.

По линии балансовых показателей отметим рост кредитного портфеля с начала года на 2,8%. 77,7% кредитного портфеля формируют кредиты корпоративным клиентам, 22,3% – кредиты частным клиентам. Корпоративный кредитный портфель вырос с начала года на 4.0% (+3.5% без учета валютной переоценки) и составил 548.3 млрд. руб. Розничный кредитный портфель вырос с начала года на 0,2% и составил 156.3 млрд. руб., в т.ч. ипотечные кредиты выросли на 0,8%.

Средства клиентов остались практически на уровне прошлого года ,составив 648,3 млрд. руб., при этом 62,0% средств клиентов составили средства физических лиц, 38,0% – средства корпоративных клиентов. В результате показатель отношения кредитного портфеля к средствам клиентов составил 108,9%.

Собственный капитал Банка, рассчитанный в соответствии с методикой ЦБ РФ (Базель III), на 1 апреля 2024 г. составил 181,9 млрд. руб. (+6,2% к началу года). Основной капитал Банка по состоянию на 1 апреля 2024 года составил 156,6 млрд. руб. (+0,2% к началу года). В результате норматив достаточности основного капитала Банка на 1 апреля 2024 г. составил 18.3% (18,6% на 1 января 2024 г.), норматив достаточности собственного капитала – 21,2% (20,3% на 1 января 2024 г.).

Выплата итоговых дивидендов по итогам 2023 г. в размере 10.4 млрд. руб, по предварительной оценке, окажет влияние около 1,2 п.п. на показатель достаточности основного капитала. Напомним, что по итогам 2023 г. банк распределил в общей сложности среди акционеров свыше 19,6 млрд. руб. в виде дивидендов, доведя таким образом норму отчислений от чистой прибыли по МСФО до 41,5%, попутно погасив находившийся на балансе пакет акций в количестве 4 335 800 штук (около 1% находящихся в обращении обыкновенных акций). С приближением рыночной стоимости акции к балансовой процент распределяемых на дивиденды средств переместится в диапазон 40–50%, в то время как выкупы акций постепенно сойдут на нет.

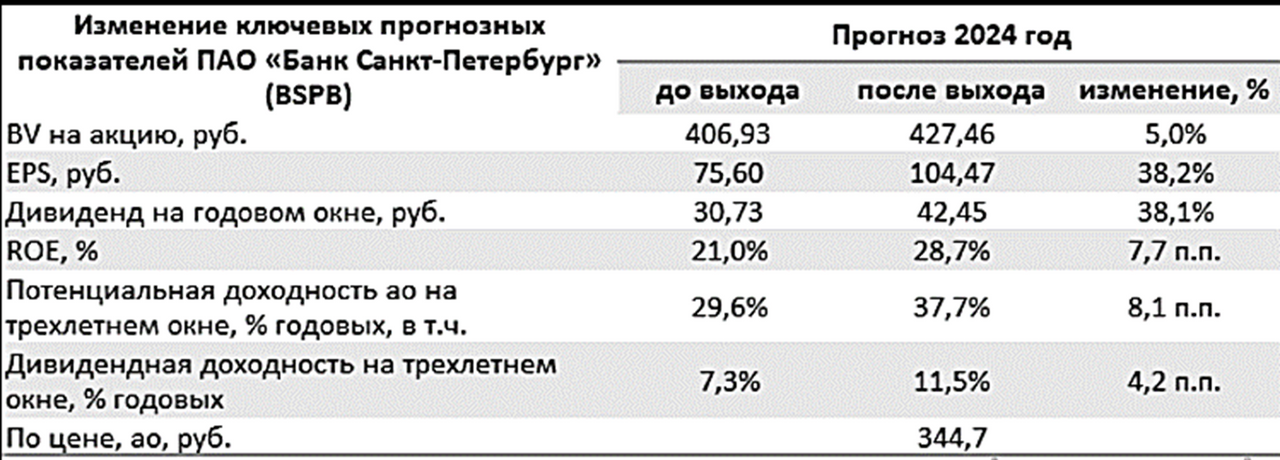

По итогам вышедшей отчетности можно сделать прогноз чистой прибыли банка на всём прогнозном периоде, отразив более высокую процентную маржу. Также оценить норматив отчислений на дивиденды до 40% от чистой прибыли. Помимо этого, стоит дать положительную оценку качества корпоративного управления банка, убрав многолетние штрафы за неадекватную модель управления акционерным капиталом как реакцию на сближение рыночной и балансовой стоимости акций. В результате потенциальная доходность акций банка возросла.

Прогнозы по прибыли на 2024 год:

- Оптимистичный — 55,1 млрд. руб. (торговый доход остается на уровне 1 квартала 2024 года, резервы под кредитные убытки = 0%)

- Нейтральный — 49,9 млрд. руб. (торговый доход за следующие 3 квартала на уровне 0, резервы под кредитные убытки = 0%)

- Негативный — 44,7 млрд. руб. (торговый доход за следующие 3 квартала на уровне 0, резервы под кредитные убытки = 10%)

Дивиденды.

БСП скорректировал дивидендную политику, ранее в ней была выплата дивидендов не менее 20% чистой прибыли, сейчас — от 20 до 50% чистой прибыли.

По итогам 2023 года БСП выплатил 41,5% прибыли на дивиденды, доходность была около 14%.

Дивиденды по итогам 2024 года при прибыли в 49,9 млрд. руб. составят 45,21 руб. или 12,5% (payout 41,5%) за 1-е полугодие выплата в период с августа по октябрь.

Справедливая цена акций БСП.

Ранее оценка БСП по P/E = 2,8, но банк платил 20% дивидендов. За 2023 год БСП выплатил 41,5% прибыли на дивиденды, показывает неплохой ROE даже по постоянной прибыли выше 20%.

БСП, если он платит 40% прибыли дивидендами, и показывает ROE в 20+ % должен оцениваться минимум по P/E = 4.

При прибыли в 49,9 млрд. руб., справедливая цена акций = 428 руб., там же будет оценка в 1 капитал.

Важные события:

- Отчет за 1-е полугодие 2024 года

- Дивиденды за 1-е полугодие 2024 года (важен payout на дивиденды, если 40% — все прекрасно, если ближе к 20% — плохо)

- Пока ставка высокая — БСП выглядит неплохой идеей, но многое зависит от payout на дивиденды, резервирования и торговых доходов.

Теперь о котировке и оценке момента добавления БСП в портфель в случае, если у вас недостаточный вес банковского сектора.

БСП двигается в чётком дневном растущем канале. Идеальным диапазоном для рассмотрения покупки были бы цены в районе 300. Вероятность такой глубокой коррекции все ещё существует. Общая коррекция на российском фондовом рынке пока не окончена. Разумнее, конечно, ждать нового интереса «больших денег» к эмитенту, то есть появления объёма, и спокойно держать позицию с ориентиром на сентябрьские дивиденды, не взирая на то, как рынок будет оценивать «Банк Санкт-Петербург».

Расписание текущих мероприятий на странице образовательного портала «ФИНАМ» и новые анонсы на нашем телеграм-канале.

https://www.finam.ru/