На днях мы поговорили о секторах, которые считаем перспективными в 2024-м году. Пришло время выделить фаворитов в этих секторах.

Финансы

В банковском секторе сейчас очень четко прослеживается тренд на консолидацию. TCS, делая допэмиссию, покупает Росбанк, Совкомбанк, таким же образом приобретает Хоум Банк, ВТБ объединился с «Открытием». Долгосрочный потенциал этих слияний может быть значителен, если банки найдут синергию и усилят свою бизнес-модель. Также в условиях, когда ЦБ нацелен на оздоровление финансового рынка и жестко его регулирует, крупные банки будут выигрывать, а мелкие игроки будут поглощены либо уйдут с рынка.

Сбер в такой конъюнктуре чувствует себя отлично, и наверняка есть в портфеле почти у каждого. Он стабильно платит дивы, держит хорошую маржинальность, и быстро адаптируется к изменению условий на рынке. Тем не менее, на данный момент нам кажется, что Сбербанк оценен рынком адекватно, оценка будет постепенно расти по мере роста капитала, но быстрый рост мы не ожидаем.

Менее очевидной историей является ВТБ. Он занимает второе место в России, уступая лишь «Сберу». В 2022 году банк сильно пострадал от санкций, показав рекордный убыток, соответственно, дивы он с тех пор не выплачивал. Но уже в 2023-м мы видим, что ситуация налаживается, он заработал максимальную выручку, а покупка «Открытия» усилила его позиции по капиталу. В своей новой стратегии ВТБ делает ставку на активное масштабирование розничного бизнеса и экспансию в регионы. Мы ожидаем, что уже по результатам 2025 года ВТБ выплатит дивиденды, а пока, если компания не будет мучать акционеров допэмиссиями, по мере его восстановления акции будут расти, сейчас они торгуются в минусе более чем на 70% с исторических максимумов, а соотношение капитализации к капиталу — 0,4!

Ритейл

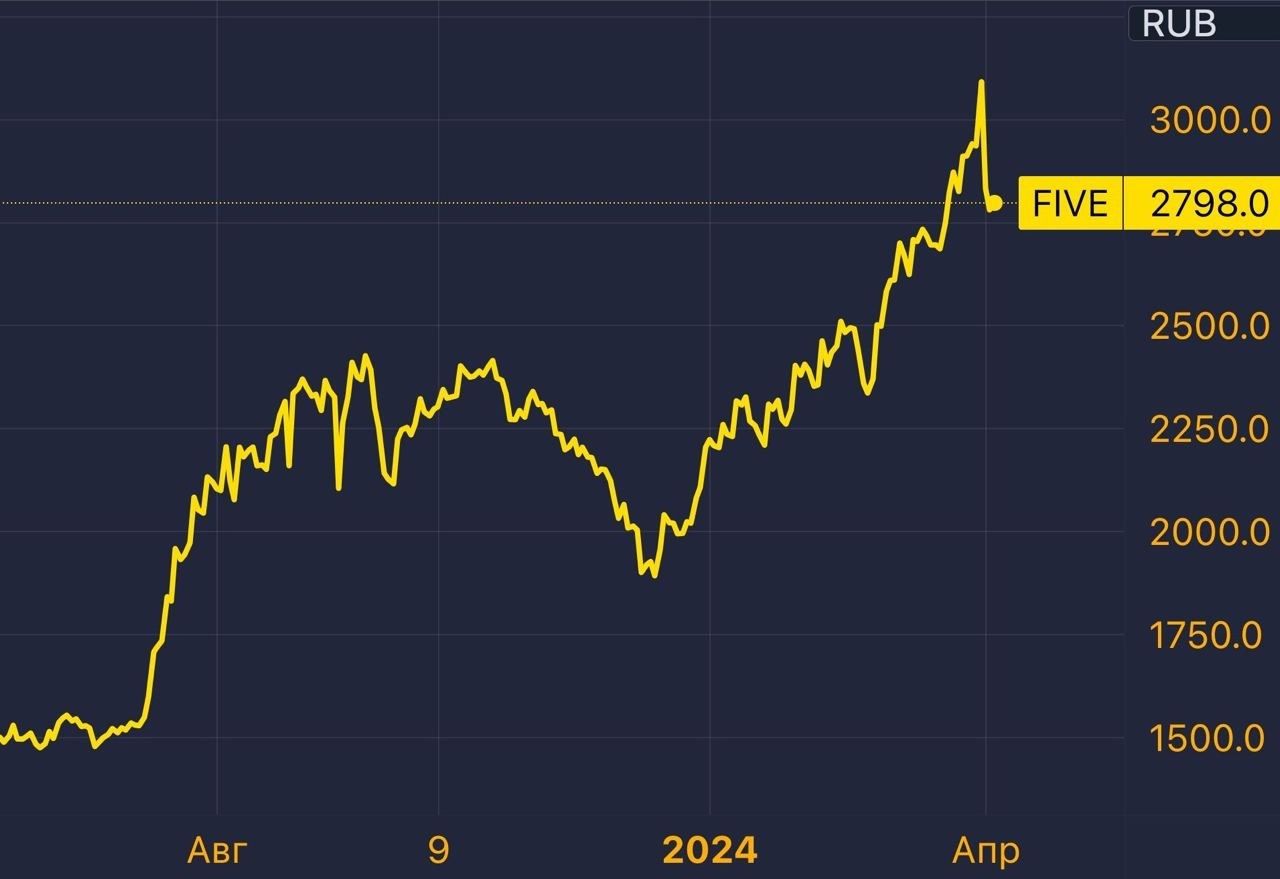

В ритейле нашим фаворитом является X5, хотя пока проходит процесс принудительной редомициляции, торги бумагами приостановлены примерно до сентября. Компания остается самой дешевой и в то же время самой эффективной в секторе. Капитализация к чистой прибыли около 7х, в то время как у «Магнита» 8,6. В то же время темпы роста X5 в секторе намного выше, чем у конкурентов. Мы предполагаем, что после переезда компания сможет регулярно платить дивиденды с двузначной доходностью, что даст сильный буст ее акциям. Также, несмотря на то, что большая часть free-float в руках нерезидентов, навес вряд ли будет, так как продать свои акции смогут только держатели из дружественных стран, а акции акционеров из недружественных юрисдикций, вероятно, после конвертации будут размещены на счетах типа С. Кроме того, ряд фондов, которые не могли пережидать заморозку, будут опять набирать позицию в бумагах.

Нефтяники

На сладенькое — «Роснефть». У нее высокая доля экспорта в Азию, что дает ей больше гибкости и устойчивости к санкциям. Причем компания продает нефть ESPO, у которой дисконт к Brent ниже, чем у Urals, а налоги платит исходя из Urals. Компания явно планирует и дальше углублять свое сотрудничество с Азией и развивает «Восток Ойл», который потенциально может на 36% увеличить экспорт в этом направлении. Государство тоже благосклонно к компании, в октябре стало известно, что Минфин принял решение предоставить налоговую льготу по НДПИ только крупнейшему месторождению «Роснефти» — Самотлор, другие же нефтяные компании подобных преференций не получили.

https://www.finam.ru/