МТС-Банк, финтех-подразделение оператора мобильной связи МТС, объявил о первичном публичном размещении акций (IPO) 26 апреля 2024 г.

Информация об IPO

В рамках IPO, МТС-Банк планирует привлечь 10 млрд руб. Цена размещения будет установлена в диапазоне 2350-2500 руб. за акцию.

Таким образом, капитализация банка будет около 70,6 — 75,1 млрд руб. без учета средств, привлекаемых в рамках IPO.

Сбор заявок от инвесторов продлится до 25 апреля включительно. Торги акциями планируется начать 26 апреля под тикером MBNK и ISIN RU000A0JRH43.

Оценка МТС-Банка

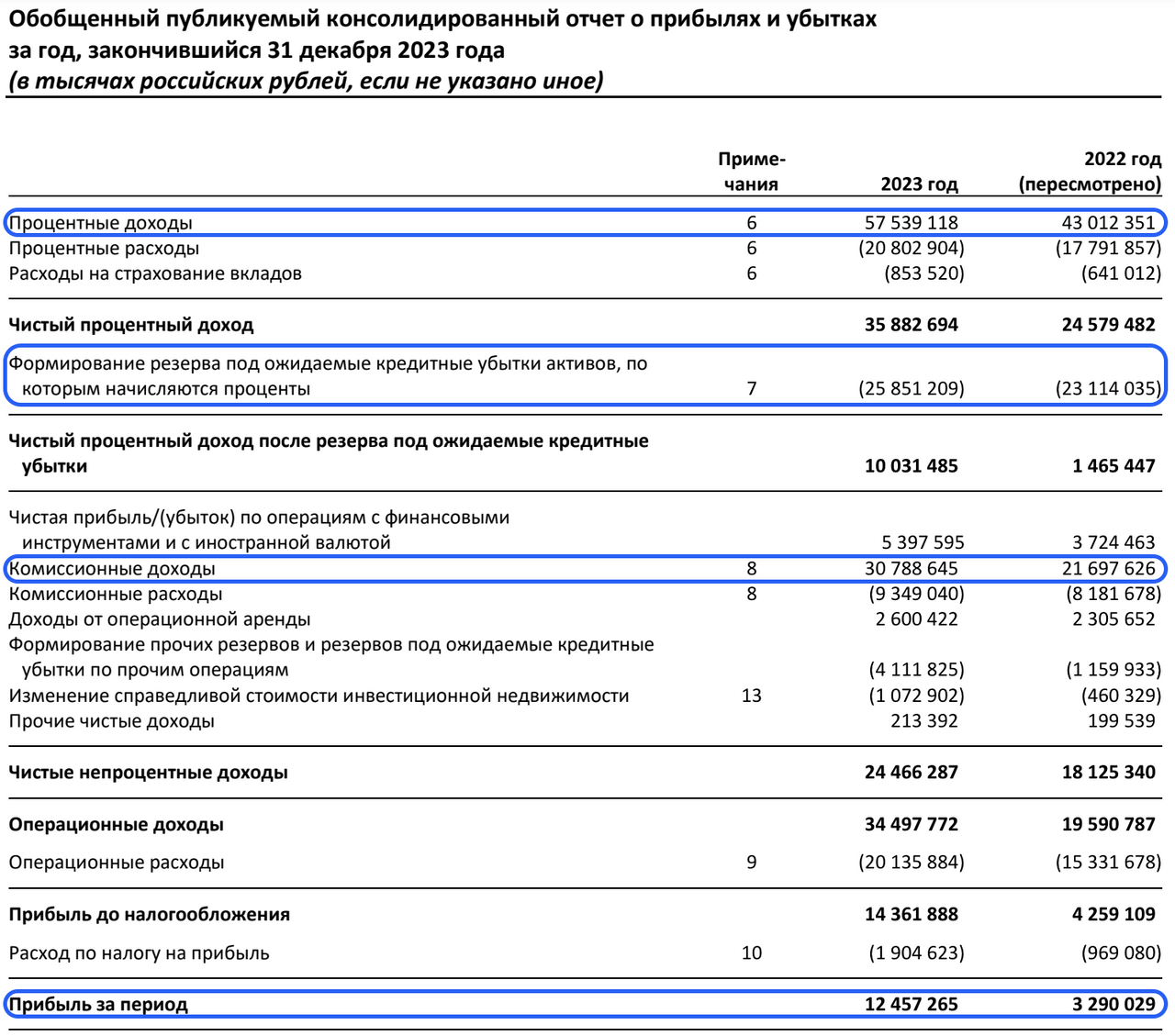

Перейдём к финансовым результатам и оценки самого банка. По итогам 2023 г. МТС-Банк показал сильные финансовые результаты.

На фоне высокой ключевой ставки значительно выросли активы банка и процентные доходы – на 46% год к году. В связи с трансграничными платежами и развитием экосистемы МТС, увеличились комиссионные доходы на 59% год к году.

В результате чего, банк получил рекордную чистую прибыль в размере 12,5 млрд руб. Для понимания, за 2022 г. и 2021 г. прибыль составляла 3,3 млрд руб. и 5,5 млрд руб.

За счёт чего образовалась такая чистая прибыль? – прочие доходы в размере 7,2 млрд руб. В частности, торговый доход от операции с финансовыми инструментами и валютой составил 5,4 млрд руб.

При этом, на прибыль повлиял более медленный темп создания резервов относительно роста кредитного портфеля. Таким образом, МТС-Банк мог завысить чистую прибыль перед IPO.

Почему я так подумал? – меня смутила презентация МТС-Банка, где рентабельность капитала (ROE) написана около 20%. Более чем за 10 лет инвестиций, такое вижу впервые. Далее, когда считаешь ROE на основе отчётности, выходит чуть больше 16%. Конечно, здесь может быть дело в субордах, но другие банки подобных округлений в большую сторону не делают.

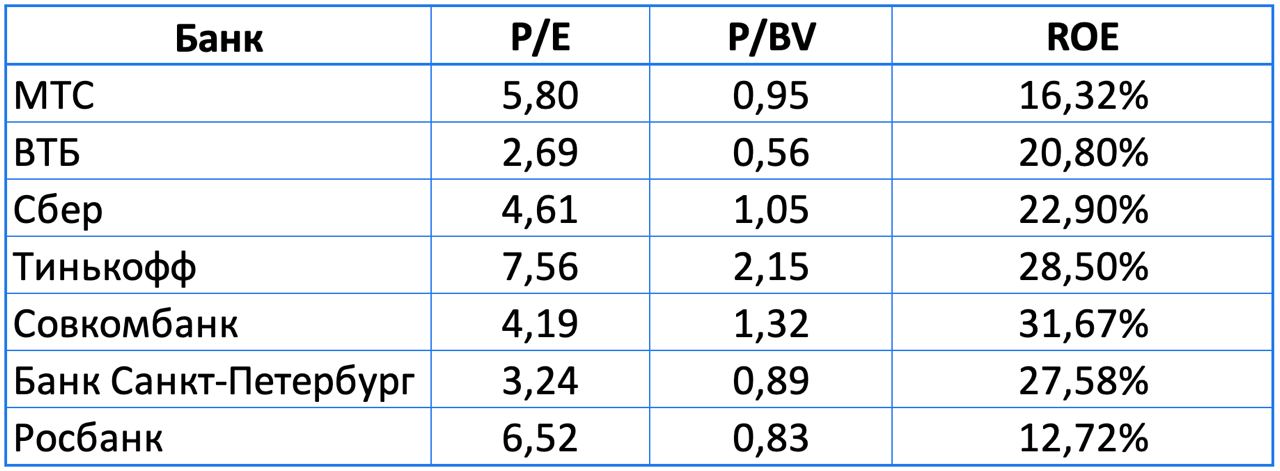

Получается, чистая прибыль МТС-банка выросла в 3,78 раз в основном за счёт не операционной деятельности в один из лучших годов для банков. При этом, рентабельность капитала всё равно ниже конкурентов, которые торгуются на бирже.

Мультипликатор P/E при текущей чистой прибыли и цене IPO будет в среднем 5,8х. По капиталу (мультипликатор P/BV) МТС-Банк оценивается в 0,95х.

Мнение

В связи с вышеперечисленным, я не готов участвовать в IPO МТС-Банка, когда есть более рентабельные и дешёвые банки. Кроме этого, если прибыль была завышена за счёт других статей на фоне высоких процентных ставок, она будет по итогам 2024 г. ниже.

https://www.finam.ru/